「年収1000万円 税金」というキーワードで当ブログをご覧いただいております。

年収1000万超の場合の税金(所得税)は、平成29年(2017)からしれっと増えました。

※神田税務署前にて iPhone 7 Plusで撮影

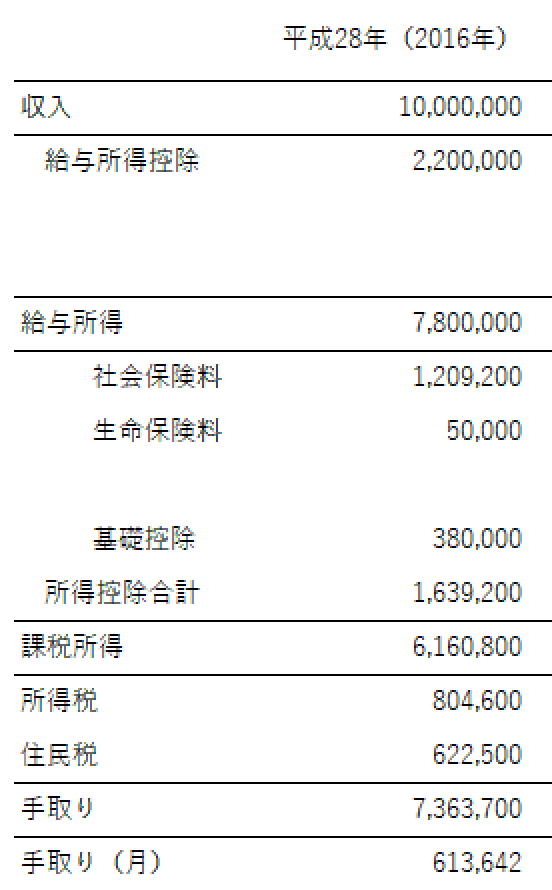

年収1000万円だと、税金どのくらい?

年収1000万円。

もらえるといいなぁと私も思っていましたが、その夢なかばに独立してしまいました。

年収1000万円だと、さぞ税金もたくさんとられるのだろう・・。

そんな思いも多いのか、ネットで検索して、当ブログをご覧いただくことも増えています。

試算してみると、所得税は80万円ほどです。

(ケースにより異なります)

住民税は、62万円ほど。

年収1000万円のときは、あわせて15%くらいの税金が引かれます。

この税金が、ひっそりと増税になりました。

平成29年(2017年)から年収1000万円超は増税

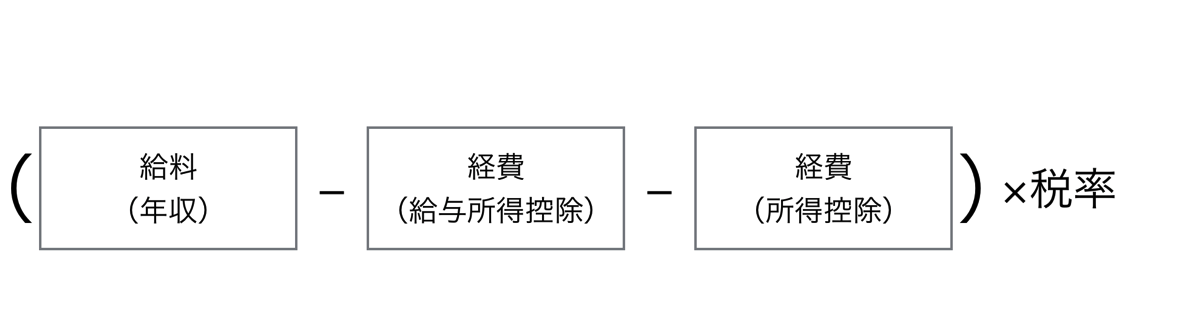

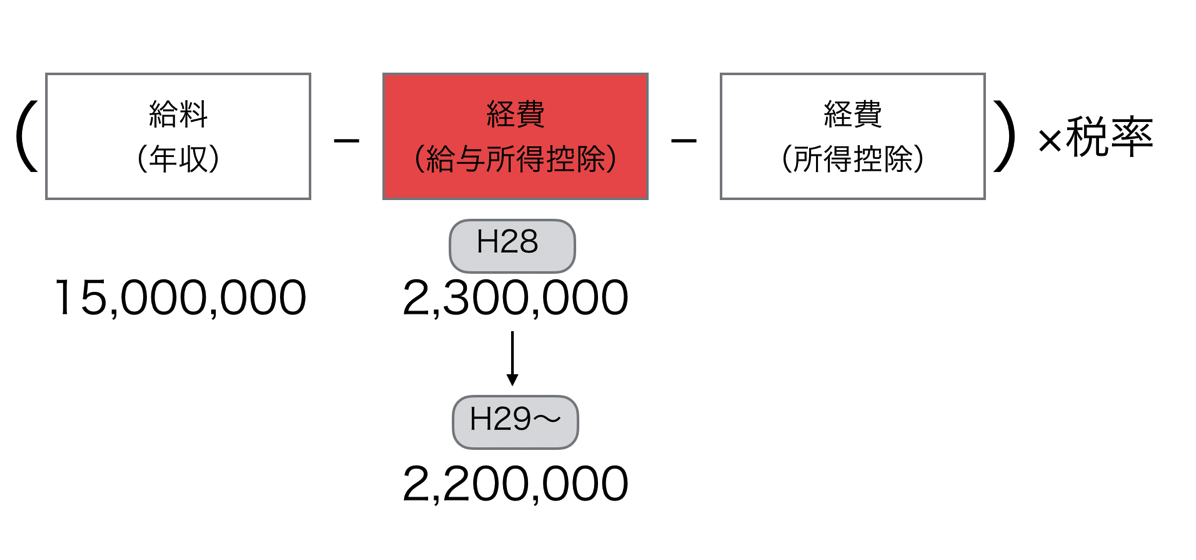

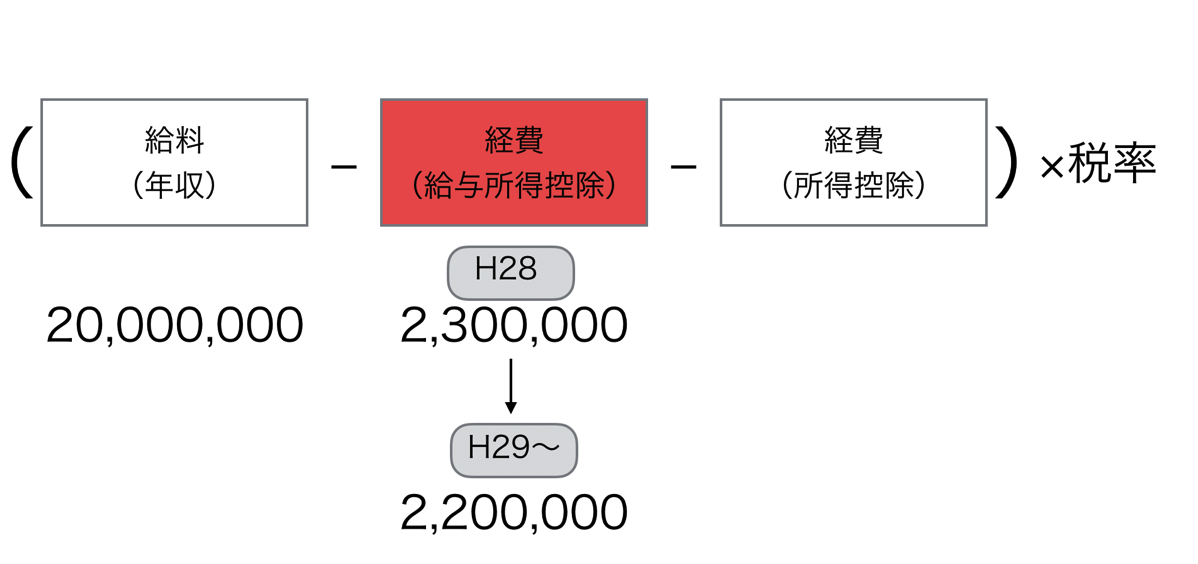

給料、つまり年収1000万円とは、税金や社会保険料などを引く前の金額をいいます。

この1000万円に税率を直接かけて税金を計算するわけではありません。

このように、経費として引くことができます。

医療費や社会保険料(健康保険、年金など)、生命保険料は、この経費(所得控除)です。

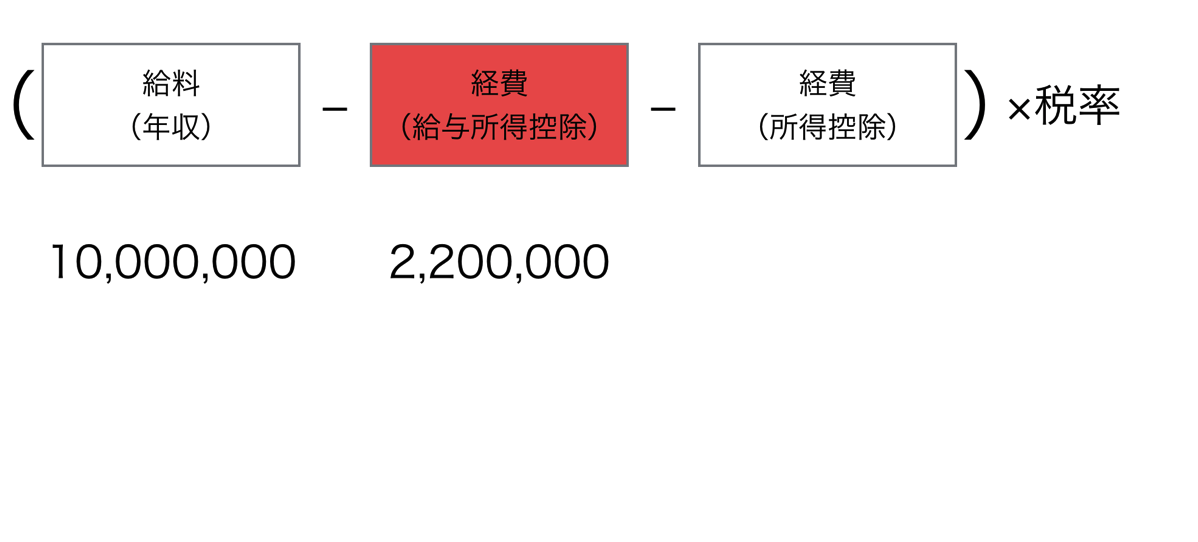

さらには、給与所得控除といわれる概算の経費を誰でも引くことができます。

いわゆる「経費」は、レシートを保管し、データとして記録しておかなければいけません。

個人事業主、フリーランス、不動産投資家、そして法人もそうやっています。

給料をうけとる会社員は、その手間を減らすために、

「年収1000万円だったらこのくらいだよね」

「年収500万円だったらこれくらいでいいかな」

とあらかじめ決めた金額を引きます。

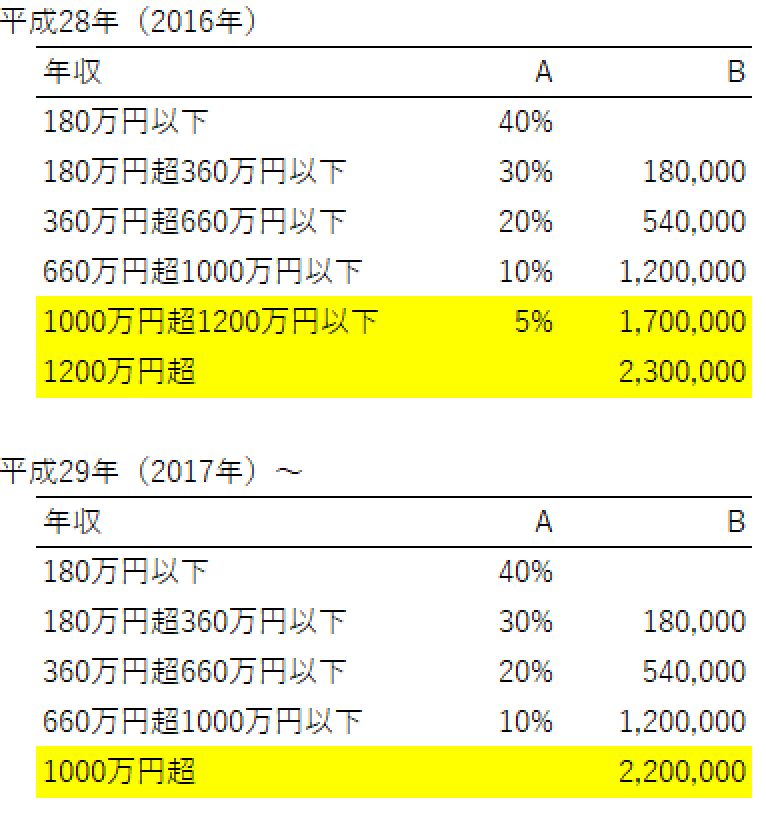

年収500万円なら174万円、年収1000万円なら220万円が、引ける金額です。

これは生活費ではなく、会社員として働くのに必要な経費という意味合いですので、これくらい使うかどうか、多すぎるかどうか少なすぎるかどうかは、人次第でしょう。

ただ、今の法律では一律引けるものです。

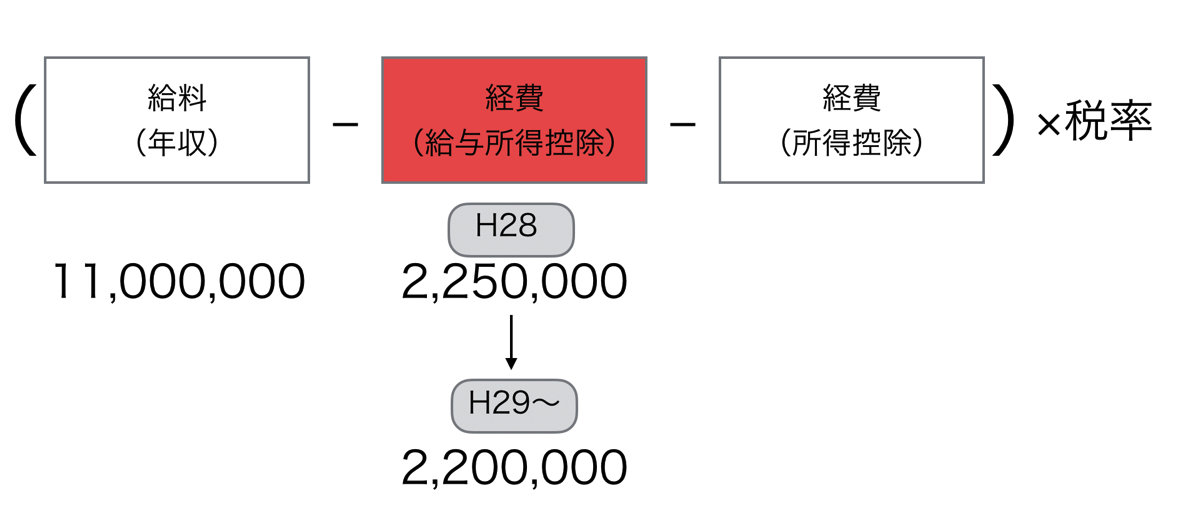

年収1000万円を超える場合、平成29年からこの経費(給与所得控除)が減っています。

経費が減るということは、税金が増えるということです。

たとえば、年収1100万円だったら、これまで225万円ひけていたのが、220万円に。

税金は年間1万6000円ほど増加。

1500万円だったら、これまでの230万円が220万円に。

税金は年間4万3000円ほど増加。

2000万円だったら、これまでの230万円が220万円になります。

税金は年間4万3000円ほど増加。

※税金の増加額は、ケースにより変わります。

この給与所得控除はこのように変わりました。

上限額が減っていっているのです。

ちょっと前までは、245万円が上限でした。

さきほどの事例で、「平成28年の1500万円と2000万円の経費は同じ??」と思われた方もいらっしゃるかもしれません。すでに制限が入っていて、1200万円超は一律230万円となっていたわけです。

節税できないのが給料

実際には、健康保険料や年金も変更があり、住民税は、前年の年収により計算されますし、給料自体が毎月変動していたら、この増税を感じないかもしれません。

かつ、年末調整という制度により、毎月引かれる税金(源泉所得税)は多めになっており、年末にちょびっとだけ返ってくるというしくみなのです。

毎年税金が戻ってくる!と思いきや、手取りは減っている可能性がありますので、手取り額で確認しましょう。

増税になるなら節税を!と思うかもしれませんが、給料はなかなか節税できないものです。

有効な策の1つは、確定拠出年金。

これはやる価値があります。

NISAは、あくまで投資により儲けた利益に対するもの。給料に対する節税ではありません。

医療費や薬代による節税も、節税になるからやるものでもありません。

住宅ローン控除は、その節税額の代償に、リスク(ローン、利率、不動産を持つことなど)もありえます。

ふるさと納税は節税ではなく、自分が払う税金を、その市区町村へ払うしくみ。そもそもその本質は寄付ですので、節税うんぬんではありません。

不動産投資をすれば節税といいますが、そもそも投資とは利益をうむためにやるもの。投資の初期は節税になってもそのあとはおのずと税金がかかります。住宅ローンと同様にリスクもかかえるものです。

スーツを経費に、研修費を経費に!なんて話も出ましたが、実質的に使えません。

副業で損を出せば節税にはなります。

ただ、損を出すことに意味があるのかを考えなければいけません。

税金の制度ではその損を認めないというものあります。

所得税よりも負担感が大きい住民税も減らすには限界があるものです。

そのかわり、給料は、概算で経費をひくことができますし、毎月ある程度安定した金額が入ってくるというメリットがあります。

われわれが年間220万円の経費をつくるのはそれなりに大変ですし、その経費についてとやかく言われる(税理士や税務署から)可能性もあるのです。

節税した感を得たい・手取りを増やしたいなら独立も手

ただし、節税した感は、フリーランスや会社のほうがあります。

仕事に関するPC、IT機器、飲み代、本やセミナー、コンサルティングといった投資も経費になるのです。

ひとりで個人事業主として仕事をするなら、自分に給料を払うことはできませんが、ひとりで会社をつくれば、代表取締役である自分へ給料を払えます。

会社の経費になりますし、前述した給与所得控除も当然使えて個人の税金も押さられるのです。

年収1000万円を超えれば、増税の波に飲まれますので、給料を抑えて法人で利益を出して法人で税金を払うといった選択もできます。

給料をそれほど出さなくても、経費にできるものは経費にしておくと、給料も無理に出す必要もありません。

節税したい=収入を増やしたいというニーズを満たすなら、独立するのも手です。

年収1000万円くらいであれば、独立して手取り額でこえることは不可能ではありません。

年収1000万円を年収1100万円にするのは大変なはずです。

ただし、独立して売上1000万円では、同じくらいの手取り額にはならないので注意しましょう。

独立すれば会社員時代にはなかった経費(家賃、交通費、IT代など)もかかるからです。

売上1000万円ではなく、1500万円、2000万円を目指しましょう。

もちろんリスクはあります。

涙を流すこともありますし、お金も時間も足りなくなる可能性もありますが、そうでない可能性もあるのです。

仮に会社員時代の手取りを超えられなくても、自分の時間をとれ、選択肢が増えるだけでもいいんじゃないでしょうか。

昨日、東京ビッグサイトのスタバへはじめていってみました。

広く、8時から開いているのがポイントです。

イベントの状況によってはかなり混むでしょうが。

夕方に、トライアスロンバイクでパーソナルトレーニングへ。

バイクは往復16kmほどでたいしたことはないのですが、パーソナルトレーニングはひさびさだったので、夕飯、沐浴のあと、寝てしまいました。。。

2時頃目が覚めおむつかえましたが。

【昨日の1日1新】

※詳細は→「1日1新」

モバイルバッテリー cheero PowerPlus3レッド

コカ・コーラプラス

スタバ 東京ビッグサイト

神保町までトライアスロンバイクで往復

【昨日の娘日記】

どうかな〜と思いつつもおしゃぶりを買ってみました。

が、それほど興味を示さず。。

「こんなのはいいから、本物を!」って感じでした。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方