2023年にインボイス(制度)がスタートし、はじめて消費税の確定申告をする方もいらっしゃるでしょう。

今回は無料で使える確定申告書等作成コーナーで解説します。

※確定申告書等作成コーナー by Nikon Z9+135mmF1.8

インボイス後、はじめての消費税確定申告

2023年10月にはじまったインボイス。

消費税に関する制度です。

フリーランス(個人事業主)では、それまで消費税を納めるのは、2年前の課税売上高(消費税がかかる売上。免税も含む)が1000万円超の場合のみでした。

インボイス後は、それに関わらず、インボイスに登録すると、消費税を納めることとなります。

2023年の売上が880万円、経費が330万円なら、80万円-30万円=50万円が納める消費税です。

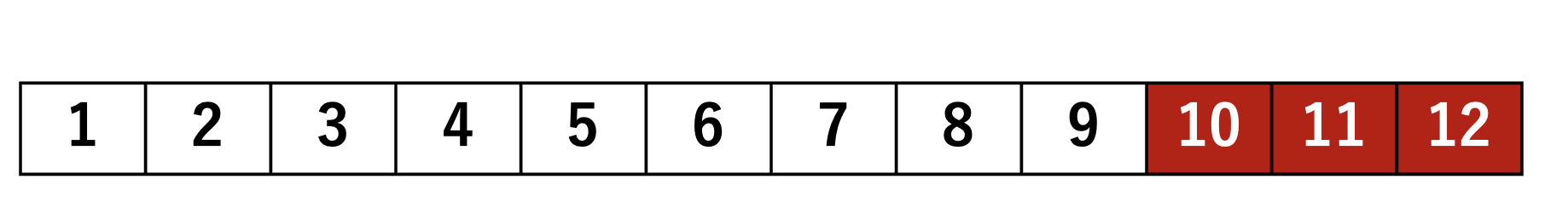

2023年に関しては、

・免税=2年前の売上から考えると消費税を納めてなくてもいい(=2021年の売上が1000万円以下)

かつ

・10/1からインボイスに登録

という場合は、10、11、12月の取引で、納める消費税が決まります。

2023年のうち、10月、11月、12月の取引のみで、納める消費税を計算しましょう。

消費税の計算方法には、現状3種類あります。

2023年の売上が880万円、経費が330万円でサービス業なら

・原則:80万円-30万円=50万円

・簡易:80万円×50%=40万円

・2割特例:80万円×20%=16万円

とその計算方法によって税金が変わってくるのです。

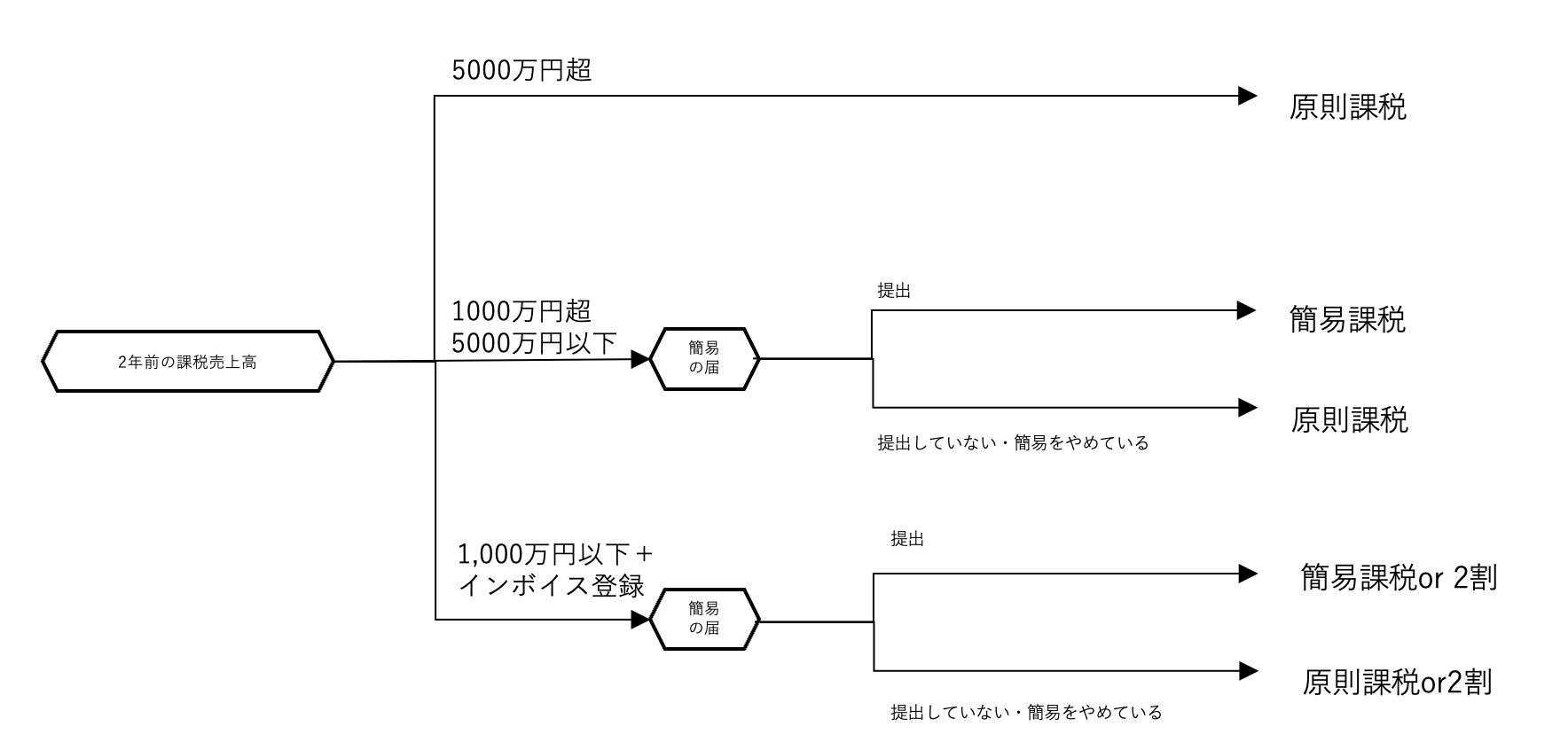

ただ、すべての方がどれでも選べるわけではなく、

売上(課税)5000万円超→原則だけ

売上1000万円超5000万円以下かつ届け出→簡易課税。届け出なし→原則

売上1000万円以下+インボイス登録かつ届け出→簡易と2割特例から選ぶ。届け出なし→原則と2割特例から選ぶ

といった細かい条件があります。

(まあ、フリーランスで5000万円超あれば、だいたい法人にしたほうがいいいでしょうが。売上にかかわらず法人にしたほうがいいケースはあります→インボイス後、個人が得か、法人が得か)

このあたりは、ひとり社長向けの経理の本でも解説しています。

また、ダイヤモンド・オンラインで、新規記事も随時アップしていますので参考にしていただければ。

こちらもひとり社長向けです。

【インボイス対応版】ひとり社長の経理の基本 | ダイヤモンド・オンライン

このインボイスで、消費税の確定申告をはじめてする方もいらっしゃるでしょう。

無料でつくれる方法の1つは、国税庁の確定申告書等作成コーナーです。

消費税の確定申告書を無料でつくる

所得税の確定申告もできる確定申告書等作成コーナー。

私も使っていますし、お客様のサポートでも使っています。

弥生会計、freee、マネーフォワードでも消費税の申告書はつくれますが、ネットで提出でき無料かつ使いやすいのは、このコーナーです。

freeeも使いやすいのですが、2024年分からはスタンダードプランにしなければいけません。

(2023年分はスターターでもできる)

今回は、この国税庁のコーナーで解説します。

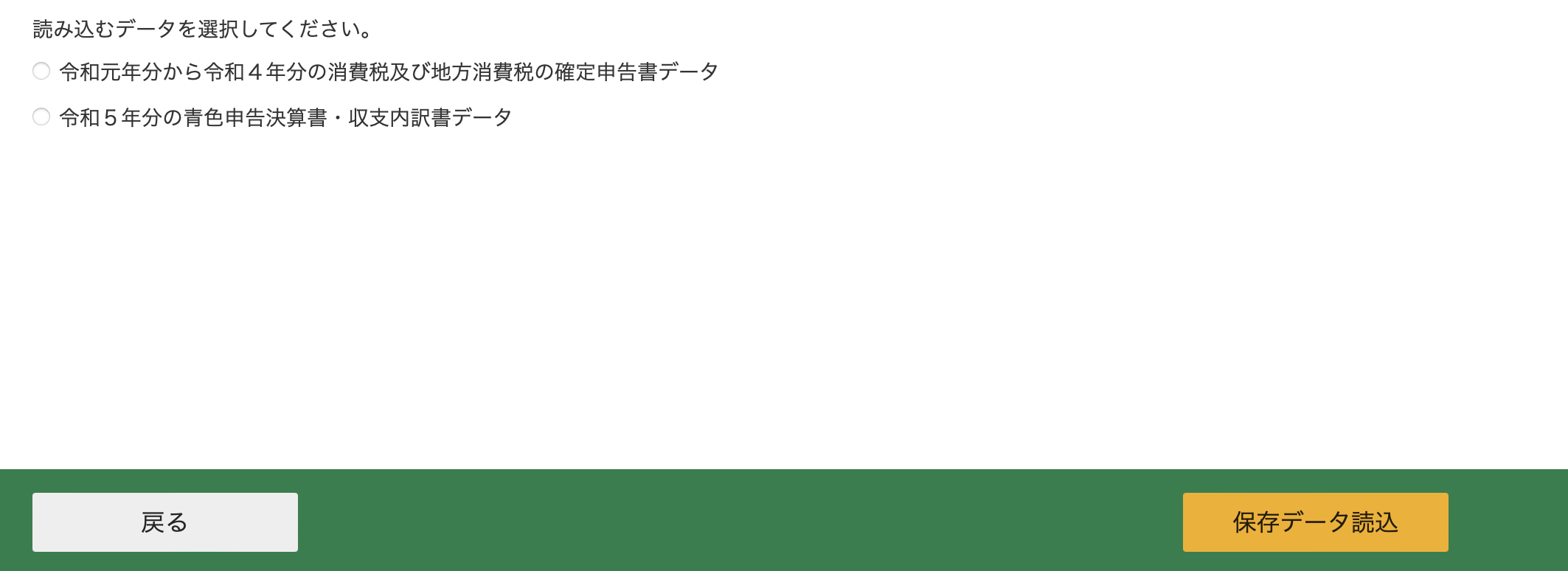

確定申告書等作成コーナーにアクセスし、はじめての消費税申告なら、[作成開始]、はじめてでも、このコーナーで所得税の確定申告をした後なら、[保存データを利用して作成]を選びましょう。

このように所得税のデータも読み取ります。

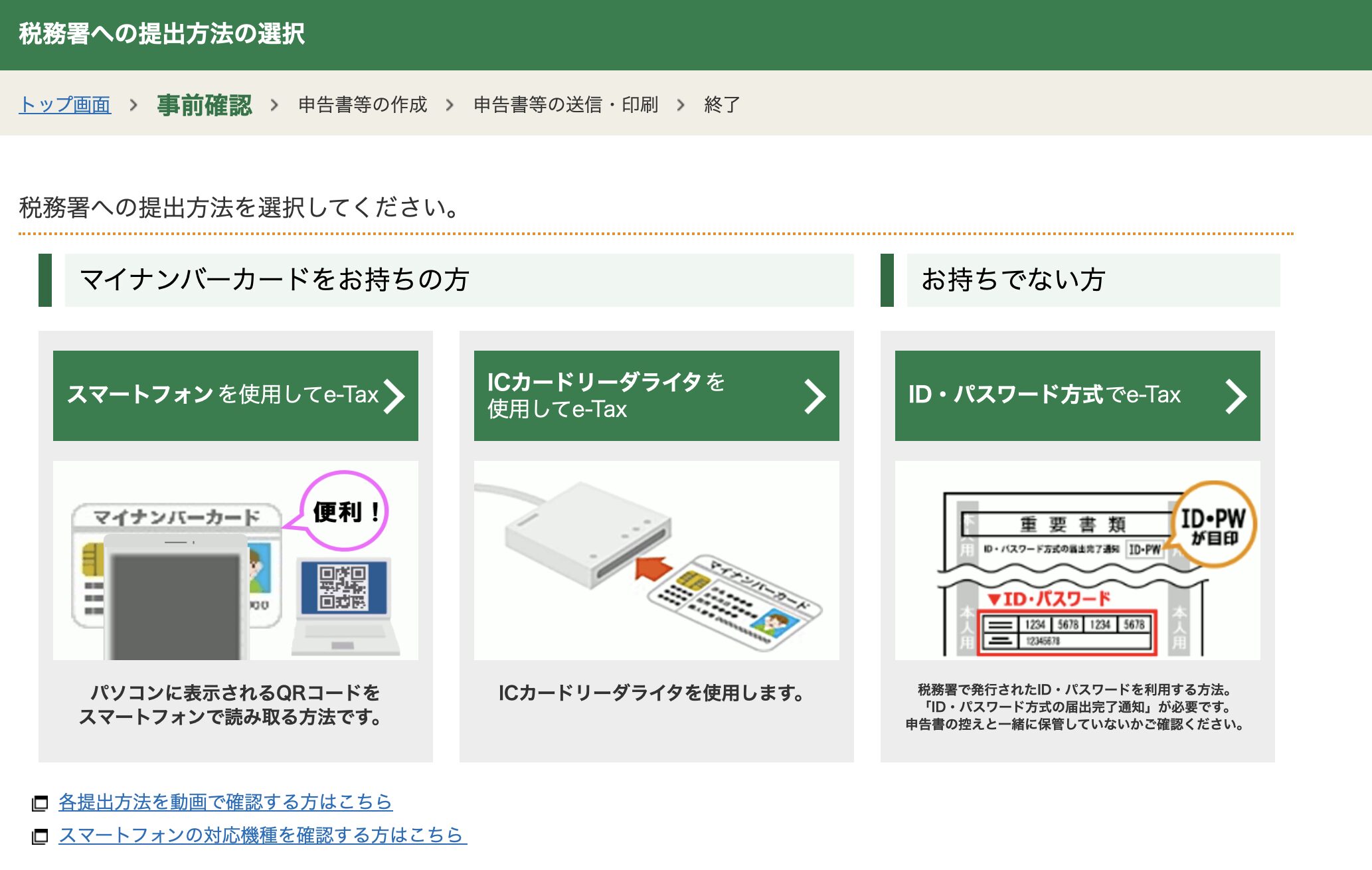

ネットで提出するならマイナンバーカードが必要です。

今は、スマホのマイナポータルアプリでマイナンバーカードを読み取れます。

消費税の確定申告書を選択すると、次のような画面になります。

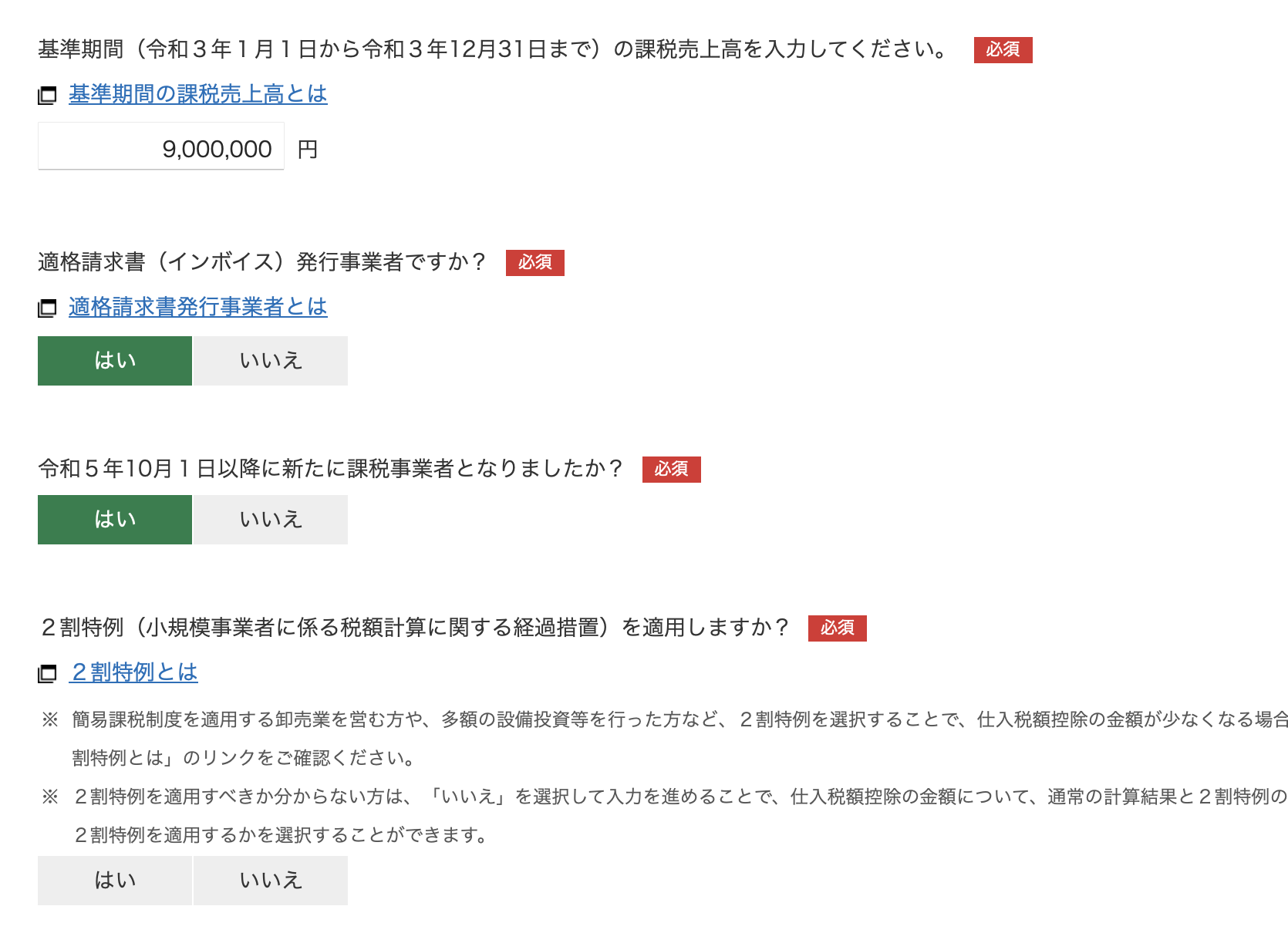

まずは、2年前の売上高(課税のもの。免税も含む)を入れましょう。

これによって反映してくれます。

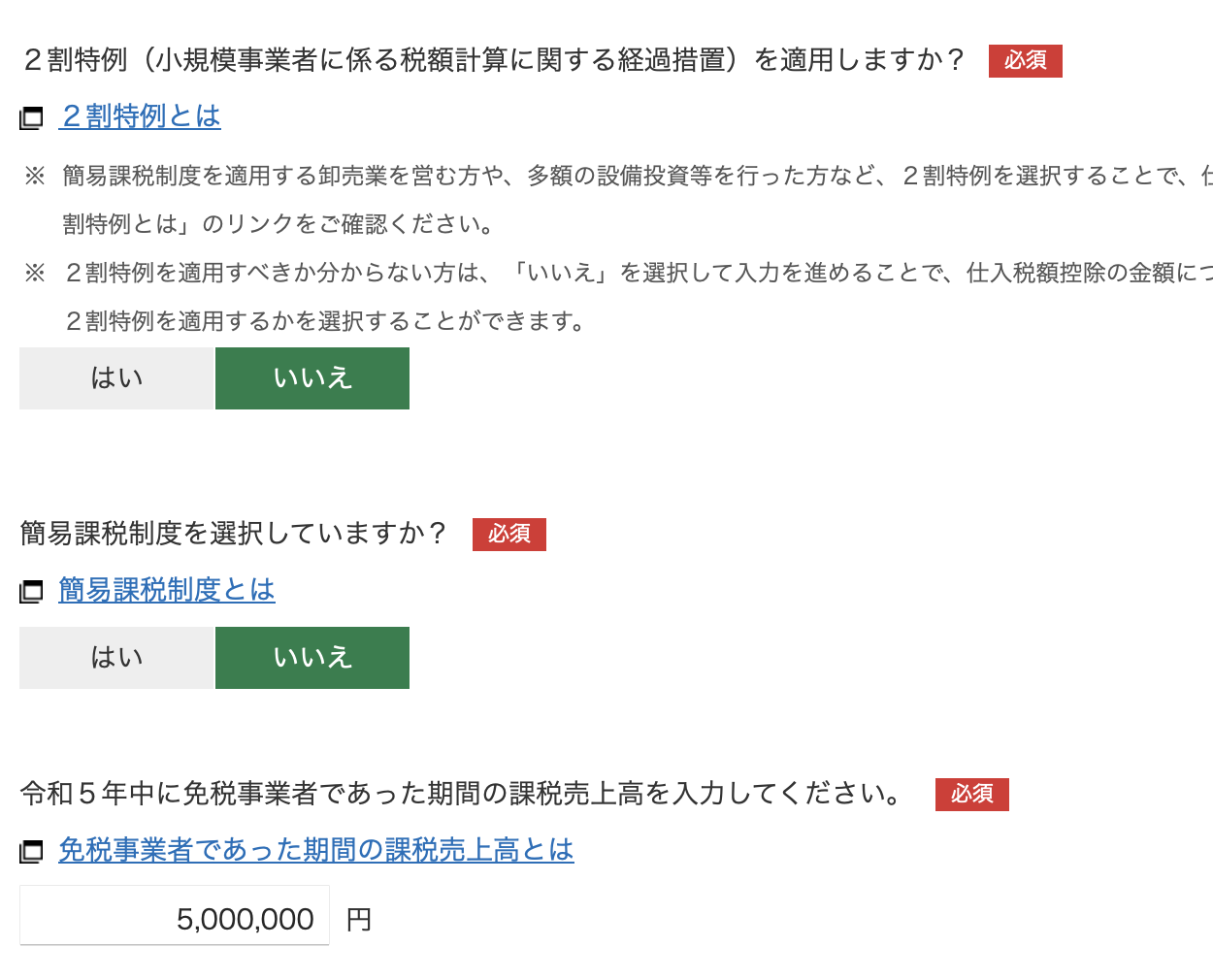

ここが1000万円以下なら2割特例を使えるので(あえて消費税の課税を選んでいない限り)、選びましょう。

選べないときには、2割特例のメニューは出てきません。

このあたりがよくできています。

ちまたの会計ソフト、税金ソフトよりも。

ただし、2割特例を選ぶと損する場合もあります。

原則課税だと還付または税金が少なくなる場合、簡易課税だと卸売業だと、2割特例のほうが損の場合があるので、気をつけましょう。

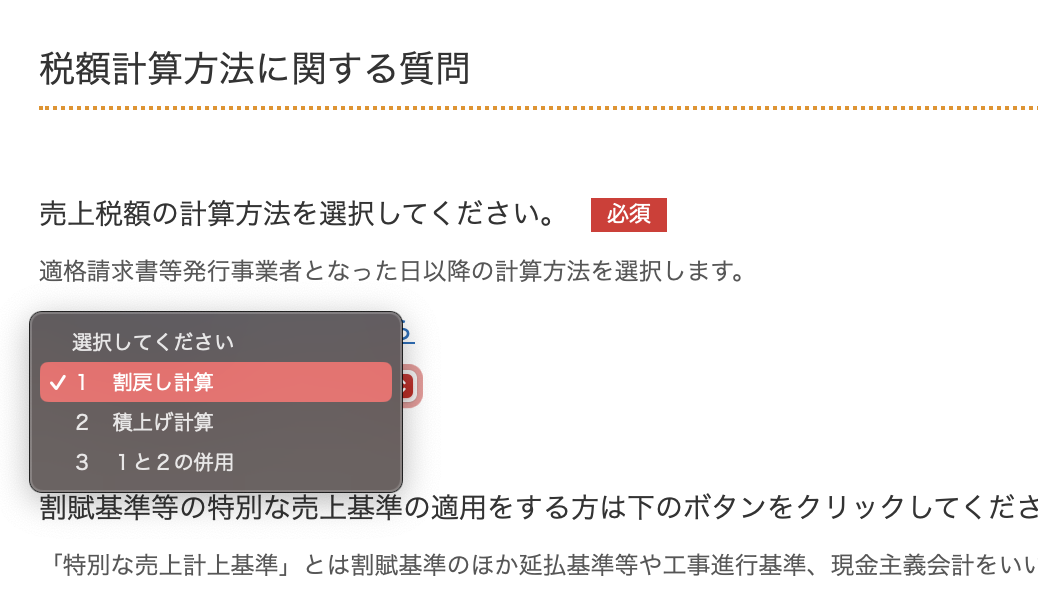

次にここは、[1 割戻し計算]を選びましょう。

おおむねこっちです。

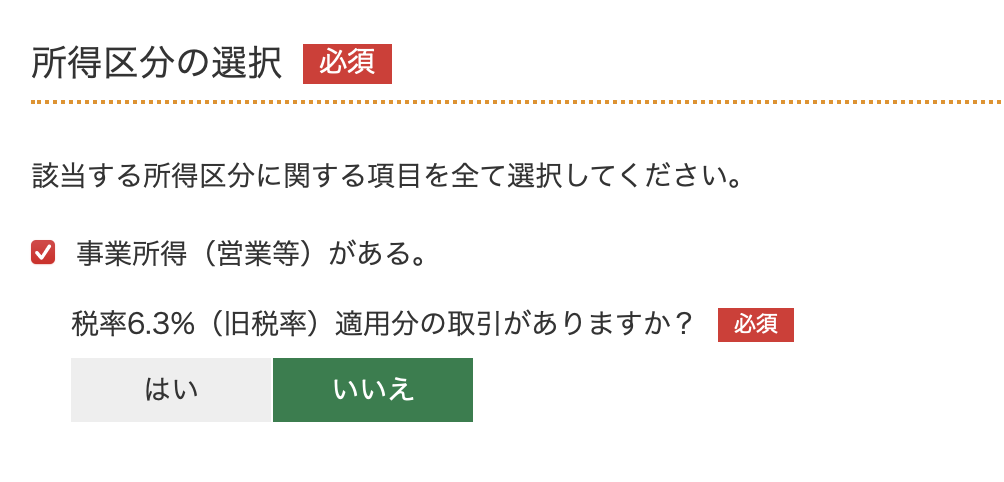

フリーランスなら次に、事業所得を選びます。

ここに出てくる[税率6.3%]というのは、消費税10%の前の8%のものがあるかということです。

8%のうち、国の分が6.3%、地方の分が1.7%なので、こういう表現になっています。

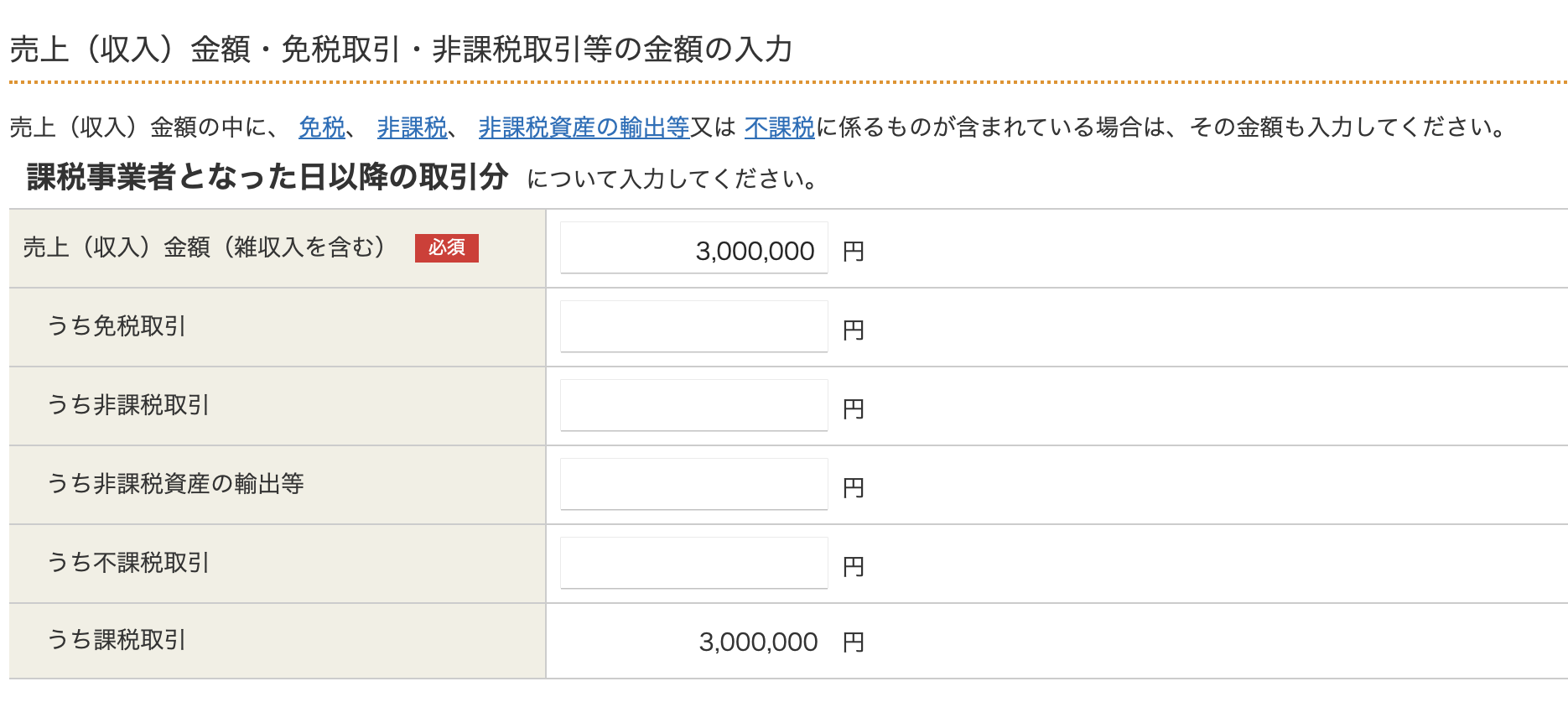

次に、売上を消費税がかかる、かからないで分けていきます。

ただし、2023年分は、インボイスに登録した日以降のものです。

10/1からなら10/1から12/31、11/5からインボイスなら11/5から12/31になります。

売上のうち、次のようなものに気をつけましょう。

・免税→輸出、Kindle出版など

・非課税→土地を貸す、住居を貸すなど

・非課税試算の輸出等→ほぼないでしょう。

・不課税→給付金、補助金、Googleからの収入など

それぞれ入れていきます。

さらに税率6.24%のものを分けて入れていきます。

これは、食品(酒を除く)をはじめとする軽減税率のものです。

(国分が6.24%、地方分が1.76%)

ここは、ないならないで、0にしないとエラーが出ます。

めんどくさい……。

その他についても入れていきましょう。

通常、該当するものはありません。

結果、納税額が出てきます。

上のほうで国、下の方で地方の分を計算していますが、過度に気にしないようにしましょう。

ただ、ご自身の数字で、ざっくり計算してみて、この金額とだいたい合っているかは確認したものです。

この場合、売上が税込300万円で、消費税は、300万円×10/110で、272,727円が売上の消費税。

この2割ですので、272,727×20%=54,545円。

だいたい一致するので、まあ合っているだろうということです。

なお、2割特例が有利かどうかわからないときは、[いいえ]にして、進んでみましょう。

このように判定してくれます。

ただ、原則、簡易に必要なものを入れなければいけないので手間です。

2割特例が使えるとわかれば、前述のように入れましょう。

消費税の納税は、ネットバンクかクレジットカードで

さらに納税も必要です。

これは、所得税と同じで、様々な納税方法があります。

おすすめは

・電子納税(ネットバンク)

・クレジットカード

です。

クレジットカードは、手数料が0.8%ほどかかることに気をつけましょう。

口座振替もできますが、先の日程になること、2023年の税金はさくっと払ってスッキリしていただきたいことから、おすすめしていません。

「振替納税」をおすすめしない理由

今日のYouTubeでは、全体の流れを解説しました。

「めんどくさい」を連発しつつ……。

消費税は、27分くらいからです。

■編集後記

昨日は、7時から個別コンサルティング。

東京に滞在されていたお客様に会いに。

5kmランの予定でしたが、まだ暗くて寒かったので自転車で……。

帰りに外でYouTube。

スマホマイクを試してみました。

カフェによってブログ。

午後は、タスク管理入門セミナーを開催しました。

■1日1新→Kindle『1日1新』

新木場 コメダ珈琲

スマホ&MKE200でYouTube収録

マイエレメント

■娘(6歳)日記→Kindle『娘日記』・ Kindle『娘日記Ⅱ』

午後はパパと2人。

パパは部屋にこもってセミナー開催でしたが、おとなしくしていました。

お菓子食べつつ、動画観つつ。

夜は、相談の上、マイエレメントを。

ホーンテッドマンションを観ようかと思って予告編を観たら……2人とも無理でした、怖すぎて。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方