4月からの増税前に、経営者、フリーランス向けに消費税の基本をまとめてみました。

ざっくりと概要を把握しておきましょう。

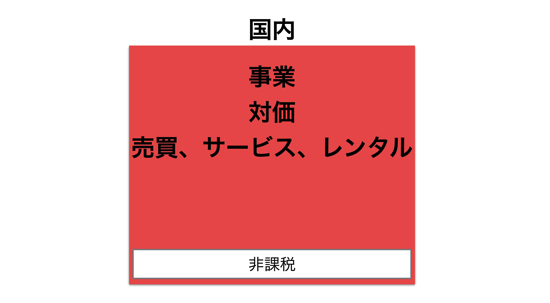

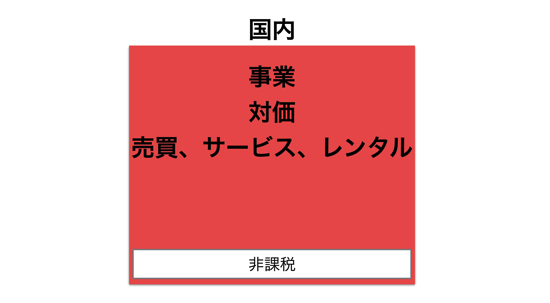

1 何に消費税がかかるのか

消費税がかかる要件は4つあります。

(1) 国内のみで行われる取引

海外で行われるものは、その地の消費税がかかります。

国内→国外、国外→国内となる、国際電話、輸出、航空券などは消費税がかかっていないのです。

(2) 事業として行われる取引

個人がモノを売却したときには、事業ではないので消費税はかかりりません。

給料に消費税がかかっていないのも、受け取る会社員は、事業として活動していないからです。

派遣、外注は事業なので消費税がかかります。

(3) 対価がある(=モノ・サービスを受ける、提供する)取引

対価、見返りがある取引にのみ消費税がかかります。

対価がないものとしては、損害賠償金、香典、お祝い金などがあります。

(4) 売却、レンタル、サービス

モノを売る・買う、レンタル(不動産の賃貸借を含む)、サービスの提供に消費税がかかります。

取引にはすべてかかるということです。

上記の要件に該当するのですが、特別に非課税となっているものもあります。

・土地の売買、貸借

・保険料、保険金

・利子

・学校の教科書

・不動産の賃貸借(事業として売買する場合はかかります)

・収入印紙

・行政手数料(住民票発行、印鑑証明など)

などです。

2 消費税を納税するかどうか

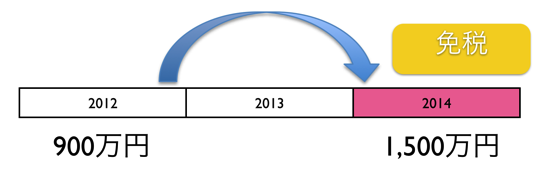

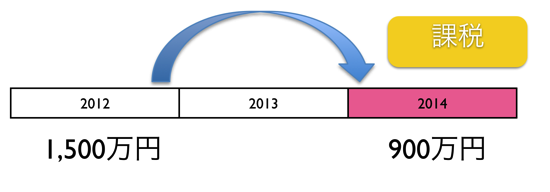

消費税を納税するどうかは、2年前(法人だと2期前)の売上で判断します。

その売上が1,000万円を超えていれば、2年後(2期後)は消費税がかかります。

たとえば、2012年(法人の場合は年度)の売上が900万円なら、2014年の売上がどんなに増えようと、消費税を納税しなくても大丈夫です。

たとえば、2012年(法人の場合は年度)の売上が1500万円なら、2014年の売上がどんなに少なくても、消費税を納税しなければいけません。

その他、特例がありますので、こちらの記事を参考にしてください。

消費税が8%になっても、合法的に納めなくてもいい条件(個人事業主・法人両対応) | EX-IT

3 いくら納税する?

売上が1,080円(消費税8%)のとき、消費税は80円です。

この80円を納税するのではありません。

経費がかかっていれば、その消費税を差し引いて納税します。

経費が648円(消費税8%)なら、消費税は48円。

80円ー48円=32円を納税します。

4 いつ納税する?

消費税はその都度払うわけではありません。

基本的に年1回、まとめて計算して払うのです。

消費税の納税額は、一時的に預かっているだけですので、使ってはいけません。

納税に備えて積み立てをする、別口座に移すといったこともあります。

増税していく今後を考えると、より一層大事になるでしょう。

消費税の納付期限は、原則として、次のとおりです。

・個人→翌年3月31日

・法人→決算月の末日から2ヶ月後

前年度の納税額によって、中間で払うこともあります。

5 請求(価格)と税金計算は違う

消費税が8%として、10,000円(税込)で売っても、10,800円で売っても、10,500円で売ってもかまいません。

ただ、計算方法が違ってきます。

10,000円→740円の消費税

10,500円→777円の消費税

10,800円→800円の消費税

ですので、計算の対象となる税金が変わってくるのです。

きちんと、10,800円にしないと、それだけ利益、お金が減りますが、経営上、10,000円で売れるのであれば、きっちり10,000円で売ってもかまいません。

支払う側では、請求書に10,000円と書いてあるから、消費税を計算できないというわけではありません。

相手が間違っている場合もありますし、原則通り判断しましょう。

(結構多い事例です)

たとえば、法人がフリーランスから請求書をもらったときに、10,000円とあっても、その経費からは消費税740円を差しひいて消費税の計算に含めます。

売上が21,600円で、経費10,000円なら、売上に対する消費税1,600円ー経費に対する消費税740円=860円と計算するのです。

6 決算書は税抜?税込?

自社の決算書が税抜か税込かを確認しておきましょう。

これも、消費税を納税するかどうかとは関係ありません。

(消費税を納税しなければ税込にしているケースがほとんどですが)

たとえば、税込みだと、

売上 10,800円

経費 6,480円

利益 4,320円

という決算書になります。

これが税抜だと、

売上 10,000円

経費 6,000円

利益 4,000円

です。

どちらも納税額は、320円で変わりません。

※差額はB/Sで調整します。

※税抜の場合、租税公課/未払消費税という仕訳をたてると利益がかわってきます。

売上 10,800円

経費 6,800円

利益 4,000円

正しい処理、あるべき処理はこちらです。税抜、税込でも利益が変わらないからです。

「売上を多く見せたい」という理由で、税込にすることもあるかもしれませんが、税抜の方が正しく業績判断できます。

今後、8%、10%となるとその差異は大きくなりますので、税抜表示に変えることも1つの方法でしょう。

なお、売上、経費別に税抜、税込は選べます。

また、他の税金処理上、税抜の方が有利な場合が多いです。

(例 中小企業の場合、資産は30万円未満まで経費→税込処理なら、税込で判断するので300,000円、税抜処理なら税抜で判断するので315,000円)

7 経費の消費税に注意

売上に対する消費税は、シンプルです。消費税がかからないものとしては、次のようなものがあります。

・Googleアドセンス収入(Googleは日本法人がないため)

・輸出売上

・損害賠償金

・助成金

経費に対する消費税はちょっと複雑です。

消費税は、1つミスをするとそれだけで税額が変わってしまいます。

50,000円の支払いが、本来は消費税がかからないのに、消費税がかかっているものと計算すると、

正 50,000円(消費税0円)

誤 50,000円(消費税3,703円)

3,703円、納税する消費税が減ってしまい、税務署に指摘され、金額によっては罰金もかかります。

重々注意しましょう。

経費に対する消費税で消費税がかからないものは次のようなものです。

・香典、お祝い金

・Googleへの支払い(アドワーズ)

・海外へ払うアプリ代

・AmazonKindle(Amazonに払うもの)

・ゴルフ場利用税

・軽油税

・住宅の家賃(オフィスはかかります)

・国際電話

・国際宅急便、郵便

・海外への航空券

・海外での宿泊、交通費、飲食代

・対価のない会費(○○会費、町内会費)

・寄付金

・海外送金手数料

その他、参考記事です。

あと半年!消費税が8%になるまでに確認しておきたい「よくある3つの誤解」 | EX-IT

昨日、はじめていくプールに行ってみました。

渋谷と恵比寿の間にある、ひがし健康プラザ。

400円で2時間まで使えて、そこそこきれいです。

(2時間も泳ぎませんしね)

前日のマラソンの疲れが残る太ももを、癒やしてきました。

【1日1新】

※詳細は→「1日1新」

ひがし健康プラザ(渋谷区民プール)

カーンアカデミー受講

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方