独立後、リスクヘッジのため、お金を借りるのもおすすめです。

融資をおすすめする理由

融資は、次のような点でおすすめです。

いざというときに借りることができないから

今は大丈夫、今後も大丈夫だろうと思っていても、状況がどう変わるかはわからないものです。

いざお金が足りなくなったときに「貸してください」といってもお金を借りることはできません。

すぐに借りることができるところほど、金利が高いのは世の常です。

だからこそ、前もって借りておくことをおすすめします。

私も独立当初をはじめ、随時借りてきました。

借りて返済するのが大事です。

「返済した」ということが実績になります。

その実績をつくるには借りておかなければいけないわけです。

借金は悪ではないから

「お金を借りる」ということへの罪悪感をなくしましょう。

「借金」というと、どうしてもネガティブなイメージがあります。

「借金」といわず「融資を受ける」と言い換えて、ポジティブなイメージにしましょう。

お金を借りるのは、独立後に欠かせないリスクヘッジの1つと考えるべきです。

条件がいいから

「お金を借りると利息がかかる」と思われるかもしれません。

すぐに借りることができず、審査が厳しい金融機関(銀行)から借りれば、現状は、それほど多くの利息はかかりません。

たとえば、すぐに借りることができるところで500万円を5年間借りると、利率は5%ほど、トータルで570万円ほど返さなければいけません。

70万も利息がかかるということです。

コロナ融資では利率も優遇されています。

たとえば最初の3年間は0.4%、その後は1.3%という条件もあるのです。

これでざっくり計算すると 利息は10万円かからないぐらいになります。

5年間でこれくらいであれば、リスクヘッジ料と考えても問題ないぐらいでしょう。

2020年以降の融資では、手続きもさらにわかりやすくなり、簡素化されていることもチャンスです。

また、据置期間というものもあり、借り入れ当初の3年間は返済しなくていいという条件もあったりします。

事業を誰かに説明できるチャンスだから

金融機関からお金を借りる場合には、自分の事業を説明しなければいけません。

どういった仕事をしていて、どうやって売上を立てているかということです。

これが伝わらないとお金を借りることはできません。

何をやっているかわからないところは信用できない、つまりお金を貸すことができないのは当然です。

また、今回のコロナ融資は、

・新型コロナウイルスにより一時的に(あくまで一時的に)影響を受けている

・そして今後回復する見込みがある

という場合に、お金を借りることができるます。

まったく回復しなければ貸したお金を返してもらうことはできないので、これも当然のことでしょう。

今後どうやって回復し、借りたお金を返していくかということを説明しなければいけません。

自分の事業を誰かに説明するという機会はそうそうあるものではなく、いいチャンスと考えましょう。

普段から、メニューをつくり、自分のことを発信していれば、同じようにやればいいだけです。

お金の勉強になる

お金を借りるとまとまった金額が振り込まれます。

このことが、お金のいい勉強になるのです。

このお金をどう使うか、預金残高が増えるプレッシャーに耐えられるか、毎月返済していく感覚など、自ら体験しながら勉強することができます。

日本政策金融公庫で借りる流れ

お金を借りる先としては、大きく分けると、民間の金融機関と政府系の金融機関があります。

【銀行、信用組合、信用金庫等を総称して金融機関といいます)

民間の金融機関であれば、地方銀行、信用組合、信用金庫といったところがおすすめです。

いわゆるメガバンクは敷居が高いものですので。

私も独立当初に借りていたところの1つは、信用組合でした。

もう1つは、日本政策金融公庫です。

日本政策金融公庫は、政府系の金融機関であり、こちらの規模が小さくても手厚く対応していただけます。

ただ、審査が厳しくないわけではなく、むしろ厳し目です。

今回のコロナ融資では、「売上が前年・前々年から5%以上減少している」という条件があります。

該当する場合には、次のような手順で申し込んでみましょう 。

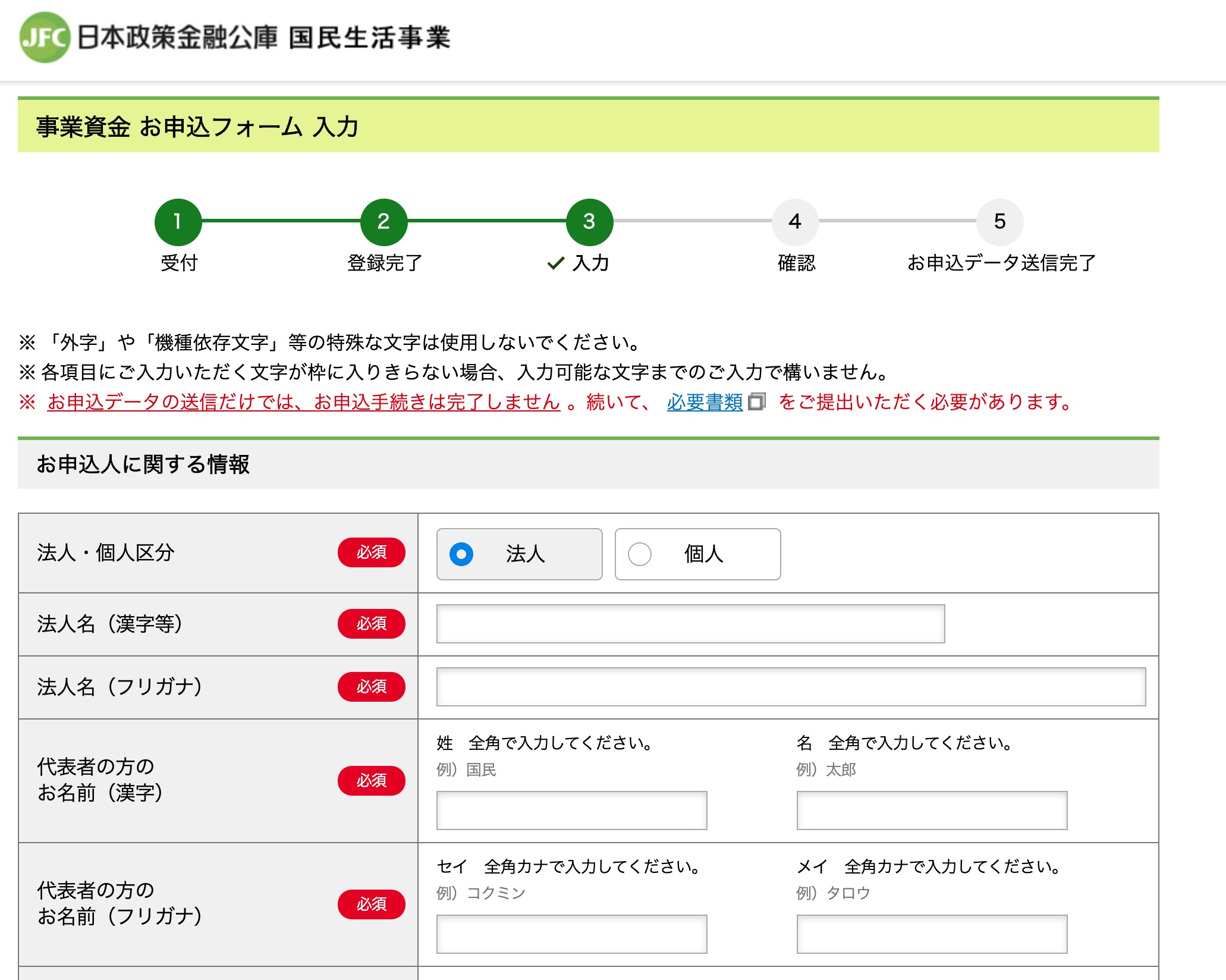

ネットで申し込み

ネットでひとまずの申し込みはできます。

事業資金 お申込受付

こういったページで、借入申込書の代わりになるものです。

手書きの書類が多い融資、これだけでも入力しておきましょう。

特に大事なのは、この辺りからです。

お申込金額、つまりいくら借りるかは、こちらが決めなければいけません。

「借りられるだけ貸して欲しい」「とりあえず100万」というようなものではないのです。

事業に必要だから○○万円借りたいというスタンスが欠かせません。

コロナ融資は8000万円までですが、売上の規模によりますので、前年の売上の半分つまり6ヶ月程度と考えておきましょう。

また、返済の口座を指定しなければいけません。

通常、金融機関から融資を受ける場合は、その金融機関に口座をつくり、そこから引き落としで返済していきます。

しかしながら、日本政策金融公庫には口座がありません。

別の金融機関の口座を指定しなければいけないのです。

通常使う口座が好ましいでしょう。

ただし、ネット専業銀行は、使えません。

法人ならゆうちょ銀行がおすすめです。

ネット利用料無料で、比較的すぐに口座をつくれます。

書類を送る

次に、その他の書類を送ります 。

ここでは日本政策金融公庫と初めて取引をする場合で解説します。

日本政策金融公庫から求められる書類は次のようなものです。

書類は、こちらからダウンロードできます。

https://www.jfc.go.jp/n/finance/saftynet/pdf/covid_19_info_a.pdf

(☆は後述します)

・ネットで申し込んだ受付確認メール

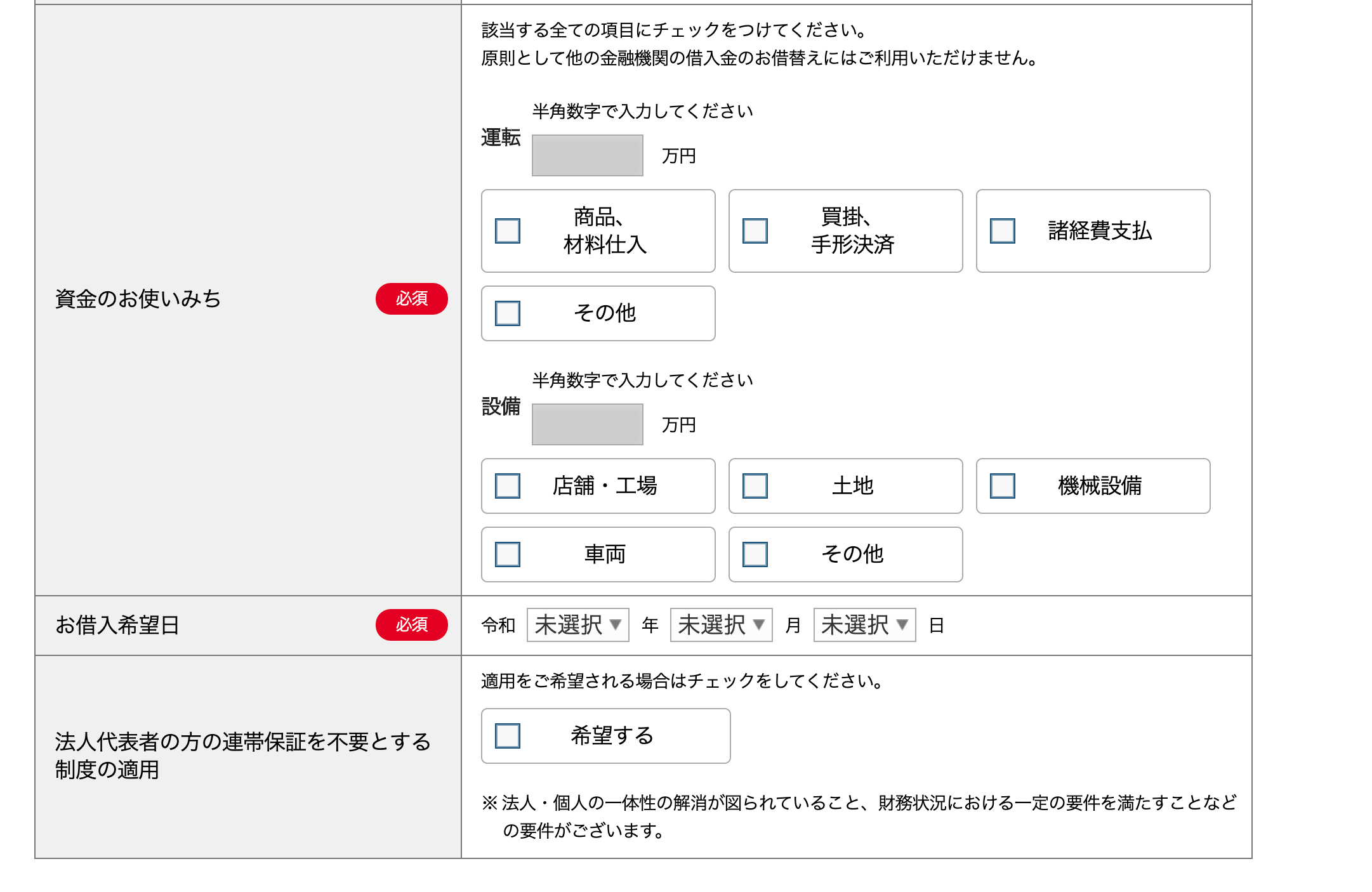

☆売上減少を証明する書類(PDFまたはWordでダウンロード)

・確定申告書決算書のコピー(個人は2年分、法人は2期分)

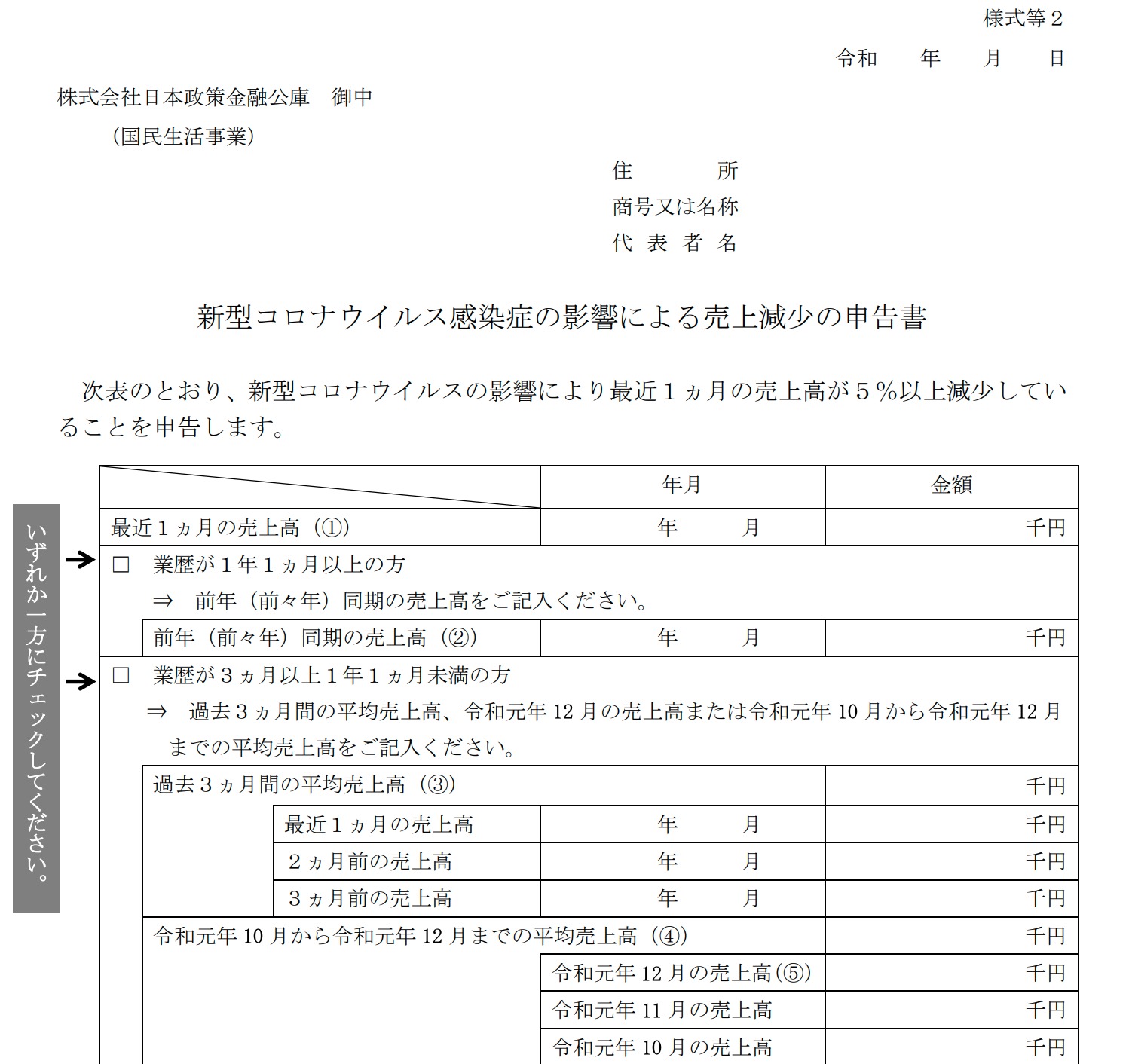

☆自己申告書(自分の事業の概要を書いたもの。PDFまたはExcelでダウンロード)

・法人の場合は登記簿謄本

ネットでとると楽です→謄本をネットで請求して郵送してもらうサービス「かんたん証明書請求」

・代表者の本人確認書類

・許認可が必要な仕事は許認可証

☆売上減少を証明する書類は、こういったものです。

裏付けとなる数字を見て入力しましょう。

(その根拠の提出は求められていません)

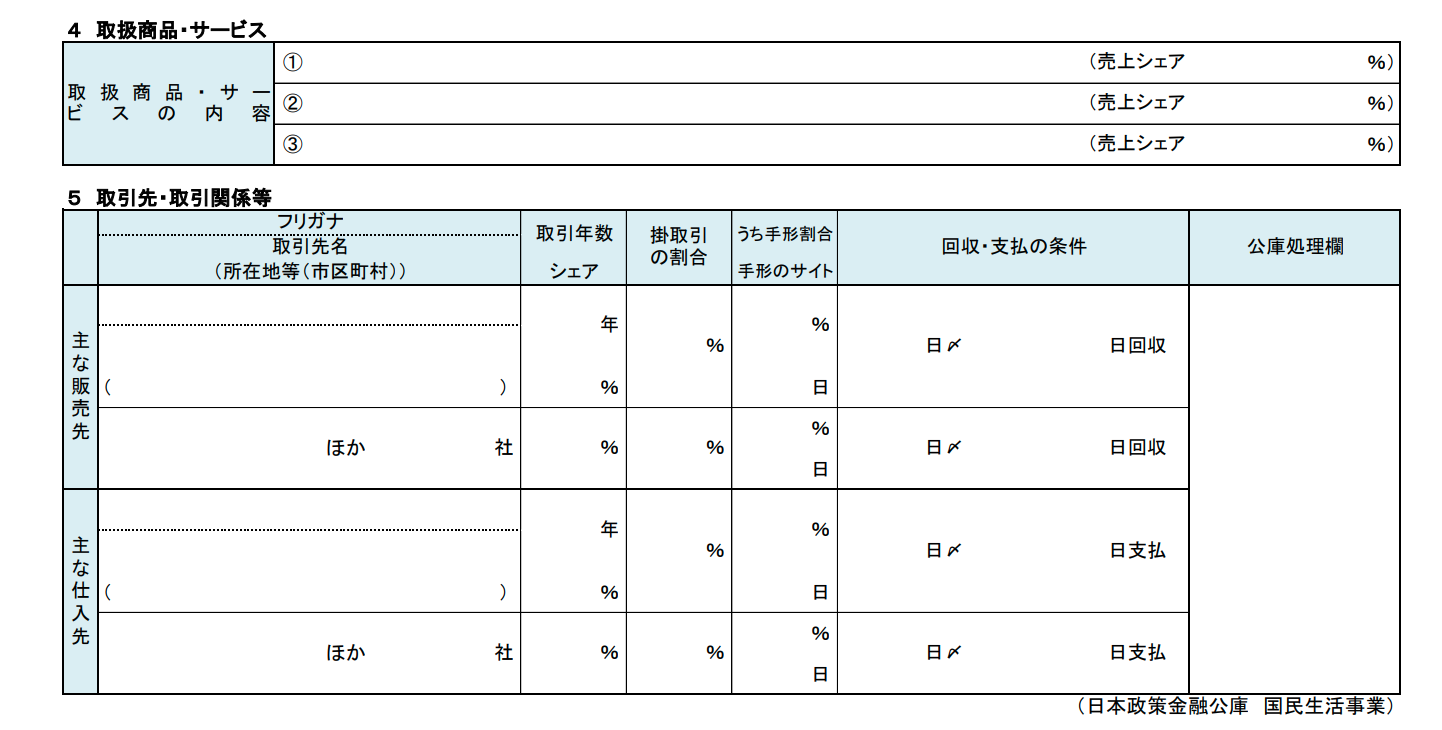

☆自己申告書はこういったものです。

沿革(いつ事業を始めたかなど)、借入の状況、売上や仕入先を入力します。

さらには次のような書類もあるとよいでしょう。

書式があるわけではありませんが、補足説明をするものです。

これがあるから融資が早くなる、通りやすくなるというものではありませんが、融資をお願いする以上、伝わるようにしておくのは礼儀でもあるかなと思います。

○資料の表紙

堅苦しいと思えるかもしれませんが、このような表紙をつけておきましょう。

日本政策金融公庫 ○○支店 御中

令和2年7月22日

株式会社□□

代表取締役社長 ○○

融資申し込みの件

時下ますますご清祥の段、お慶び申し上げます。

さて,当社では新型コロナウイルスの影響により、資金需要が発生しております。

つきましては,貴行に資金調達のご支援をいただく融資の申し込みをさせていただきたく存じます。何卒ご検討の程よろしくお願いいたします。

なお,融資の可否の連絡につきましては、令和2年8月22日までにいただければ幸いです。

- 融資申込額 500万円

2.希望条件

返済期間 :5年(元金均等払い)

3.資金需要発生要因及び資金使途

運転資金

4.返済財源

増加売掛金の回収

5.添付書類

受信メール

売上減少の申告書

税務申告書(2期分)

登記簿謄本

自己申告書

運転免許証のコピー

事業概況書

資金繰り実績・予測表

融資の申し込み金額や希望の条件など、そしてどうやって返すかなどをまとめたものです。

仮にでも、融資の可否の連絡の期限もつけておくといいでしょう。

○事業概況書

日本政策金融公庫の書類以外に、伝えたいこと、事業の概要や今後これらによって減ったけど今後はどうしていくか、今やっていることなどを書いておきましょう。

ブログやホームページの URL を載せて「ご参照ください」というのはやらないほうがいいです。

ネットを見ていただくというのは手間ですし、書類で完結するようにしておきましょう。

また 提出した確定申告書で、補足で説明したほうがよいものも書いておきたいものです。

質問があるようなところをあらかじめ書いておくわけです。

私の会社で出すなら、

・事業として、セミナーやコンサルティング、出版をやっている

・その実績や仕事の獲得経路(ネット)、売上の割合

・コロナによりどういった影響があったか

・今後は、こういったことでその一時的な影響を克服していく予定か。すでにやった対応策など。

・次の決算は、どのくらいの売上、利益になりそうか

などといったことを書きます。

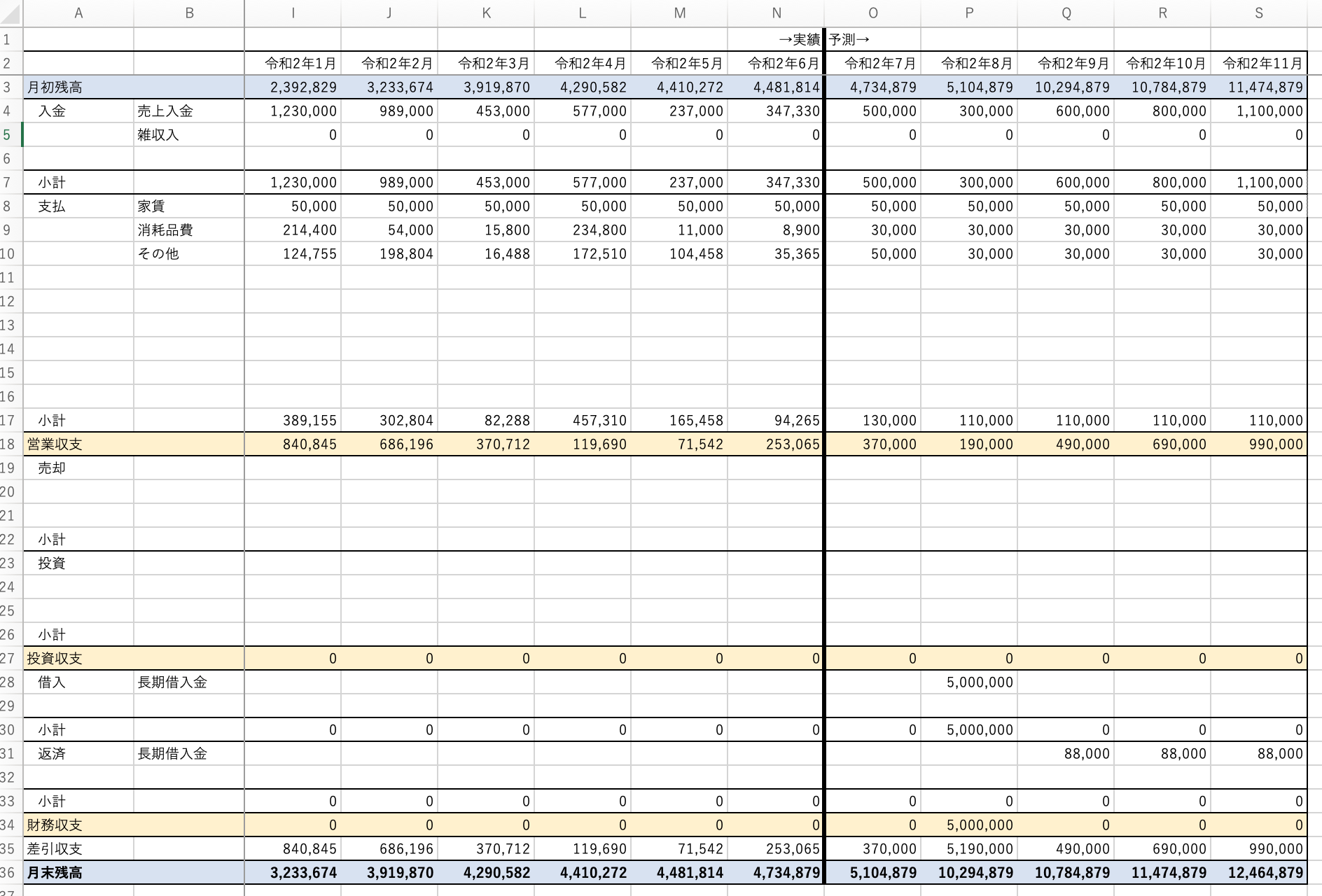

○資金繰実績・予測表

今、どのぐらいのお金を持っていて、今後どうなっていくか、それぞれ6ヶ月分ほどつくっておきたいものです。

融資を受けたものも反映しておきましょう。

貸して大丈夫なのかという補足資料となります。

ちゃんと経理をしているかのアピールにも。

資金繰り表については、過去にも記事を書いてはいますが、後日改めて書いてみる予定です。

Excel資金繰り表&テンプレート。ひとりでビジネスするならなおさら必須。

電話連絡・面談

その後電話連絡が来ます。

タイミングは先方の状況にもよるので、じっと待ちましょう。

これもタイミングや状況によりますが、日本政策金融公庫に出向いて面接をする場合と電話面談という場合があります。

書類によって判断されるかどうかはなんとも言えません。

初回に融資を受ける場合は面談というわけでもなく、初回でも電話面談ということもあります。

どちらにせよ、面談前にこちらのことを知っておいていただけるような書類をつくりましょう。

面談時に、追加の書類を求められる場合もあります。

契約書類を送る

融資の OK が出たら、契約書類が送られてきますので、記入して返送しましょう。

このときに印鑑証明書が必要です。

法人の場合は法人の印鑑証明もが必要となります。

これをネットで取ろうとすると、電子証明書(3ヶ月有効で2500円)がかかったり、手続きの手間があったりしますし、郵送だと印鑑カードというものを送って、送り返してもらわなければいけないので、残念ながら法務局に行ったほうが早いです。

また、団体信用生命保険の書類も入っています。

団体信用生命保険とは、保険料を払って、もし自分が死亡または高度障害になったときには全額返済したことになるものです。

500万円を5年間借りて、保険料は35000円ほど。

加入は任意ではあるのですが、入っておいたほうがいいでしょう。

自分に何かあったときに、残された家族がそのお金を返さなければいけなくなります。

お金を借りたあとに気をつけること

「家に帰るまでが遠足です」がごとく、借りたお金を返すまでが、お金を借りるということです。

毎月きちんと返す、残高不足にならないよう厳重に注意するようにしましょう。

もちろん、お金を返せなくなるような事態にならないような一層の努力が必要です。

そして、まとまった金額が入ってきたからといって無駄遣いしないようにしましょう。

私は独立当初、大失敗しました。

・税務システムに無駄にお金を使った

・広告費に使ってしまった

・ホームページ会社に無駄に払ってしまった。

などといったことをしてしまったのです。

継続支払いに気をつける、仕事を1件取れればという計算はやめましょう。

(当時は設備資金として借りました)

非常に大きな勉強代を払ったので、それ以降は借り入れをしても無駄に使わないようにはなりました。

誰もが通らなくてもいい道かと思いますので、十分気をつけましょう。

お金を借りることによって、今はすぐには売上にならないことをやることも、やりやすくなります。

仕事の取捨選択の幅も広がりますし、これを機に仕事を整理して、コロナの状況下でも通用するよう方向転換することもできるでしょう。

お金を借りて守りを固めて、攻めに転じるということができるのです。

お金を借りるということも考えてみましょう。

一度体験しておくのはおすすめです。

■編集後記

昨日は税理士業を中心に。

毎月の数字チェックを。

毎月、数字をチェックさせていただきて、打ち合わせをしてというスタイルの仕事も、やはり好きです。

■「1日1新」

iPadPro 背面フィルム

■娘(3歳3ヶ月)日記

男の子と女の子との違いを、保育園で習ったらしく、いろいろと言葉を覚えました。

保育園で習うんだなぁと。

パンツのままうろうろしてはいますけど。

■YouTube更新情報

パソコンのデスクトップに何も置かない理由 – YouTube

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方