2013年も終わり、フリーランス(個人事業主)の方で、「そろそろ法人にしようかな?」と思っている方もいらっしゃるでしょう。

法人化にむけておさえておくべきポイントをまとめてみました。

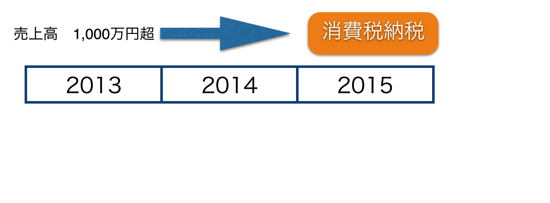

売上が1,000万円を超えているか

今、個人事業主の方が法人にすべきかどうかの1つの基準は、2013年(去年)の売上高が1,000万円を超えているかどうかです。

2013年が1,000万円を超える売上であれば、翌々年の2015年から消費税を支払わなければいけません。

2015年の消費税率は8%、10月からは10%になる予定です。

消費税が10%なら、ざっくり計算すると、

2015年の利益に[給料、保険料の金額(消費税がかからない)]を足した金額の10%

の消費税を支払うことになります。

たとえば、利益が300万円で、給料を200万円払っていれば、(300万円+200万円)×10%=50万円の消費税を払うのです。

(簡易的な方法で計算することもできます)

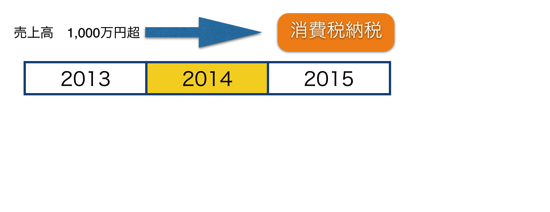

法人化して、次の要件を満たせば、2年間さらに消費税が免除されます。

・(1期目・2期目)設立時及び期がスタートしたときの資本金が1,000万円未満

・(2期目以降)前期の1月〜6月の売上高が1,000万円以下又は給与支払額が1,000万円以下

くわしくはこちらの記事を参考にしてください。

消費税が8%になっても、合法的に納めなくてもいい条件(個人事業主・法人両対応) | EX-IT

いつ法人化するか

上記の場合、いつ法人化するかを考えなければいけません。

2013年の売上高が1,000万円を超えた場合、2015年から消費税を支払うことになりますから、2,014年中に法人化すれば大丈夫です。

もし2012年の売上高が1,000万円を超えていれば、今年(2014年)から消費税は発生しているので、できるだけ早い時期に法人化した方がいいでしょう。

法人化すると決めたら気をつけるべき7つのチェックポイント

法人化するときには、次のような点をチェックしましょう。

登記だけを司法書士、行政書士に頼む場合、このようなアドバイスがない点があります。

知識を身につけて、自分のことは自分で守るべきです。

1 年間7万円の維持費がかかる

個人の場合、利益が出なければ事業に対して税金はかかりませんでした。

法人の場合、どんなにマイナスでもお金がなくても年間7万円の税金が最低でもかかります。

(資本金1,000万円以下、従業員50人以下の場合)

東京23区だと、東京都に7万円、千葉県船橋市だと千葉県に2万円、船橋市に5万円かかります。

(地域によってこの金額は異なり、合計7万1,000円、8万8,000円というところもあります)

これを頭に入れておきましょう。

2 決算月をいつにするか

個人のときは12月が決算で1〜12月が1つの区切りでしたが、法人になると自由に選べます。

3月の法人は全体の約20%、次に多いのが12月です。

これを決めなければいけません。

○消費税免税期間を考慮

前述した消費税の免税期間は、2年ではなく、2期です。

最初の期が1ヶ月だと1年1ヶ月、12ヶ月だと、2年が免税期間となります。

できるだけ長くとった方が好ましいのです。

○決算対策のしやすさを考慮

売上が月によって変動する場合、売上が少ない月を決算月にしましょう。

たとえば12月に売上がドンと上がる場合、12月を決算月にすると、利益が予測できず決算対策・節税がやりにくくなります。

3 資本金をいくらにするか

資本金とは、「会社を設立するときに自分でこれくらいのお金を準備しました」と示すものです。

(その後増やしたり減らしたりすることもあります)

資本金=お金ではありません。

会社設立には資本金が1円でも大丈夫ですが、のちのち増やすときには手間とコストがかかります。

最初の1年で必要なくらいの資本金にしておいた方が無難です。

うちの会社は100万円にしています。

迷ったら100万円にしておきましょう。

なお、設立時の資本金が1,000万円以上だと、第1期目から消費税を支払わなければいけません。

必要性がなければ1,000万円未満にしましょう。

また、特段の理由がなければ、資本金は社長1人で出しておくべきです。

資本金は、会社の株であり権利であり、値段をつけにくい=売りにくいものですので、安易に他人を介在させてはいけません。

・「かぶ」とは違う中小企業の「株」の問題点 | EX-IT

4 株式会社か合同会社か

一般的な選択肢として、株式会社と合同会社があります。

取り扱いはほぼ変わりません。

合同会社は、名称の説明コスト(説明が必要。めんどくさい)がかかりますけどね。

「合同」という名称ですが、社長1人でも作れます。

こちらだと設立費用は10万円。

株式会社だと25万円〜30万円です。

安いところは、その後に税理士の顧問契約が必須だったりします。

(合わなかったらどうするんだろ?と思いますが(^^;) お互い)

うちの会社は最初に合同会社で設立し、その後株式会社に変更しました。

変更手数料は、費用は9万円+司法書士報酬くらいです。

その他、移転する際に法人は最低3万円ほどのコストがかかります。

こういったサービスもおすすめです。

5 手続が必要

必須である登記の手続き、税務署等への届け出が必要です。

税務署への届け出は、青色申告承認だけには気をつけてください。

こちらの記事を参考に。

フリーランス(個人事業主)が法人化(法人成り)した場合にやるべきこと | EX-IT

6 税理士コストを把握しておく

個人事業主に比べて法人の決算・税務申告は手間や節税の自由度もかわってきますので、税理士コストは増えます。

うちの場合、今は個人事業主の顧問契約は受け付けていませんが、受けていた頃は年間20万から30万円違っていました。

決算・税務申告は、自力でできないこともありませんので、勉強する価値はあります。

その場合も最初はレクチャーを受けましょう。

そのレクチャーは受け付けています。

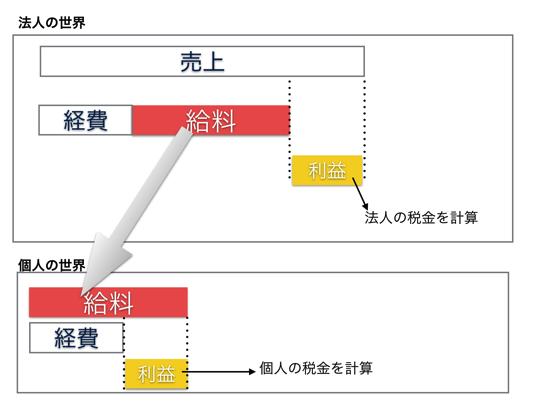

7 自分への給料をいくらにするか

「自分への給料」というと変な感じがしますが、法人から個人(社長自身)に給料を払うことができます。

これが法人にするメリットの1つです。

法人の利益ー給料=最終的な利益ですので、税金を減らせるのです。

また、給料は、給与所得控除と言われる経費が認められていますので、二重においしくなります。

図にしてみました。2回経費を引けてお得な感じがしませんか?

(最近はこの制度に規制が入り、若干お得感が減っています)

さらに、この法人の世界と個人の世界を利用しての節税策もあります。

法律上、法人と個人は別物と考えるのです。

まとめ

法人化には、メリット、デメリットがありますので、複数の情報源を集め、決断しましょう。

自分の身を守るには自分で知識をつけることが欠かせません。

泣きそうだったパーソナルストレッチレッスンの翌日、昨日ちょっとだけ走ってみると、かなり調子がいいです。

やはり柔軟性大事ですね。

こんな本を読んで、次のレースに備えています(^_^)

【1日1新】

※詳細は→「1日1新」

・新宿の某イベント会場にはじめて入った

・手土産でいただいたどらやき

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方