年末調整、確定申告。

この2つは似て非なるものです。

それぞれの違いと、税金で損しないポイントをまとめてみました。

*スクリーンショットをKeynoteで加工

年末調整と確定申告の共通点

年末調整と確定申告の共通点は、

「所得税を払う・所得税を取り戻すための手続」

というものです。

(所得税を払う=納税、所得税を取り戻す=還付)

所得税は、その年の1月1日から12月31日の期間で計算します。

その計算の手続きが、年末調整であり、確定申告なのです。

所得税は、ほとんどの場合、前払いしています。

この前払いを源泉徴収といい、給料や報酬を受け取るときに差し引かれているはずです。

たとえば、給料を30万円受け取ると、1万円ほど所得税が天引きされます。

(その他、健康保険、年金、住民税なども引かれます)

この1万円が前払いです。

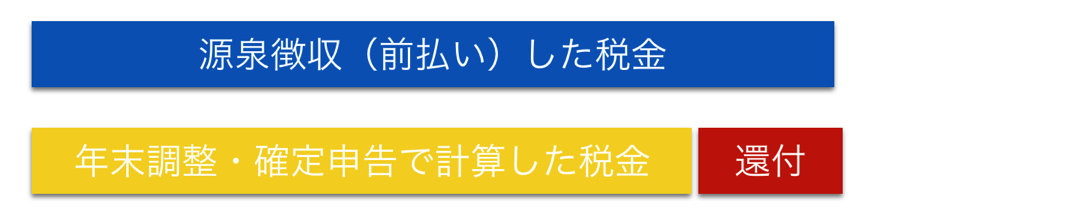

源泉徴収した税金よりも、年末調整・確定申告で計算した税金が少なければ、還付、つまり税金が戻ってきます。

源泉徴収した税金よりも、年末調整・確定申告で計算した税金が多ければ、納付、つまり税金を払わなければいけません。

「年末調整や確定申告をしなくても、税金をとりっぱぐれないように」

という制度が源泉徴収ですので、多くの場合、還付となります。

そのため、年末調整・確定申告をしないと損するケースがほとんどなのです。

年末調整・確定申告をして納付をするケースでも、きちんとやっておかないと後で罰金を取られます。

結果的には、損となるでしょう。

(ばれないかなぁ・・とドキドキする心理的負担も大きいです)

年末調整と確定申告は同じようなものなのですが、

・年末調整だけをやればいい場合

・年末調整・確定申告を両方やらなければいい場合

・確定申告だけをやればいい場合

・年末調整はできない場合

など、さまざまな状況があります。

それは、年末調整と確定申告に違いがあるからです。

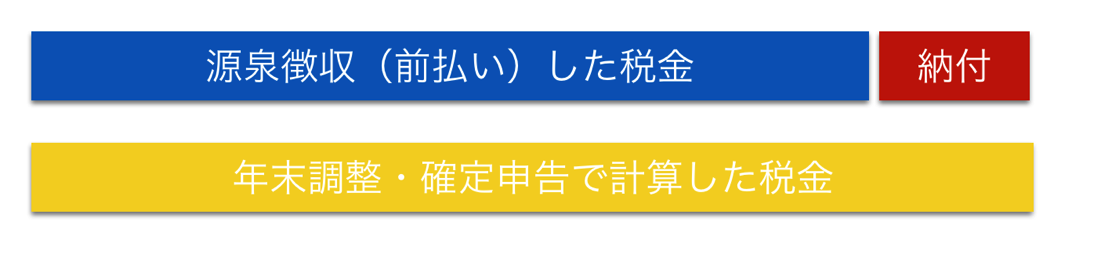

年末調整と確定申告の違い

違いを表にしてみました。

それぞれについて見ていきます。

○誰がやるか

年末調整は、会社でやってくれます。

別の視点からみると、会社が無料でやらなければいけません。

(変な制度です・・)

確定申告は自分でやらなければいけません。

税務署等で無料相談を受け付けてくれます。

納税・還付も、年末調整は会社でやってくれますし、確定申告は自分でやらなければいけません。

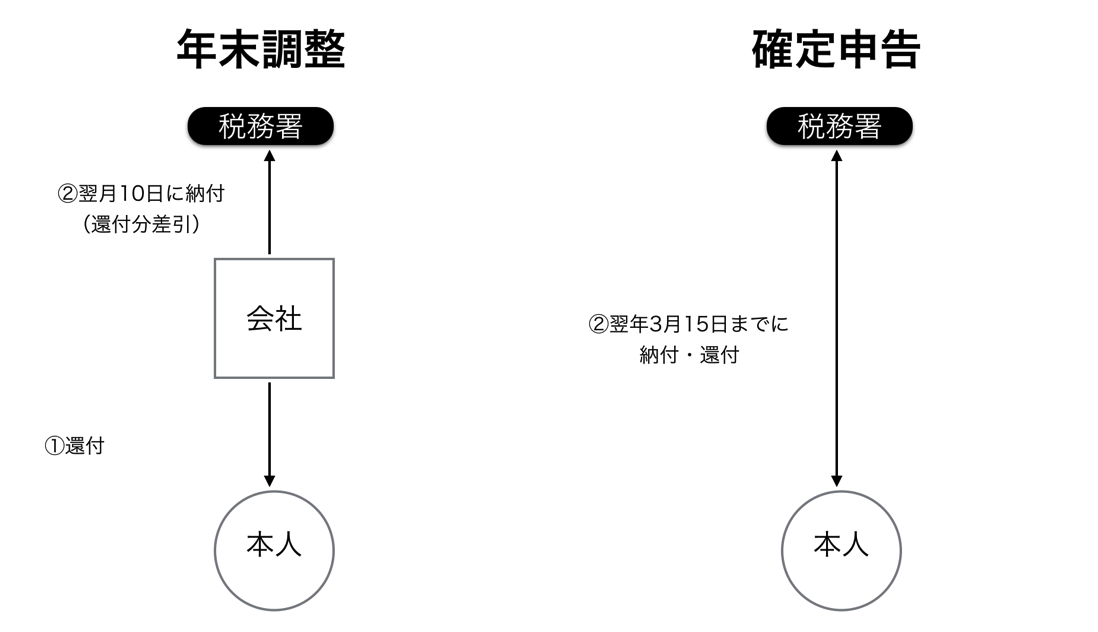

税金の流れを図にするとこういった違いがあります。

年末調整では、会社へ原則として毎月10日に従業員から天引きした所得税を払っています。

これが100として、年末調整の結果還付する金額が20なら、従業員へ20還付し(給料計算に含める場合が多いです。12月又は1月の手取りが多くなるのはこれが理由です)、税務署へ支払う100から20を差し引いて80を納付します。

会社が全部やってくれるので楽です。

(会社側は大変ですが)

確定申告では、本人が直接手続きをします。

○対象となる人

年末調整の対象は、給料をもらっている人、会社員、パート、アルバイト等です。

パート、アルバイトは年末調整をしなくていいというわけではありません。

ただし、年末に在籍していることが条件です。

11月に辞めたら、年末調整はせずに、源泉徴収票のみを渡します。

ただ、11月に辞めてもその後どこにも勤めないのなら、年末調整をついでにやってもかまいません。

12月20日に辞めた場合、給料が20日締め・25日払いなら、年末に在籍していなくても対象となります。

「1カ所目」という条件は、同時期に2カ所以上から給料をもらっている場合、1カ所でしか年末調整はできません。

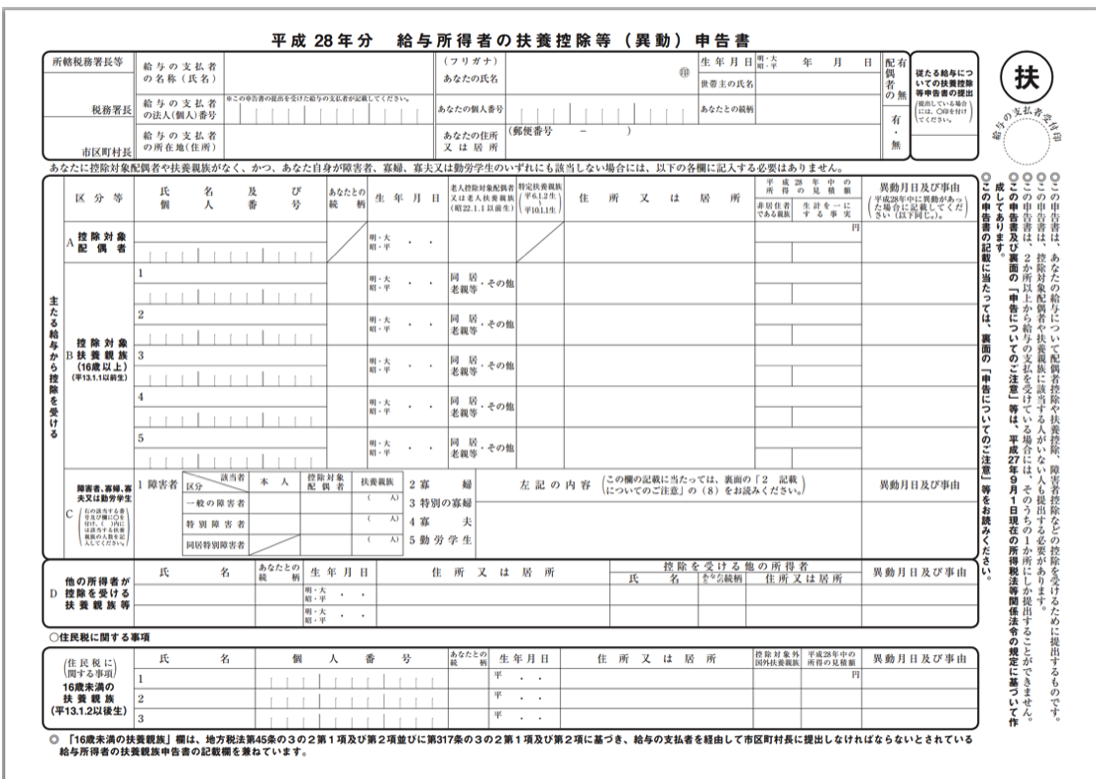

その見極めは、扶養控除等申告書(入社のときに書かされる次のような書類)を出しているかどうかです。

ただ、同時に2カ所に出しているかどうかというのは、会社側にはわからないといえばわからないのですが。。。

同時期(転職の場合は、年末に在籍している会社で年末調整をやってもらえます)に2カ所から給料をもらっている場合は、確定申告が必要です。

また、給料が2,000万円を超えると年末調整の対象から外れます。

○対象となる収入

年末調整の対象となる収入は給料のみです。

個人の収入、つまり所得税がかかる収入は、給料の他に、配当、不動産収入、一時的な収入、副業の収入、株や不動産を売った利益などがあります。

これらはすべて確定申告が必要です。

収入に関しては、年末調整として会社に知られる可能性はありません。

副業がばれる可能性があるのは、住民税(年末調整と確定申告の結果を合算)の通知です。

【関連記事】マイナンバーでばれるもの・ばれないもの。税務署・会社・家族に、副業・貯金・借金はばれる? | EX-IT

リンク

○使える控除

税金は、収入から経費をひき、さらに様々な控除を差し引いたものに税率をかけます。

給料の場合は、経費は計算式で求めます。

給料500万円だったら、経費は154万円、給料1000万円だったら経費は220万円差し引くことができるのです。

(給与所得控除といいます)

【関連記事】年収1,000万円の場合の税金は約15%。年収と所得の違い、税率の考え方、誤解されやすい税金のしくみ | EX-IT

リンク

控除については、

・生命保険→最大12万円

・社会保険(健康保険、年金等)→全額

・扶養控除→1人あたり38万円

・配偶者控除→1人あたり38万円

などがあります。

年末調整では、控除できないものもあり、それらがある場合は、年末調整を会社でやってもらった上で、その控除分だけ自分で確定申告しなければいけません。

年末調整で控除できないものには、主に次のようなものがあります。

・医療費

・住宅ローン(買った年。2年目からは年末調整で控除可能)

・寄付金

・ふるさと納税

・災害、盗難等

・特定支出控除

ふるさと納税については、確定申告か、役所への届出が必要です。

年末調整は関係ありません。

役所への届出ですむのは、

・5カ所以下の自治体へ寄付

・他の案件で確定申告しない

・2015年4月1日以降の寄付のみ

といった要件があります。

詳しくはこちらの記事に書きました。

【関連記事】特産物ももらえる【ふるさと納税】が変わった。上限額2倍&【ふるさと納税ワンストップ特例】で確定申告不要 | EX-IT

リンク

特定支出控除は、一時期話題になりましたが、実質的に使うのは難しいです。

【関連記事】スーツを経費にできるサラリーマンの節税策が使えない6つの理由 | EX-IT

リンク

年末調整と確定申告で損しないポイント

年末調整、確定申告をきちんとしないと、税金を損します。

会社も税務署も教えてくれません。

(税金が足りない場合は言ってくれますが・・)

次のようなポイントを気をつけましょう。

控除をもれなく

税金が安くなる控除を、もれなく受けることです。

忘れやすいものにはこういったものがあります。

・医療費

支払っている医療費が対象です。

家族の医療費を払っていれば合算できます。

・寡婦控除、寡夫控除

結婚をしていて、離婚又は死別、生死が不明の場合、控除の可能性があります。

女性の場合、

・死別or離婚後婚姻をしていない又は生死が不明で、扶養親族又は子がいる→27万円控除

・死別後婚姻をしていない又は生死が不明で、おおむね給料が688万円以下→27万円控除

・上記2つの要件をすべて満たす→35万円控除

男性の場合

・おおむね給料が688万以下、かつ、妻と死別もしくは離婚後婚姻をしていない又は生死が不明、子がいる→27万円控除

といった制度があります。

該当するかも・・と思う方は会社よりも税務署に聞いてみましょう。

・国民健康保険、年金

健康保険や年金を会社から天引きされていれば、源泉徴収票に書かれていますが、国民健康保険や国民年金は自分で証明書を出さなければいけません。

支払った金額ですので、滞納していた国民年金を今年払えば、今年控除できます。

年の中途で退職した場合は確定申告

年の中途で退職した場合は、確定申告をしましょう。

源泉徴収票、各種証明書があれば、大丈夫です。

5年前までさかのぼれます。

【関連記事】[昨年退職した人のための確定申告]サイトを使って自宅にて無料でやる方法 | EX-IT

リンク

退職した会社の源泉徴収票をもらえてない場合は、毅然として請求すべきです。

電話しにくくければ、文書で送りましょう。

会社に言いたくない控除は確定申告へ

会社に言いたくない・知られたくない控除があれば、年末調整では申告せずに、自分でその部分だけ確定申告をしましょう。

寡夫控除(離婚歴、子供がいることなど)や住宅ローン控除(家を買ったこと)など知られたくなければ、こういう方法もありです。

マイナンバーうんぬんの前に年末調整で情報ダダ漏れのケースもあります。

税率が高い人から控除する

控除は、その金額×税率で決まりますので、税率が高い=収入が多い方から控除した方が得です。

還付される金額も多くなります。

収入が少ないと、税金を還付しきれないケースも多いのです。

年間の税金が7万円で、還付される税金が10万円の場合、7万円しか還付されません。

残りの3万円はなんにもならないのです。

医療費は、夫婦共働きなら、収入の多い方から引いた方が得になります。

「支払った」人から控除する制度だからです。

(「支払った」ことに・・)

国民年金も、子供のものを負担すれば、控除に入れることはできます。

寄付金は、自分でやるものであり、それぞれの控除になるでしょう。

小規模企業共済、確定拠出年金を活用

会社の役員又はフリーランスであれば、小規模企業共済を使うのも手です。

年間84万円までかけることができ、全額控除できます。

退職又は事業廃止のときに受け取ることになりますが、受け取った金額に対する税金は優遇されるというものです。

確定拠出年金も同様のもので、掛金を全額控除できます。

(会社員で会社に年金制度がない場合、月23,000円)

【関連記事】フリーランス・ひとり社長の「守り」。年金・小規模企業共済・確定拠出年金・生命保険・仕事の分散など。 | EX-IT

リンク

【関連記事】ねんきんネットで将来の年金額を確認する方法&年金を増やす方法。一生働くフリーランスだからこそ現実を見ておこう | EX-IT

リンク

収入、所得、税金を把握する

税金で損しないポイントで最も大事なのは、自分のお金の状況を把握することです。

いくらの収入があり、手取りはどのくらいで、税金をいくら払って、年金をいくら払って・・などといったことを把握しておかないと、多めに税金をとられます。

源泉徴収+年末調整のコンボは、お金に対する意識を失わせる悪の制度なのです。

流されないようにしましょう。

【関連記事】税金が戻ってくることもある!給料以外の収入(雑所得)の確定申告 | EX-IT

リンク

【関連記事】社長・フリーランスのための給料計算のしくみ | EX-IT

リンク

【関連記事】住民税が「高い!」と思ったときに、ざっくりチェックする方法 | EX-IT

リンク

昨日は、ひさしぶりにランのマンツーマンレッスンを受講。

違和感があったとおり、フォームが崩れていました。。。

トライアスロンの長いレース(スイム3.8km、バイク180.2km、ラン42.2km)で、生き残りを第1目標としていたので変なクセもついていたようです。

今シーズンのメインレース、12/13の青島太平洋マラソンに向けていい調整ができました。

【昨日の1日1新】

※詳細は→「1日1新」

スターウォーズバトルフロント

【1日1節】

時間術の本を1日1節書く。12月22日完了予定。

51/84(+1)

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方