昨日の記事で給料から差し引かれる税金と保険料をテーマとしました。

この税金と保険料は,さらに大きな違いがあります。

その違いとは,限度額があるかないかということ。

税金,つまり所得税と住民税は限度額がありません。

給料が増えれば増えるほど,税金も増えていきます。

一方,保険料は限度額があります。

一定の金額以上であれば,保険料はそれ以上増えていきません。

健康保険料(東京都の場合。平成22年3月分以降)

給料の金額が117万5,000円以上であれば、限度額となり,保険料は本人負担,会社負担それぞれ56,386円です。

介護保険料を含めると,それぞれ65,461円となります。

※給料の金額は,原則として毎年4,5,6月の平均給与。以下同じ。

厚生年金保険料

給料の金額が60万5,000円以上であれば限度額となり,保険料は本人負担,会社負担それぞれ48,682円です。

雇用保険料

雇用保険料は限度額はありませんが,経営者自身は加入することができません。

(役員も原則不可。)

月120万円の給料でも月500万の給料でも保険料は変わりません。

収入が高くなればなるほど,保険料の負担が軽くなるということです。

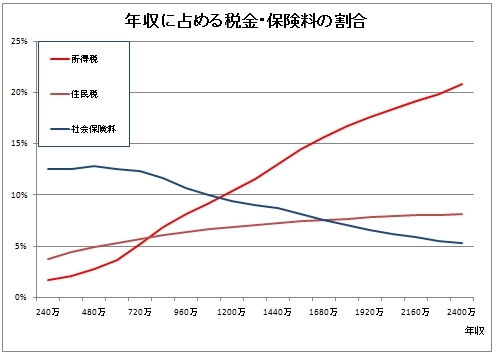

年収に占める税金・保険料の割合

年収に占める税金・保険料の割合をグラフにすると次のようになります。

前提条件

→所得控除は社会保険料控除・基礎控除のみ考慮。保険料は健康保険料(介護保険料なし),厚生年金保険料

保険料の年収に占める保険料の割合は,年収600万円を超えるくらいまでは13%です。

その後,年収620万円くらいで厚生年金保険料が限度額に達しますので,徐々に比率は下がってきます。

所得税は,5%~40%の税率ですが,超過累進税率という方式で計算しますので,実質的には上記のグラフの税率となります。

住民税の税率がゆるやかに上がっているのは,収入にかかわらず税率は10%ですが,給料の金額×10%ではなく,給与所得控除(給料から差し引くことができる経費)を差し引いた金額に10%をかけるからです。

給与所得控除の金額は収入が増えるに従って増えていきます。

税金の方程式その1 所得税(給料)

経営者自身の給料をいくらにするか?を検討する際には,上記のような税金と保険料の違いも加味しながら計算を行います。

【4/25(日)簿記アレルギーを克服する勉強会】

詳細・お申し込み

→PCの方

→携帯の方

=======================

最近,「○○関係でオススメの本は?」と聞かれることが多くなりました。

先日は友人に「業務効率化,仕事術系でオススメの本」を,昨日はクライアントに「思考系でオススメの本」をリストアップしました。

こういうときにメディアマーカーの記録が役に立ちます。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方