会社の税金(法人税等)は,収益から費用を引いて計算した利益に応じて計算されます。

費用(経費)を増やせば利益が減り,税金が減ります。

しかし,なんでもかんでも経費として計上できるわけではありません。

経費計上の基準には次の2つがあります。

1 事業として必要なものか?

事業として必要なものかどうかは経費を計上する上での大原則です。

私用で買ったモノや利用したサービスは経費とすることができません。

経費として計上するのならば,「事業として必要である」ことを証明する必要があります。

逆にいえば,それが証明できれば経費ということです。

2 期間内に発生したものか?

会社は原則として1年ごとに期間を区切り,決算書を作成し,税金を計算します。

この期間内に発生した経費を計上することができます。

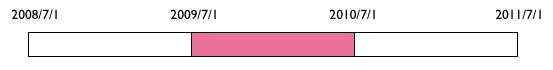

例えば,6月決算の会社の場合は,2009年7月1日から2010年6月30日までの期間となります。

ただし,次の3つの注意点があります。

(1)支払ったかどうかは関係ない

経費計上には支払の有無は関係ありません。

例えば,パソコンを2010年6月25日に購入し,納品され,支払は7月末という場合でも経費に計上することができます。

一方,支払ったからといって,経費にできるわけではない場合もあります。

例えば,7月~8月の広告宣伝費を6月10日に支払っても,実際に広告を行うのは,次の期間になります。

この場合は,「前払費用」として,経費ではなく資産として計上されます。

例外として,前払で経費にできるケースもありますので,別途記事にします。

(2)売れ残った商品は費用にならない

商品を仕入れた場合には,「仕入」として費用が発生しますが,売れた場合のみ費用となります。

例えば,50万円の商品を仕入れて,すべて売れれば,50万円すべてが費用となりますが,すべて売れ残れば,費用となるのは0円です。半分売れれば,25万円が費用となります。

(3)固定資産は減価償却の必要がある

例えば,500万円の車を決算間近に買っても,すべてを経費にすることはできません。

固定資産は,減価償却により経費にする額を計算します。

車の場合6年間で減価償却費として少しずつ経費にする必要があります。

当事務所では,「経費にできるようなものがあれば,とりあえず聞いてください」とお願いしています。

上記1の事業として必要である理由があれば,あとは上記2の期間を考慮して経費の妥当性を判断します。

昨日,甥っ子にiPadを初披露しました。

子供受けもいいようです。

取り合いにならないように,下の甥っ子にはiPhone4を。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方