法人成りのタイミングを判断する基準その4です。

今回は前回に引き続き、前提となる消費税の知識です。

前回は、

・前々年の売上高が1,000万円以下の場合には、消費税を納税しなくてよい

・前々年が存在しない開業1年目、2年目は消費税を納税しなくてよい

という点を取り上げました。

個人事業主の場合は、1/1~12/31までが事業の区切りです。

暦とおりということになります。

法人の場合は、決算月を自由に選択できます。

3月が決算月なら、4/1~3/31、4月が決算月なら、5/1~4/30が区切りとなります。

この区切りのことを「期」「事業年度」といいます。

上記の規定を法人で読みかえると、

・前々期の売上高が1,000万円以下の場合には、消費税を納税しなくてよい

・前々期が存在しない設立1期目、2期目は、消費税を納税しなくてよい

となります。

ただし、法人の場合は、さらに特別な規定があります。

1 前々期が1年未満の場合、前々期の売上を1年間に換算する

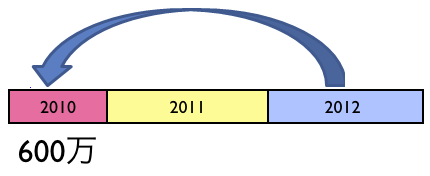

例えば、2010年の7月1日に開業した場合を考えてみましょう。

個人事業主で開業した2010年の売上高が600万円だとすると、前々年の売上高が1000万円以下であるため、2012年は、消費税の納税義務がありません。

同様のケースで、12月決算(1/1~12/31)の法人だったら、どうなるのでしょうか?

この場合は、600万円で消費税の納税義務を判断するのではありません。

7/1~12/31の6ヶ月間で、600万円なので、これを1年に換算します。

600万円÷6ヶ月×12ヶ月=1200万円が、消費税を判定する上での売上高です。

前々期の売上高は1000万円を超えてるというになります。

したがって、この法人の2012年は、消費税を支払う義務があります。

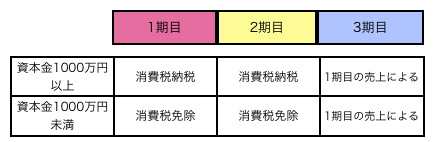

2 資本金により、1期目、2期目も消費税の納税義務がある

法人の場合は資本金というものがあります。

この資本金の金額によっては、前々期がない1期目、2期目でも消費税を支払わなければいけません。

その基準は1000万円です。

まとめると、次の表のようになります。

1期目が1年未満の場合、上記1のように1年間に換算します。

これらの規定が法人成りをする際にも重要となってきます。

前回と今回、前提となる知識について取り上げました。

次回は、これらを基にした法人成りのタイミングの判断について取り上げます。

======================================

土日に、法人税申告書セミナーの資料を作りました。

セミナーで話すとなると、普段何気なくやっていることについても、いろんな疑問が出てきます。

その疑問を解決すべく、突き詰めて考えることで、自分のためにもなっています。

開催当日まで、もう少し詰めていく予定です。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方