税制改正の中には、さらりと触れられているけど、実は大きな影響があるものがあります。

消費税の計算方法の改正がその1つです。

消費税率を上げずに消費税の税収を増やす案といえます。

今回は、「売上5億円超の場合は消費税の計算方法が変わる」というテーマです。

対象となる方

法人・個人事業主で課税期間の売上が5億円超

現在の制度

○消費税の計算方法

現在の制度は、納付する消費税の金額を次のように計算します。

預かった消費税-支払った消費税

例えば、売上が1,050円(税込)、経費が525円(税込)の場合を考えてみましょう。

この場合、

・預かった消費税 1,050円×5/105=50円

・支払った消費税 525円×5/105=25円

・納付する消費税 50円-25円=25円

となります。

この例では、「支払った消費税」25円を全額引くことができています。

しかし、消費税の規定ではこれを全額引けない場合が存在するのです。

○非課税売上がある場合の消費税の計算方法(原則)

例えば、消費税課税の売上が840円(税込)、消費税非課税の売上が200円、経費が同じく525円(税込)としましょう。

(どういう場合に非課税になるかは後述します。)

この場合、消費税を計算すると、

・預かった消費税 840円×5/105=40円

・支払った消費税 525円×5/105=25円

・納付する消費税 40円-25円=15円

となります。

しかし、消費税法上、「支払った消費税」は、課税の売上(840円)に対するものしか認められていません。

経費525円(うち消費税25円)は、課税の売上(840円)、非課税の売上(200円)両方に対するものだからです。

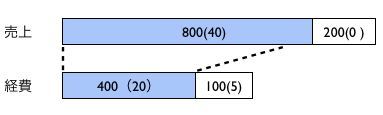

次の図のように、売上高のうち、課税の分の割合だけを差し引くこととなります。

税抜の売上1,000で考えると課税の割合は、800/1000=80%です。(「課税売上割合」といいます。)

経費にかかる消費税25円のうち、この80%が「支払った消費税」になります。

20%分の5円は差し引くことができません。

まとめると、

・預かった消費税 800円×5/105=40円

・支払った消費税 525円×5/105×80%=20円

・納付する消費税 40円-20円=20円

となります。

以上の計算方式を「一括比例配分方式」といいます。

消費税の計算方式には、さらに「個別対応方式」というものがあり、実務上はこれらを比較し、有利な方を選択します。

○非課税売上になるもの

非課税売上になるものとして、代表的なのは次のようなものです。

・土地の譲渡、貸し付け

・住宅としての貸し付け

・受取利息

このうち、受取利息は、ほとんどの法人で発生しますので、課税売上割合は100%未満になることが多いです。

○課税売上割合が95%以上の消費税の計算方法

本来は上記のように計算する必要がありますが、課税売上割合が95%以上であれば、全額「支払った消費税」として認められます。(以下「95%以上の特例」といいます。)

土地の譲渡などがなければ、ほとんどの法人で経費にかかる消費税を「支払った消費税」として全額控除しています。

今回の改正

課税期間の売上が5億円を超える場合は、上記のうち「95%以上の特例」が適用されなくなります。

原則通り、厳密に消費税を計算しなければいけません。

いつから?

平成24年4月1日以後に開始する課税期間から適用されます。

※消費税は、事業年度(1年)の他に、1ヶ月又は3ヶ月という課税期間を任意に選択できます。消費税の還付を受ける場合(輸出企業)に活用することが多いです。

解説

非課税売上は、通常受取利息だけの場合が多いので、課税売上割合は、だいたい98%前後に収まります。

ただ、5億円超の法人だと影響額が多くなる可能性も高いです。

例えば、売上高が5億2,500万円(課税売上高)、受取利息が1万円(非課税売上高)、経費(課税のもの)が3億1,500万円とします。

課税売上割合は、5億円/(5億円+1万円)=99.9%です。

(税抜で計算します)

改正前は、

・預かった消費税 5億2,500万円×5/105=2,500万円

・支払った消費税 3億1,500万円×5/105=1,500万円

・納付する消費税 2,500万円-1,500万円=1,000万円

です。

改正後は、

・預かった消費税 5億2,500万円×5/105=2,500万円

・支払った消費税 3億1,500万円×5/105×99.9%=1,498万5,000円

・納付する消費税 2,500万円-1,498万5,000円=1,001万5,000円

です。

改正により、1万5,000円だけ消費税が増えることになります。

(上記の例は、便宜上、課税売上割合を端数処理しています。)

事業規模が上がれば上がるほど、改正の影響は大きくなります。

また、実務上の負担も増えます。

実務上の負担が増えるけど減税になるというケースが多いのですが、今回の場合は、負担も増え、増税という非常に好ましくない改正案です(^_^;)

【平成23年税制改正関連記事】

・ようやく下がった法人税の税率

・高額所得者に増税~給与所得控除の改正~

・年収2,000万円超の役員はさらに増税~給与所得控除の改正

・23歳以上65歳未満の扶養控除廃止

・相続税が人ごとではなくなる

・贈与税は減税&増税

・消費税の免税制度の見直し

・売上5億円超の場合は消費税の計算方法が変わる

・減価償却費の計算方法が変わり、税負担が増える

※平成23年の税制改正は、国会で正式決定してからの実施されますが、例年、ほぼ、この案どおり決定されております。

【関連記事】

・経費にかかる消費税の区分

・法人成りのタイミングその4~法人の場合の消費税の特例

・消費税が非課税となる場合

・消費税が課される場合

・税金の損得を決める届出書~消費税の計算方法の選択

・納める消費税を計算する2つの方法~原則課税と簡易課税

・消費税を処理する2つの方法

利益がマイナスでも消費税を支払わなければいけない場合

消費税の貯金

もらった消費税は,払わなくて(納税しなくて)いいのですか?

消費税の滞納

============================

昨日はクライアント2人を交えて、食事。

お互いも友人同士です。私は、2人が友人だったことは、しばらく知りませんでした。

こういう形で集まれるのはうれしいことです。

海・山・大地の産直素材 食通工房 然 -ZEN- 汐留店

ネットで検索してはじめて行ったお店でしたが、大当たりでした。

産地直送の野菜と魚がおいしく、店員さんの対応もいいです。

モッツァレラチーズを春巻きの皮で包んで揚げた「モッツァレラチーズ揚げ」もおいしく、早速パクろうと思っています。

入っていたのはチーズだけだと思います。これを塩で食べました。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方