被災地に対する寄付をした場合、税金上考慮される場合があります。

税金上考慮されるから、寄付をするというわけではないと思いますが、制度として知っておくことは重要です。

今回は、寄付に関する税金のしくみとして、概要を解説します。

※法律上は、「寄附」と表記されていますが、当ブログでは「寄付」の表記で統一します。

ーーーーーーーーーーーーーーーーーーーーーーーーーー

【今日のテーマ】

・寄付に関する税金 その1 法人が寄付した場合

ーーーーーーーーーーーーーーーーーーーーーーーーーー

原則的な取り扱い

原則として、寄付をした場合は経費として認められません。

経費を増やして、利益を減らし、税金を減らすことを防ぐためです。

しかし、一定の場合には、特例として経費として認められるケースがあります。

法人と個人では、取り扱いが異なります。

今回は法人について解説します。

法人が寄付した場合の特例

○寄付の対象と控除額

代表的なものとして次のようなものがあります。

・国、地方公共団体→全額経費に入れることが可能

・国が認定した特定公益増進法人(ユニセフ等)→一定の限度額あり

・赤十字→全額経費に入れることが可能なものと限度額があるもの

【参考】

http://www.tokyo.jrc.or.jp/kyoryoku/shikin/zei.html

今回、さらに特例措置が適用されます。

http://www.nta.go.jp/sonota/sonota/osirase/data/h23/gien/index.htm

特定の募集団体を通じて寄付をした場合も、最終的に国、地方公共団体に寄付されるのであれば、全額経費に入れることができるようになります。

○控除される税金

法人で全額経費に入れることができると、法人税、住民税、事業税、法人地方特別税について、その寄付金の額の約26%~40%が控除されます。ただし、税金を支払っていない場合、つまり赤字の場合は、控除されません。(赤字の額は、7年間繰り越すことができます。)

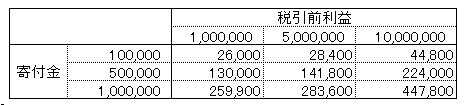

目安として試算してみました。

法人の税金は所得(利益)により税率が変わりますので、影響額はケースにより異なります。

法人の税引前の利益が100万円の場合に10万円寄付すると、26,000円、100万円寄付すると259,900円の控除があります。

【参考記事】

・法人の所得に占める税金の割合

○控除される時期

次の決算月を区切りとして、税金を申告する際に控除されます。

結果、申告・納税する税金が減るというわけです。

○必要な手続き

申告時に明細書を作成、提出しなければいけません。

次回は個人が寄付した場合について取り上げます。

=========================

電話、メールでは連絡を取っていましたが、昨日、地震後はじめてのクライアント訪問でした。

実際にお会いできると、ほっとします。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方