フリーランス(個人事業主)の源泉所得税の処理は、「仮払所得税」という科目を使うと便利です。

※オフィスにて iPhone 6s

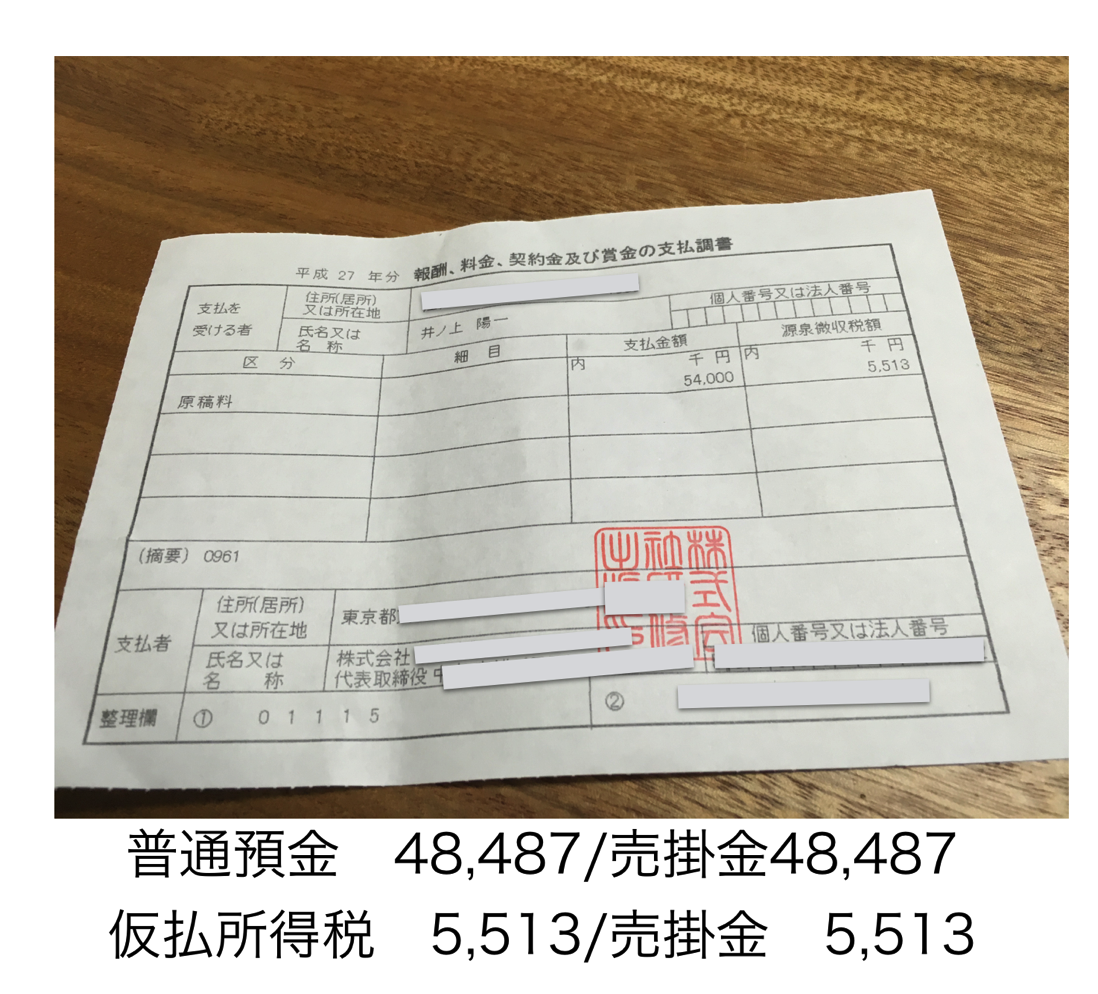

売上から源泉所得税が差し引かれる

フリーランス(個人事業主)の場合、売上から10.21%の源泉所得税が差し引かれます(1回の支払が100万円を超える場合は、超える部分については20.42%)。

この源泉所得税は、取引先が税務署に毎月(または半年に1回)、納めるというしくみです。

計算方法には、2種類あります。

1つが、消費税も含めた金額の10.21%。

54,000円(消費税8%込み)なら、54,000円×10.21%=5,513円。

差引で、54,000円ー5,513円=48,487円となります。

もう1つが、消費税抜きの金額の10.21%。

54,000円(消費税8%込み)なら、50,000円×10.21%=5,105円

差引で、54,000円ー5,105円=44,895円となります。

このどちらも認められていますので、取引先がどちらで処理しているかは事前に確認しておきましょう。

明細がある、または自ら請求書を出す場合は、明確なのですが、そうではなく、振込だけある場合は要注意です。

執筆の仕事は、文字数で計算され、振り込まれるケースもあります。

逆算するなら、次のように計算しましょう。

■消費税込みで源泉所得税が計算される場合

48,487円を89.79%で割ると、54,000.4455・・となるので、54,000円に10.21%をかけたとわかります。

■消費税抜きで源泉所得税が計算された場合

44,995円÷89.79%×108÷100=54,000となります。

経理では「仮払所得税」を使うと便利

源泉所得税について経理(会計ソフト)でやるべきことは、「源泉所得税が差し引かれた」という取引を入力することです。

売上を発生時に入力している場合、とそうでない場合で処理が異なります。

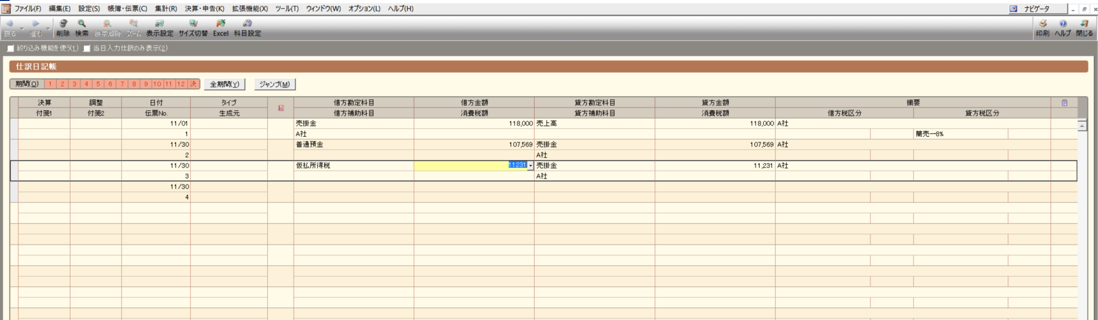

■売上を発生時に入力している場合

たとえば、12/1に売上が発生した場合(確定した場合)、

売掛金 54,000 /売上高 54,000

と入力します。

この方法が理想的な方法であり、私がやっている方法です。

・執筆やデザインなら、納品日

・セミナーなら開催日

・コンサルティング、相談なら実施日

など、いつ入力するか決めておきましょう。

※法律的には、「売上が確定した日」と決められています。

この売上の入金が、1/31にあった場合は、

普通預金 48,487 /売掛金 48,487

と入力(自動登録できる場合は登録)します。

売掛金で考えると、54,000円が発生し、入金が48,487円なので差額があるはずです。

これが源泉所得税ということになります。

さらに、振込手数料が差し引かれている場合は、その分も差額です。

差額の分を入力しなければ、正しく経理できません。

一般的には、

事業主貸 5,513/ 売掛金 5,513

と入力します。

ただ、この場合に、「事業主貸」ではなく、「仮払所得税」という科目を作って使うと便利です。

1年間の「仮払所得税」の残高で、チェックをやりやすくなります。

後述するように確定申告のときも楽です。

弥生会計だと、仕訳日記帳で入れるか、売掛金の補助元帳でいれます。

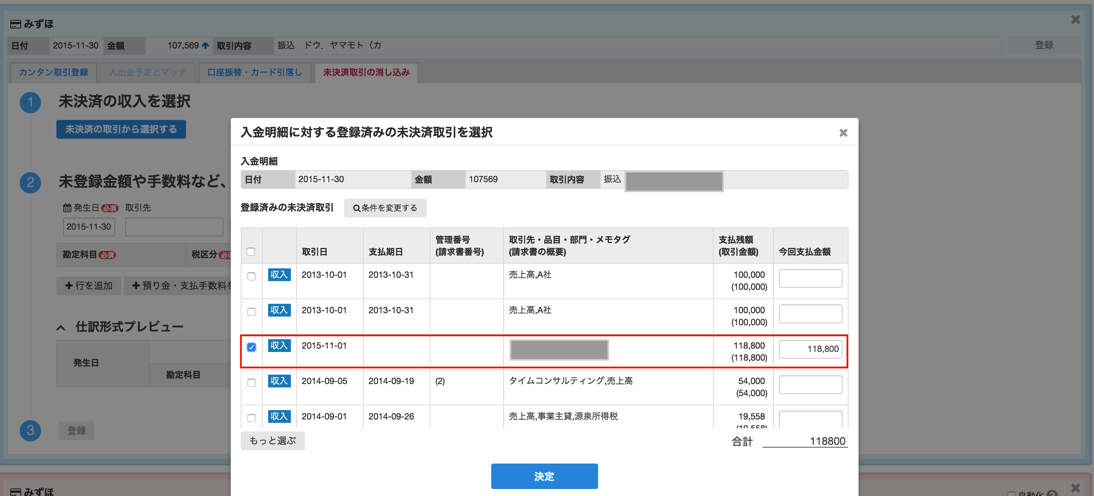

freeの場合、口座登録時に、対応する売上を選べば、

差額を自動推測してくれるので楽です。

自動推測がうまくいかない場合は入力しましょう。

※消費税込の金額の10.21%で計算している場合は自動推測してくれます。消費税抜きだと推測してくれません。

freeeで採用している考え方は、

普通預金 54,000/売掛金54,000

仮払所得税 5,513/普通預金 5,513

というものです。

売掛金全額がいったん入金され、仮払所得税を払ったという形になります。

freeeでやる場合はこの方法で大丈夫なのですが、手入力する場合は、

普通預金 48,487 /売掛金 48,487

と入力して、まず預金残高を正しく入力し確定させるのがおすすめです。

私の場合は、次のようにやっています。

・請求書を出した時点、売上が発生した時点で、売掛金/売上高 をExcelで計上

・入金時に、仮払所得税/売掛金をExcelで計上

・Excelのピボットテーブルで集計してチェック

いちいち入力するのがめんどくさいので、Excelで一括してやっています。

売上を発生時に入力していない場合

売上を発生時に入力していない場合(入金時に入力している場合)は、

普通預金 48,487/売上高 48,487

となりますので、

仮払所得税 5,513/売上高 5,513

と入力します。

支払調書がこない場合、来るのが遅い場合もこの方法で逆算して入力しておきましょう。

なお、支払調書がなくても確定申告はできます。

法律上、本人への支払調書の発行義務はありません。

【関連記事】Amazonが支払調書の古き慣習・誤解を打ち破った件 | EX-IT

リンク

【関連記事】外注先のマイナンバー管理・支払調書作成。支払調書は支払先へ送らなくていい。 | EX-IT

リンク

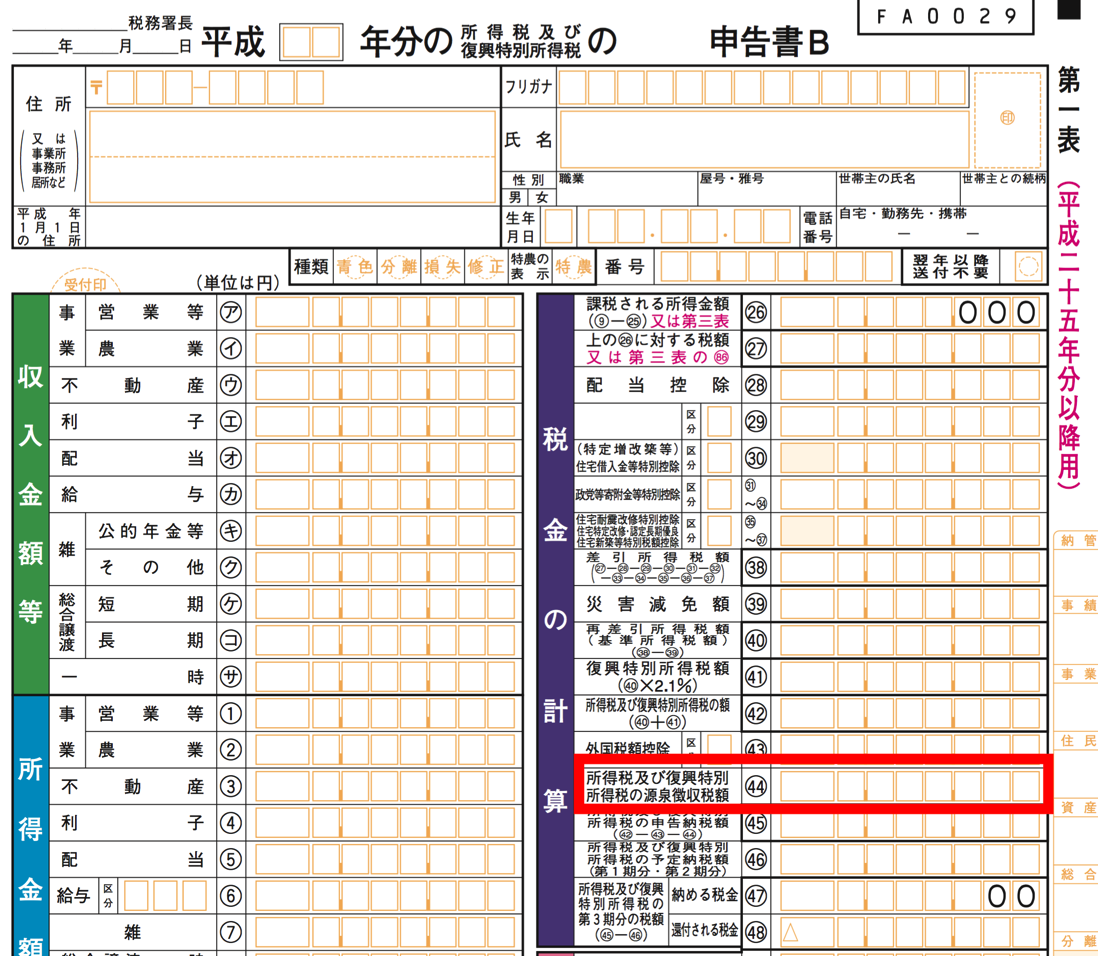

「仮払所得税」と確定申告

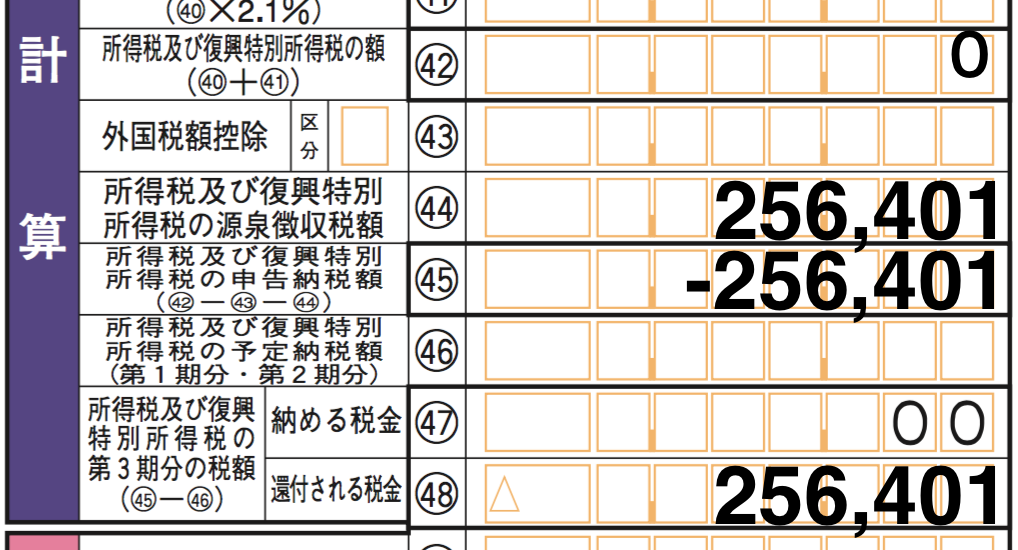

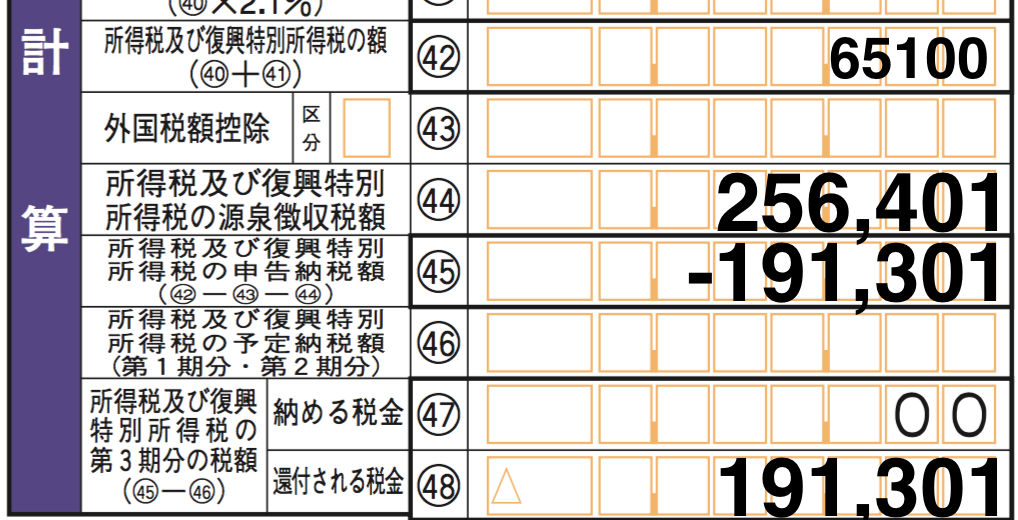

仮払所得税の合計残高は、確定申告書のこの金額と一致します。

(給与等の源泉徴収税額があれば、その分は一致しません)

このチェックのためにも、「仮払所得税」は便利です。

還付されたときの処理

たとえば、仮払所得税の合計残高が256,401の場合で考えてみましょう。

還付で事業用以外の口座に入金されるなら、

事業主貸 /仮払所得税

と入力して、仮払所得税の残高をいったん0にします。

事業用の口座に入金される場合で、全額が還付されたときは、

普通預金 256,401 /仮払所得税 256,401

と入力します。

支払うべき税金が発生し、差額が還付されたときは、

普通預金 191,301/仮払所得税 191,301

事業主貸 65,100/仮払所得税 65,100

と入力し、前年の仮払所得税の残高を0にします。

所得税の支払いは経費にならず、「事業主貸」という扱いです。

源泉徴収という制度はめんどくさく手間もかかりますが、できる限り効率化しましょう。

昨日は午後から個別コンサルティング。

個人事業主の方の確定申告でした。

青色申告に挑戦して2年目。

このタイミングでデータ入力が終わっているのはすばらしいです。

昨日、無事申告書まで作成できました。

【昨日の1日1新】

※詳細は→「1日1新」

モノクルカフェ

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方