外注費、デザイン料、講演料などの報酬を個人へ払った場合、源泉所得税を引いて、納めなければいけません。

ネットで納税する方法をまとめてみました。

※ヴィーナスフォートのカフェにて iPhone 7 Plus

個人へ払った報酬の源泉所得税

個人へ支払った外注費、デザイン料、講演料などは、支払った側が源泉所得税を預かり、税務署に納める必要があります。

めんどくさい制度なのですが、預からないと支払った側にペナルティがあるので気をつけましょう。

(支払が遅れた場合、その金額の10%+延滞税)

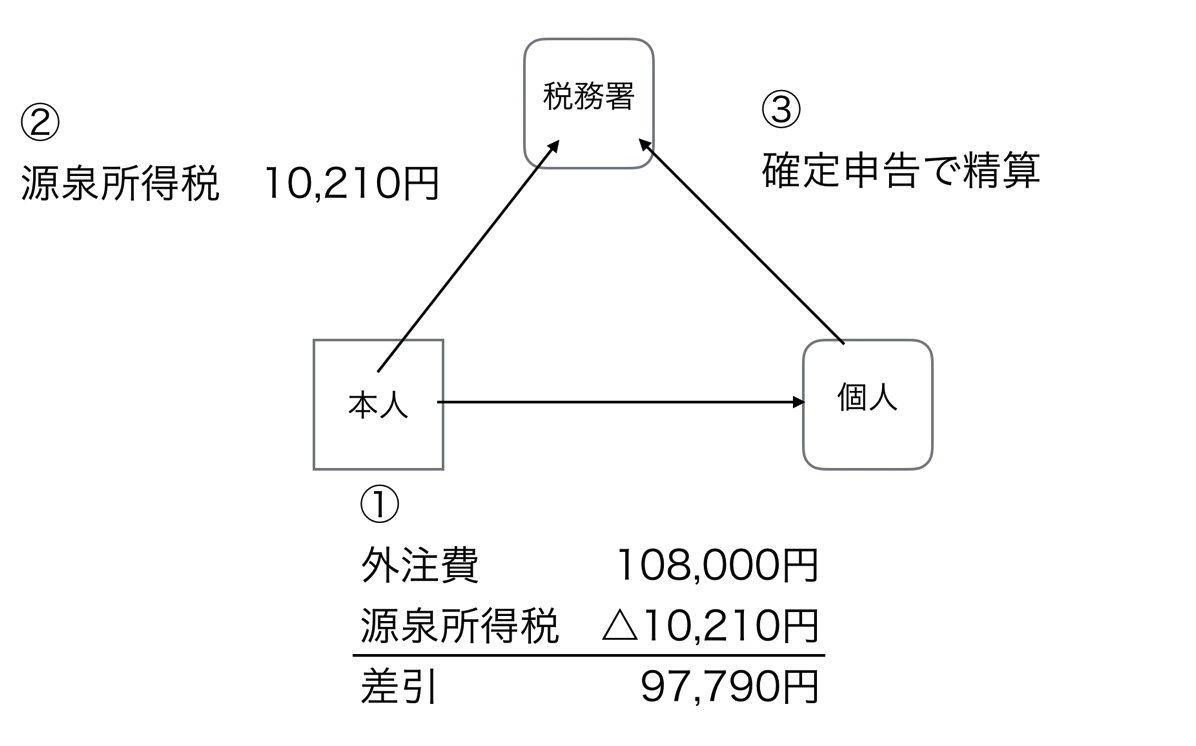

たとえば、108,000円の外注費の場合、

①差し引くべき源泉所得税は、消費税抜きの10万円の10.21%=10,210円です。

これを差し引いて97,790円払います。

②この差し引いた10,210円を税務署へ支払い、

③その分は確定申告で精算し、払いすぎていたときは還付してもらうか、納税する所得税から差し引きます。

ようは税金の前払い制度です。

もし、確定申告をしない場合でも、10,210円は確実に早めに税務署に入ってきます。

給料の場合も同じような制度であり、原則として確定申告ではなく年末調整で精算するしくみです。

次のようなポイントに注意しましょう。

1 自分が源泉所得税を預からなきゃいけないかを確認

報酬を支払う自分自身が、会社員の場合は源泉所得税を預かる必要はありません。

個人事業主(フリーランス)でも、人を雇っていない場合や常時2人以下の家事使用人のみに給料・税理士や弁護士のみに報酬を払っている場合も預からなくて大丈夫です。

ということは、自分自身が

・法人

・個人事業主で給料を払っている場合又は3人以上の家事使用人に給料を払っている場合

に源泉所得税を預かる必要があります。

「ひとりしごと」だと、フリーランス(個人事業主)であれば源泉所得税を預かる必要はありませんが、ひとり社長だと源泉所得税を預からなければいけません。

2 支払う内容が、源泉所得税の対象か

支払う報酬が源泉所得税の対象であれば、預かる必要があります。

・原稿料

・講演料

・作曲

・デザイン

・著作権使用料

・税理士報酬、弁護士報酬など

などが主なものです。

正直、線引があいまいなところもあり、めんどくさいから個人への支払は源泉所得税を引いておこうとされていることもあります。

3 差し引く源泉所得税は原則10.21%

差し引く源泉所得税は、支払金額が100万円以下であれば、10.21%。

100万円超なら100万円を超えた部分は、20.42%です。

4 消費税を源泉所得税の計算に含めるか

消費税込で108,000円(100,000円+消費税8000円)の場合、

108,000円×10.21%

で源泉所得税を計算しますが、消費税が区分されているときは、

100,000円×10.21%

で計算できます。

100,000円×10.21%のほうが計算もしやすくおすすめです。

どちらにするか決めておきましょう。

5 支払った月の翌月10日までに支払う

報酬を支払った場合、その支払った月の翌月10日(10日が土日祝なら翌営業日)に支払わなければいけません。

6 給料と一緒に払えるものもある

税理士報酬、弁護士報酬などは、給料と一緒に支払うことができます。

給料は常時10人未満であれば、翌月10日ではなく、1月〜6月分を7月10日、7月〜12月分を翌年1月20日に納税する特例が使えます。

それ以外の報酬は特例がないので気をつけましょう。

e-Taxソフト(Web版)で外注費の源泉所得税を払う方法

この源泉所得税を支払うには、通常、納付書をいわれる紙に記入して、金融機関に持っていかなければいけません。

書くのもめんどくさく、金融機関へ行く手間もかかるので、ネットで手続き、納税する方法を覚えておくと便利です。

源泉所得税の申請手続き

この方法を使います。細かい設定は、こちらの記事を参考にしていただければ。

e-Taxの開始届け出を出していない場合はネットで手続きする必要があります。

【関連記事】Macでもできる!e-Taxソフト(WEB版)を使って源泉所得税をらくらく納付する方法

リンク

サイトはこちらです。

https://clientweb.e-tax.nta.go.jp/UF_WEB/WP000/FCSE00001/SE00S010SCR.do

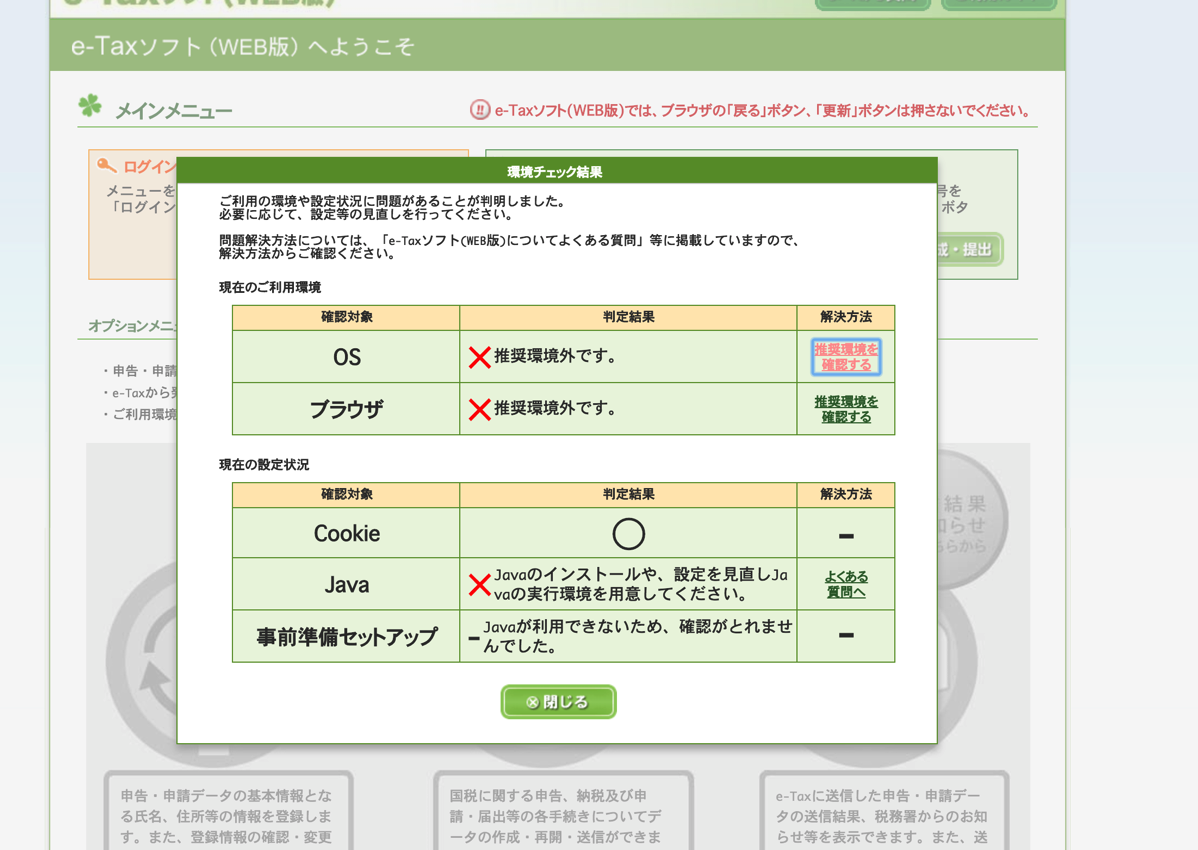

MacのChromeでアクセスすると、こういった表示が出ますが、源泉所得税の納付だけなら無視して大丈夫です。

電子証明書(マイナンバーカード)を読み込む処理の場合は、これらの要件を満たす必要があります。

(源泉所得税の納付は電子証明書がいりません)

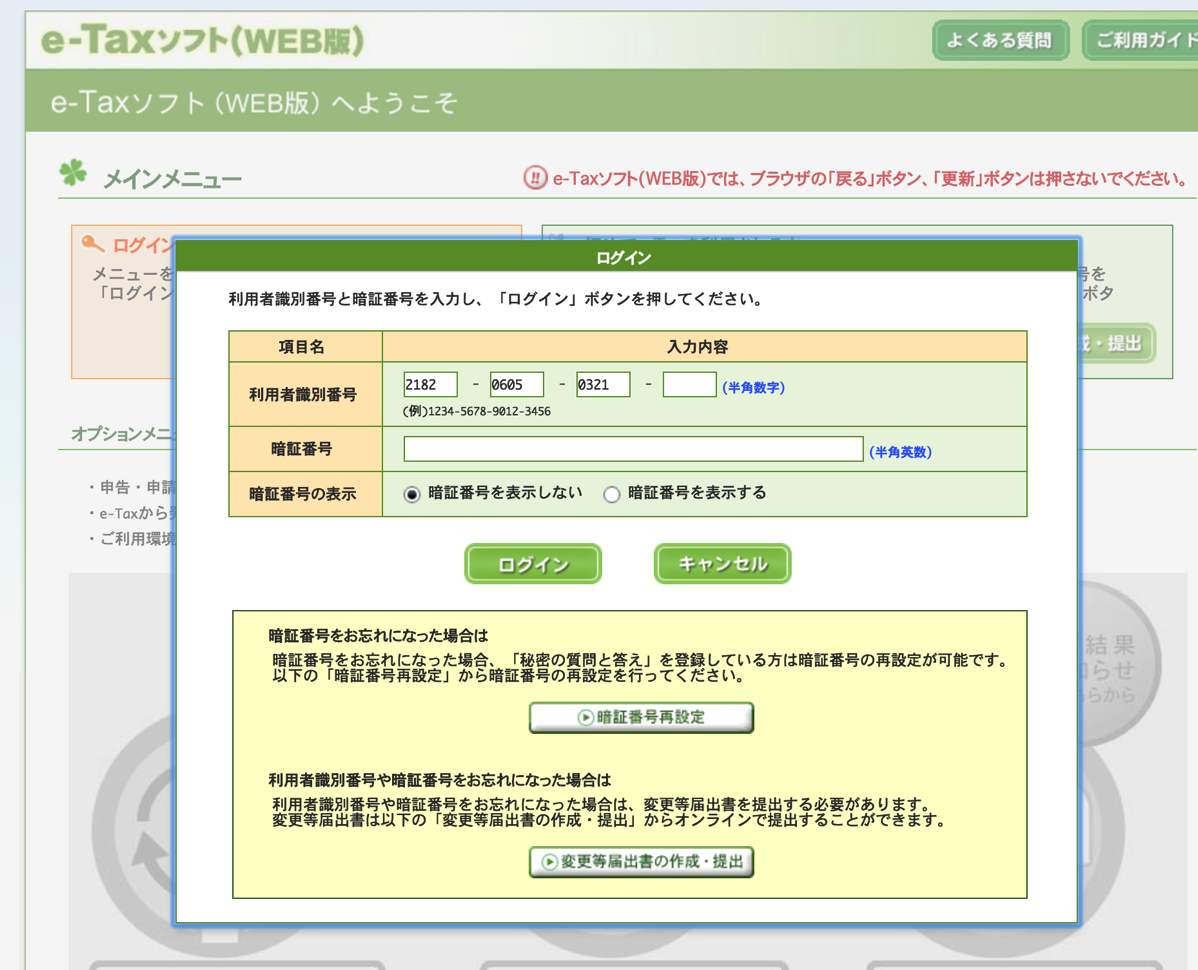

E-Taxの開始届のときに表示される、利用者識別番号(ID)と暗証番号を入れ、ログインしましょう。

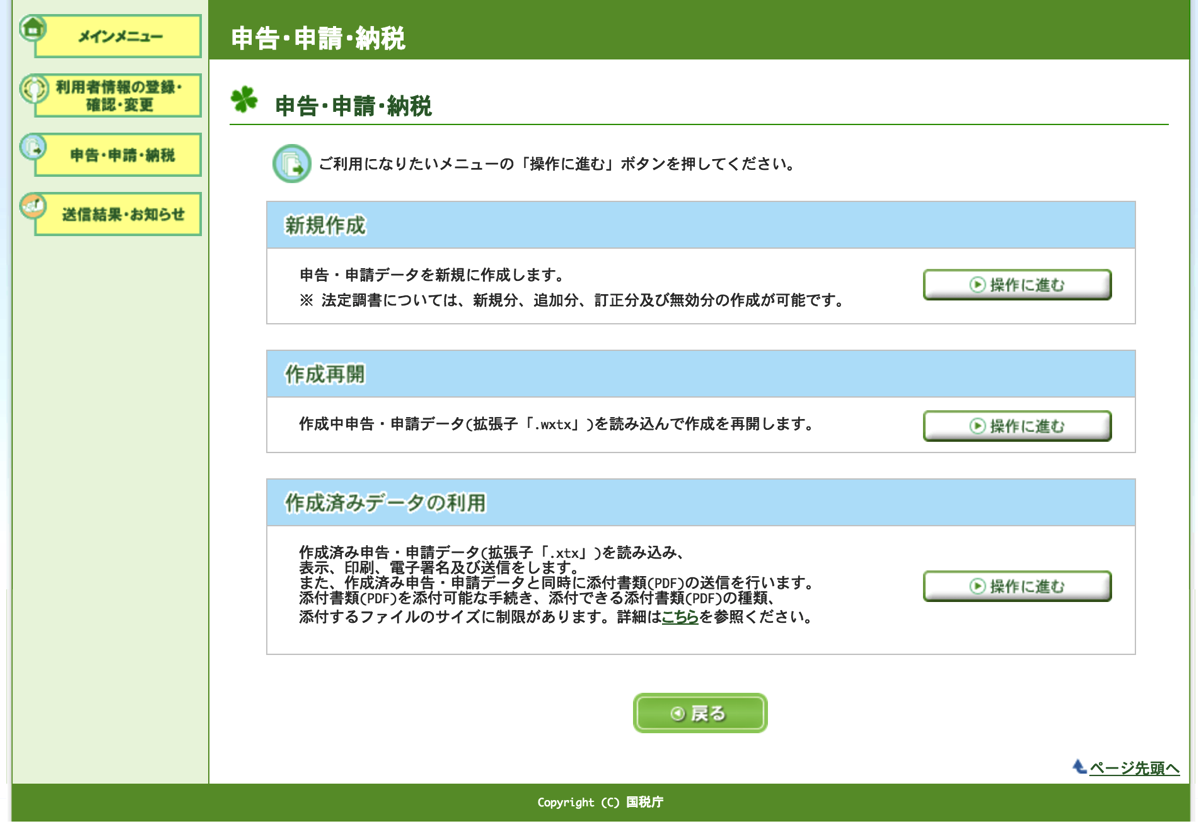

このうち、[申告・申請・納税]をクリックし、

[新規作成]の[操作に進む]をクリック、

[報酬・料金等の所得税徴収高計算書]をクリック、

月や、区分を入力します。

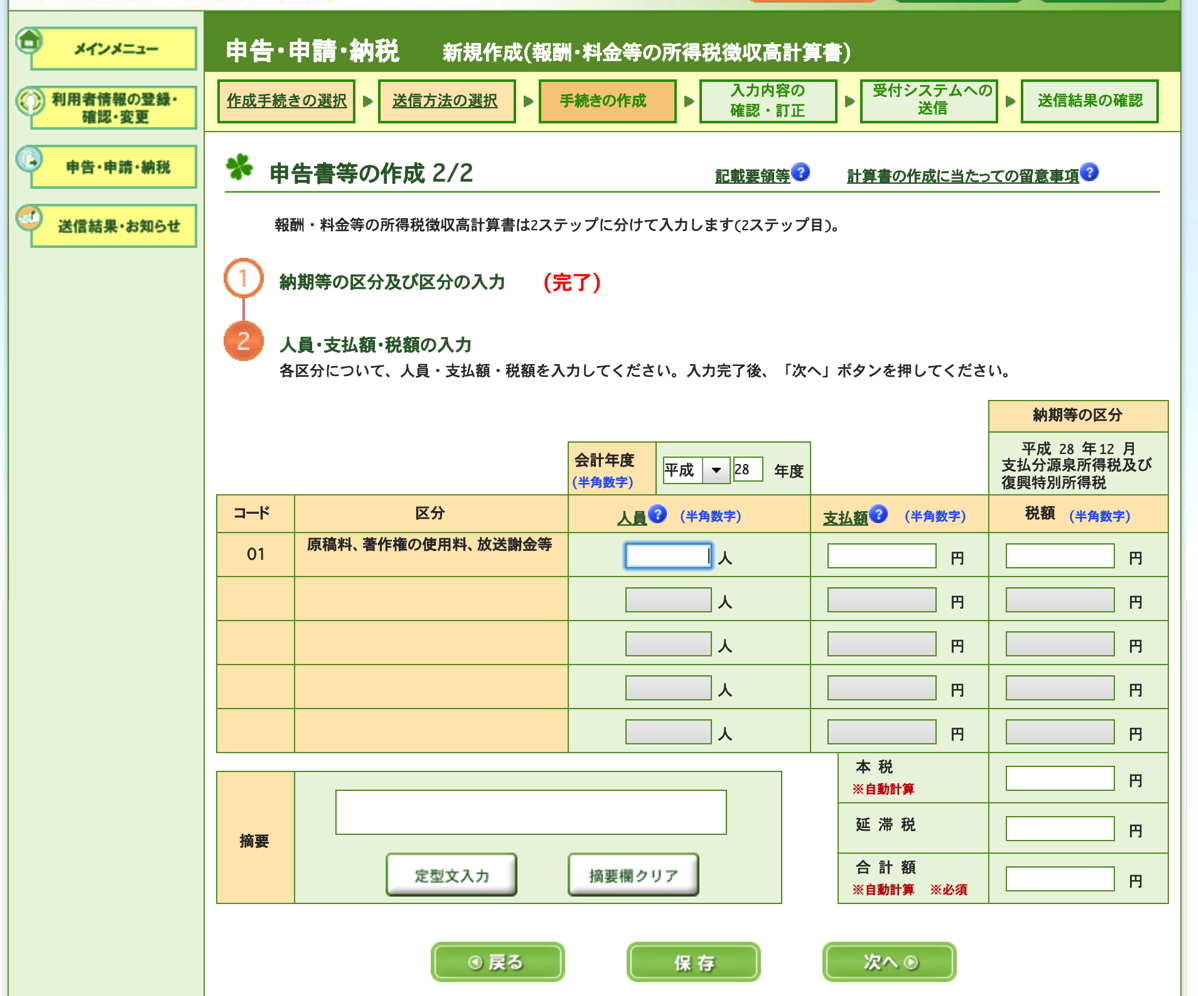

多くの場合、[01 原稿料、著作権の使用量、講演謝金等]です。

次の画面で、人数、支払額、税額の合計額を入れていきます。

前述の例の場合、1人、108,000円、10,210円です。

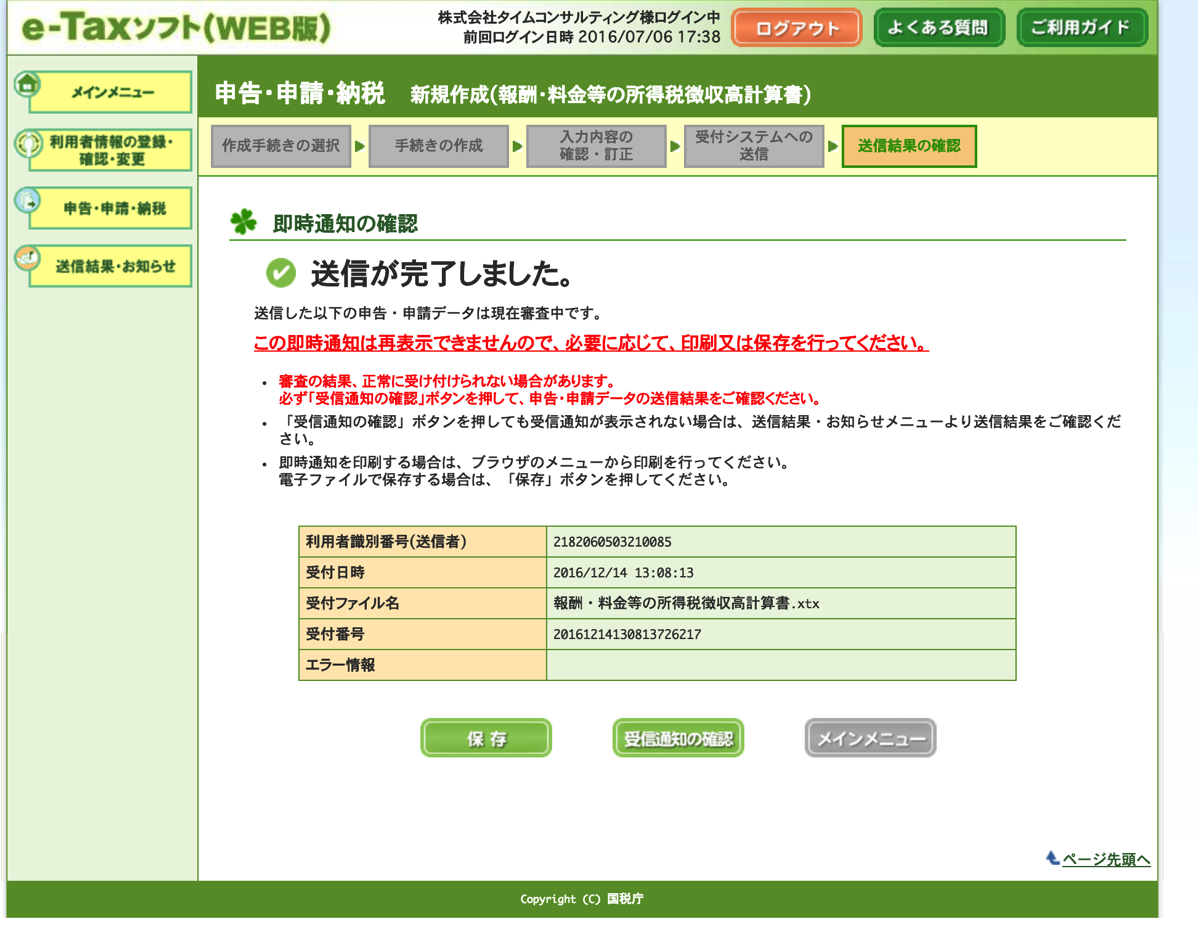

画面を進めて、[送信]します。

この画面は別に取っておかなくても大丈夫です。

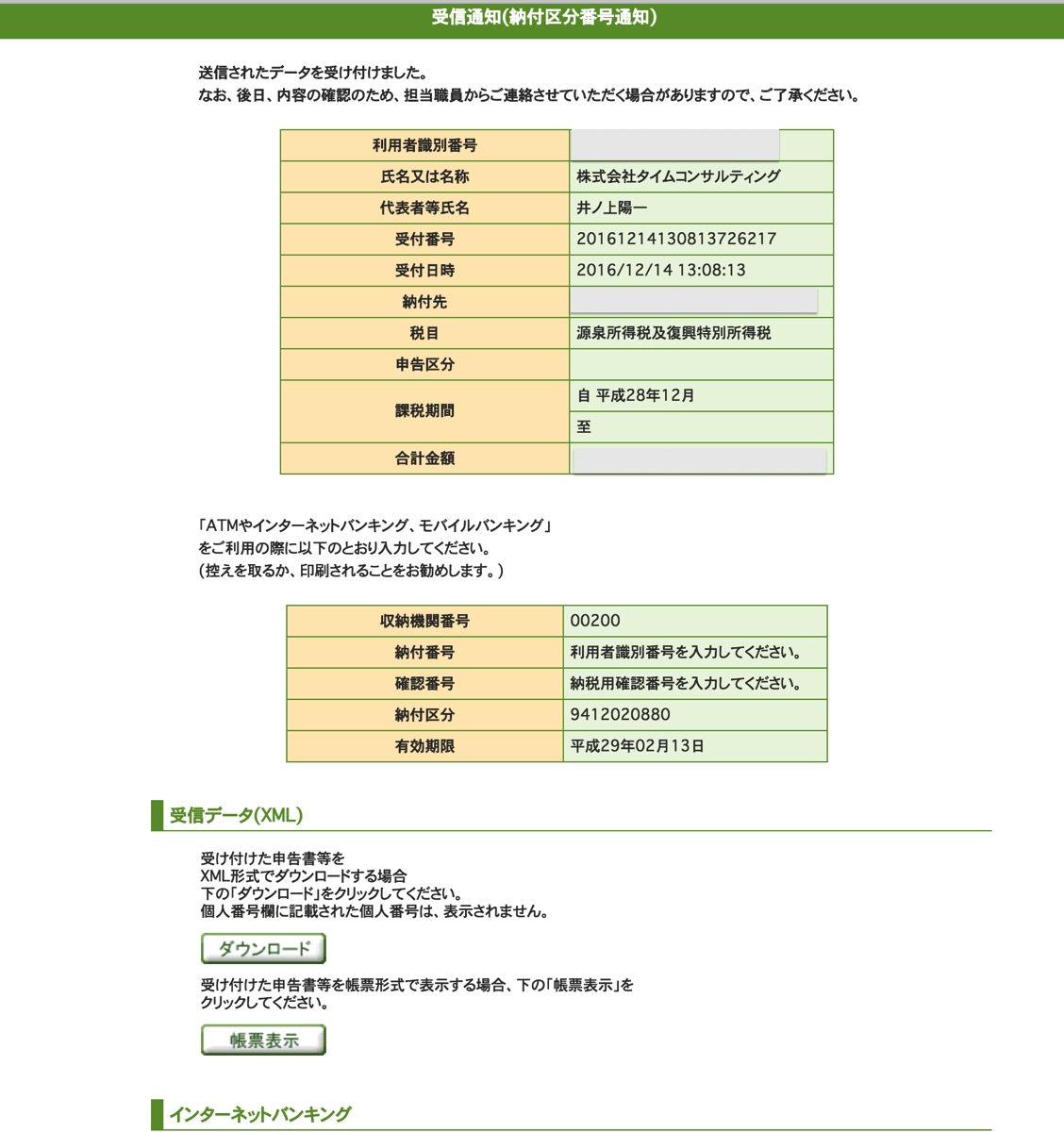

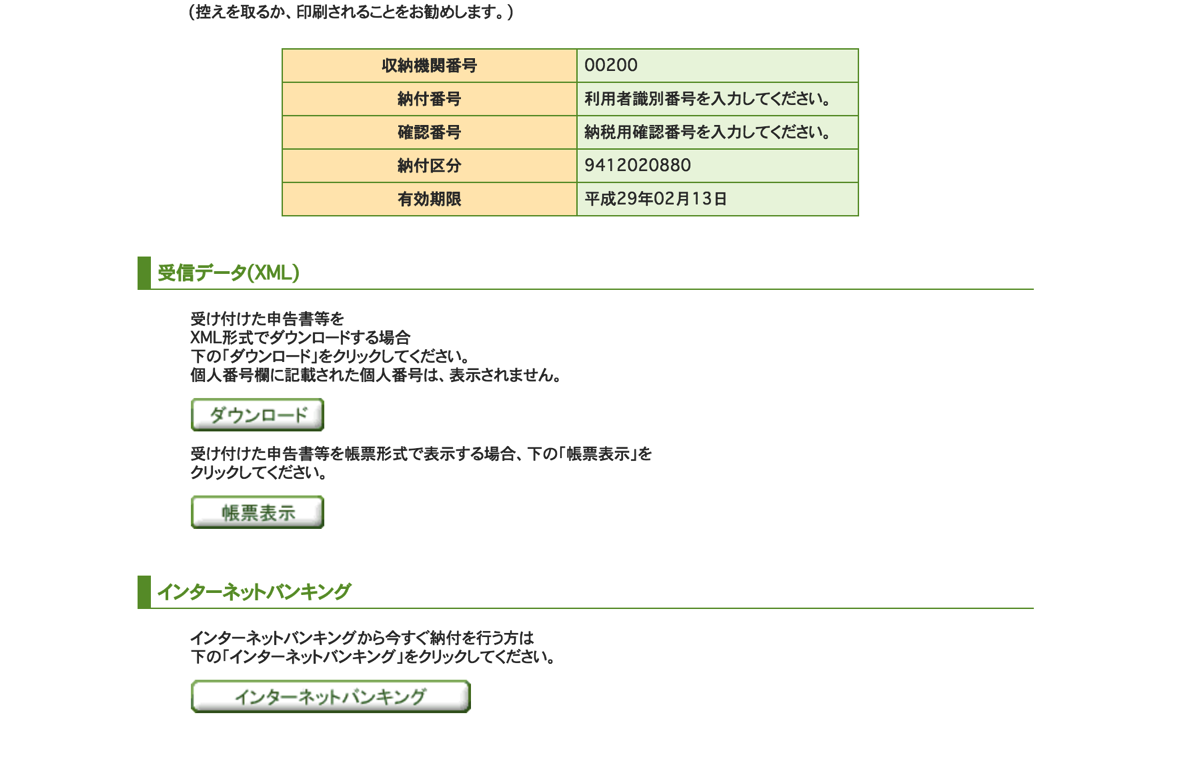

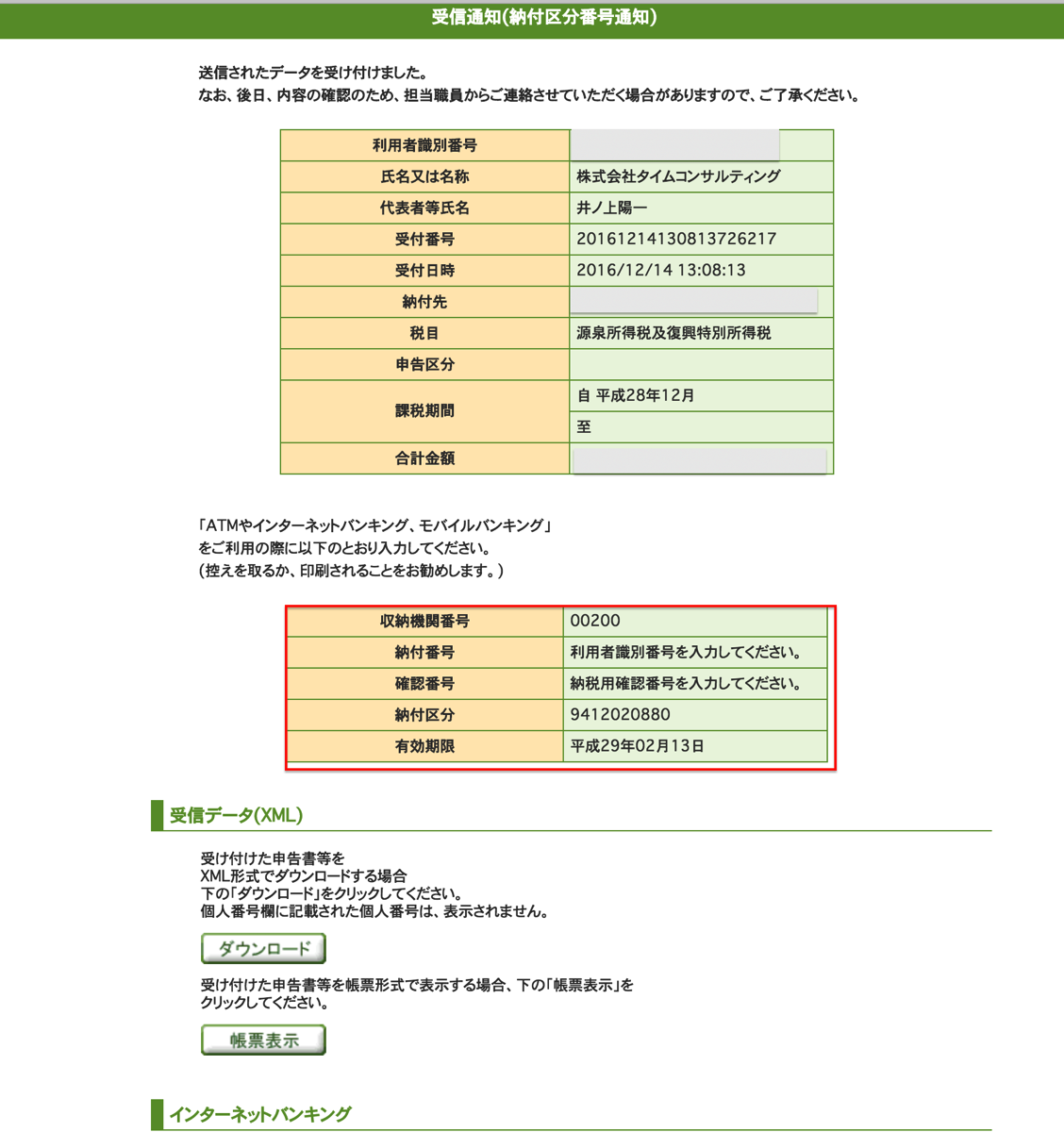

[受信通知の確認]をクリックすると、

データ受付の確認及び支払データが出てきます。

この画面は確かに申請したという証明になるので保存しておきましょう。

源泉所得税の支払方法

支払い方法は、4つあります。

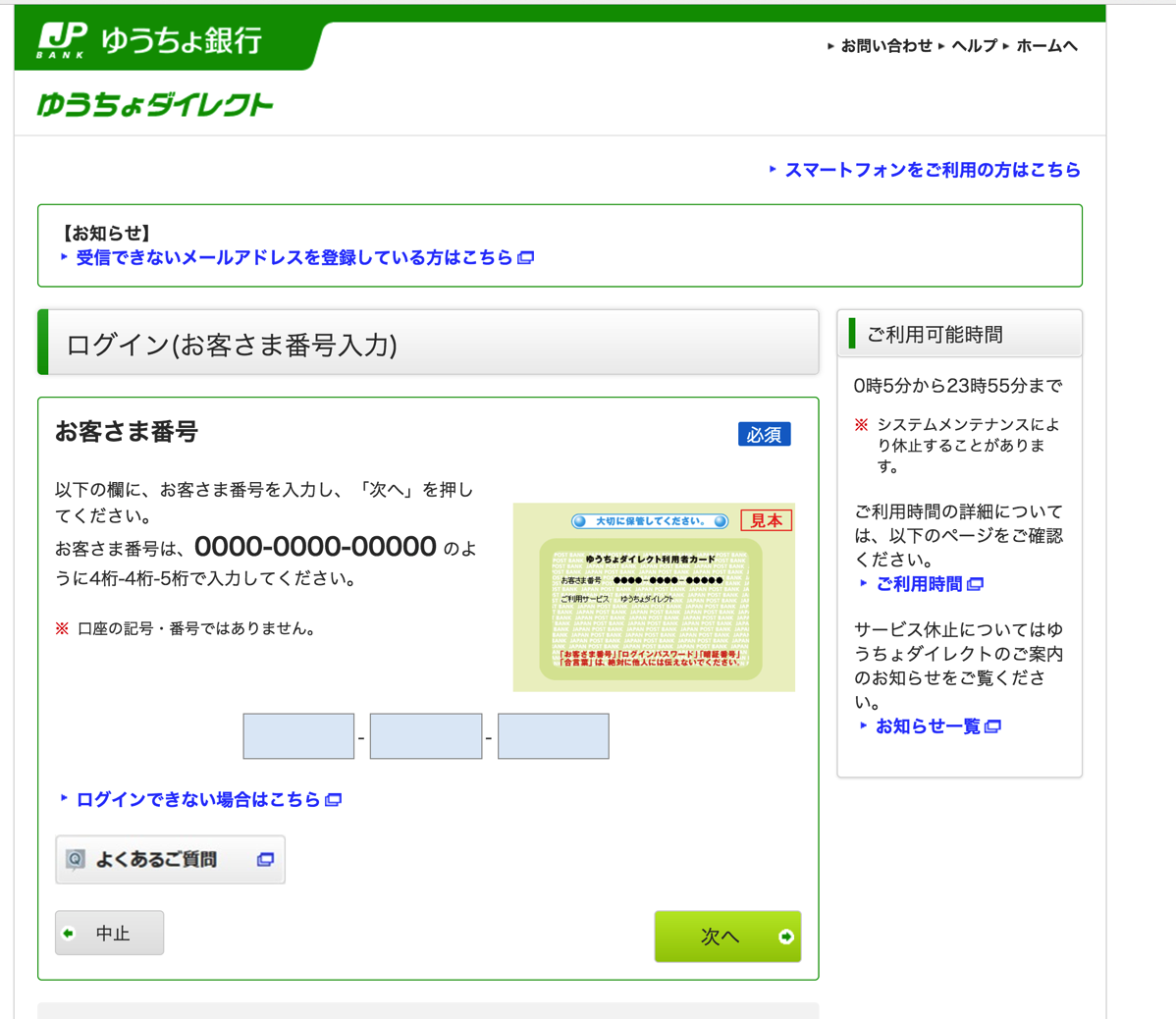

1 上記の画面で、[インターネットバンキング]をクリックすれば、

通常使っているネットバンクにログインし、そのまま支払えます。

ただし、ネットバンクが税金支払(ペイジー)に対応していなければいけません。

2 上記の画面に表示されている 収納機関番号、納付番号、確認番号、納付区分までをネットバンクで入力すると支払えます。

収納機関番号、納付番号(利用者識別番号)、確認番号は変わりません。

確認番号は、e-Taxの開始届出の時点で設定しているものです。

忘れた場合は、利用者情報変更をネットでやりましょう。

納付区分は毎回変わります。

3 1の番号を、ATMで[ペイジー、納税]といったメニューで入力すれば支払うことできます。

4 ダイレクト納付という手続きを事前にやっておけば、上記の画面でクリックすれば、指定日に引き落とせます。

外注費の源泉所得税に関する仕事まとめ

外注費を支払った場合、源泉所得税納付とともに次のような仕事があります。

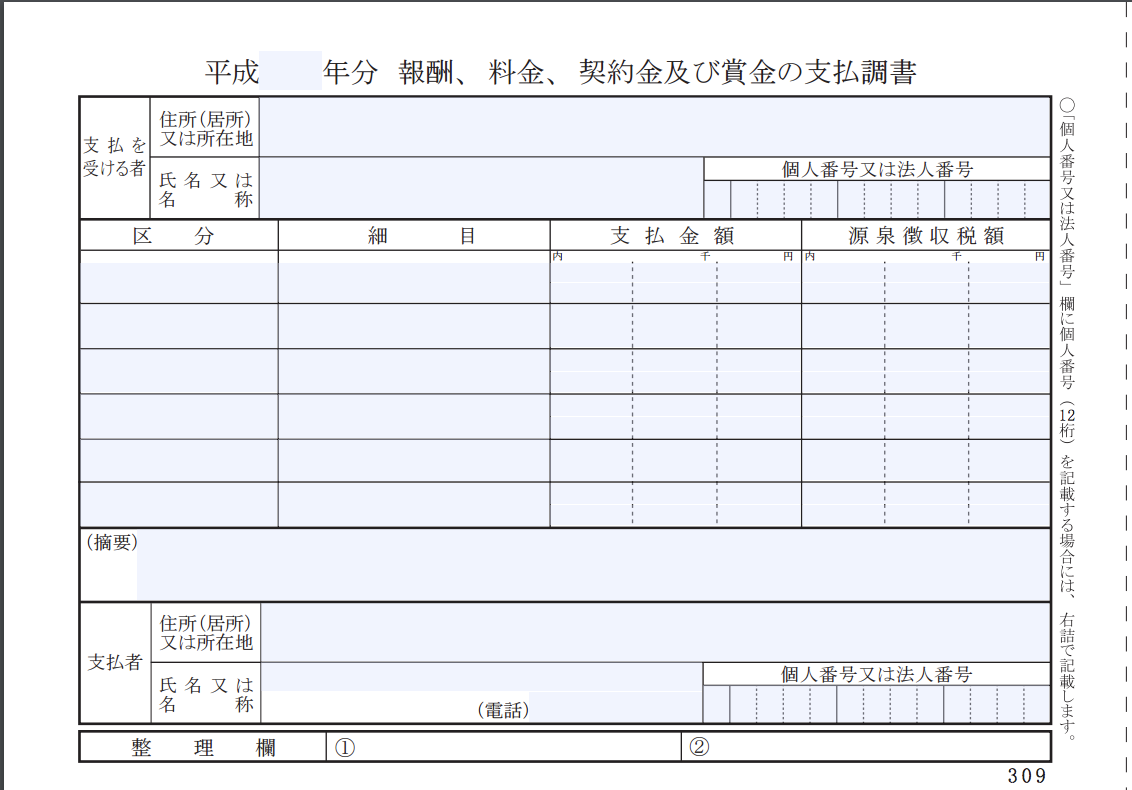

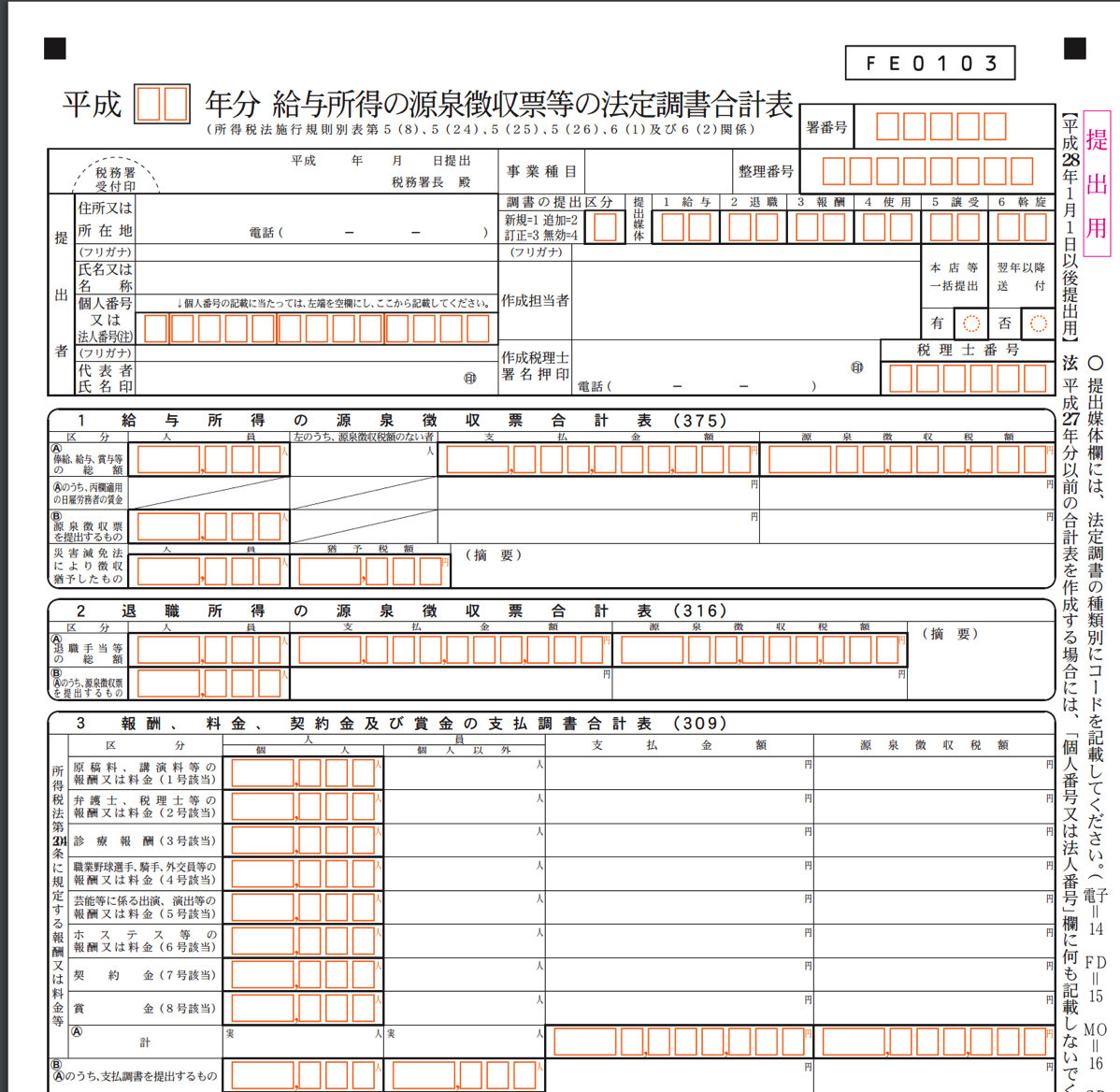

・報酬の支払調書の作成、報酬の支払調書の提出(外注費、報酬に関しては1人に対して年5万円を超える場合)

・支払調書合計表の作成、提出

支払った相手に支払調書を送付する必要はありません。

税務署へ1月末までに提出しなければいけないのです。

支払調書

支払調書合計表

支払調書は国税庁サイトで入力できるPDFがありますが、逐一入力しなければいけませんし、合計表とは連動していません。

https://www.nta.go.jp/tetsuzuki/shinsei/annai/hotei/annai/23100038.htm

提出も郵送する必要があります。

さらには、平成28年(2016年)分からは、マイナンバーを入れなければいけません。

これがめんどくさいです。。。

(マイナンバーがないからといって無効になることはありませんが。。)

【関連記事】外注先のマイナンバー管理・支払調書作成。支払調書は支払先へ送らなくていい。

リンク

マイナンバーを記入、入力してそれを郵送するなんてリスクがあります。

ネットで支払調書を作成、提出するしくみも、e-Tax(Web版)にありますので、後日記事にする予定です。

(ただし、電子証明書が必要です)

2016年の業績をまとめつつ、ふるさと納税の額も計算(フリーランスは業績により最適なふるさと納税額が変わります)。

もうちょっとできそうです。

年内に申し込んで決済すれば間に合いますので、まだの方はぜひ。

(返礼品が届くのが来年でもOKです)

【関連記事】やらないと損?フリーランスのふるさと納税完全マニュアル。目安・手続き・確定申告

リンク

【昨日の1日1新】

※詳細は→「1日1新」

WordPressテーマ Amadeus

WPXでドメイン取得

女川 ふるさと納税申込み

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方