独立して以来、銀行(金融機関)からお金を借りています。

お金を借りることはいいことなのか悪いことなのか、実体験を踏まえて考えてみました。

※アンパンマンミュージアム

お金を借りるのは悪か

お金を借りる、融資を受ける、いろんな言い方があり、「借金する」という言い方もできます。

借金するとなると、「お金を借りることは悪いこと」だというイメージがありますが、必ずしもそうではありません。

独立前、事業をしていないときにお金を借りるのと、独立後事業のためにお金を借りるのとは意味合いも違ってきます。

お金を借りてそれを返せなくなってしまう、お金を借りてそれを無駄に使ってしまうというのはよくないことではありますが、お金を借りること自体が悪いわけではありません。

私はこれまでお金を借りて、事業をやり、そのお金を返してきました。

去年(2018年)、すべてを返し終えて、今は借りているお金は0です。

ただ、今後も必要があれば借りるつもりではいます。

(貸してくださればですが)

独立して借りた総額は、15,000,000円、払った利息は719,710円

独立して以来、借りた総額は1500万円。

合計してみると、大金と思われるかもしれませんし、確かにそうですが、ますが、一気に借りたわけではなく独立してすべてのお金を返すまでの期間は11年です 。

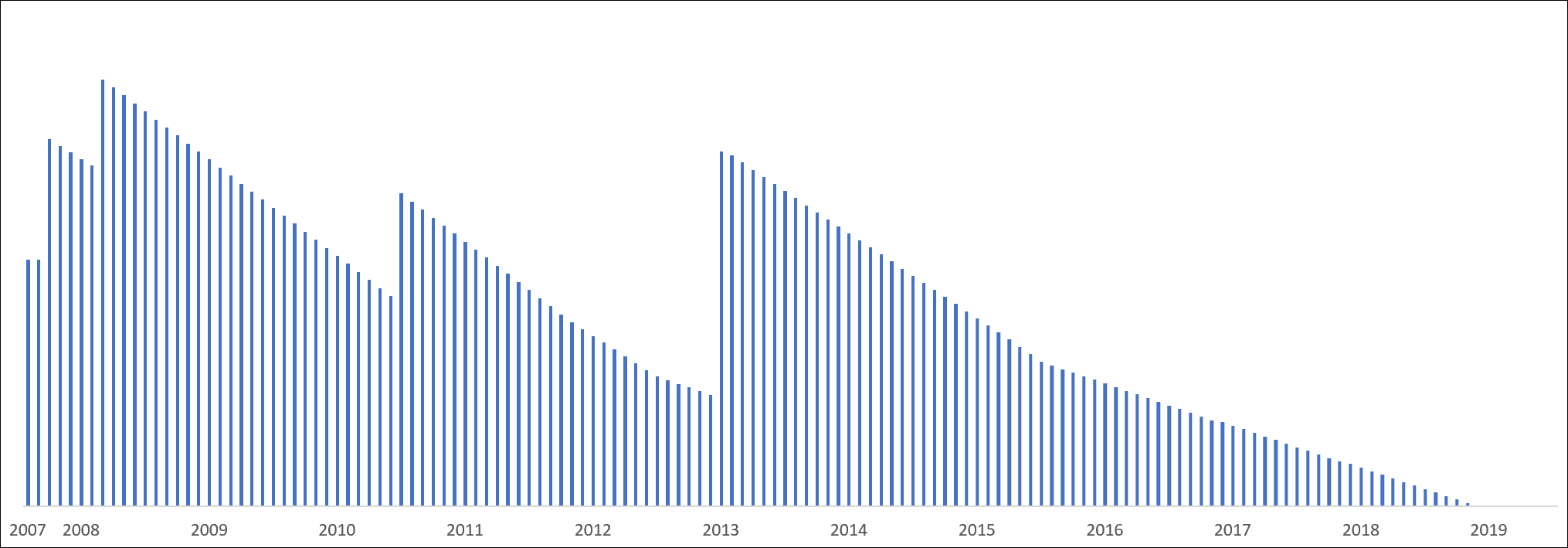

グラフにするとこんな感じになります。

独立当初に借り、後は2010年、2013年に借りました。

独立当初はシステムを入れたりオフィスを借りたりしていましたので、その分で借りています。

2010年に借りたのは、金融機関の担当者の方との付き合いもあり、借りているだけです。

それほど必要なくても借りるというのはあります。

銀行側から見ると、ちゃんと返してくれる所には貸したいわけです。

2013年に借りたのは、セミナールーム兼オフィスを借りるためです。

その保証金やテーブル、いす、プロジェクター、ホワイトボードなどの投資をし、その分を借りました。

後はちょっとずつ返してきて、2018年に終わったというわけです。

2013年から5年で返済するように借り、400万円を70回で返す契約で、月あたりは57,000円、利率は1.8%で月にすると最初のうちは6,000円ほどでした。

利息は残高に応じてやってきます。

この利息 を合計すると、独立して以来11年間で払った総額は719,710円です。

これだけ見ると70万円も利息を払ったのかと思ってしまいますが、この70万円を払って15,00万を借りることができたと考えると悪くありません。

独立後の事業としての借り入れは、その借りたお金でどれだけ利益を上げることができるかが大事です。

少なくとも利息以上の利益を上げていればその借り入れをしたという意味があります。

(実際にはその間の金利上昇も考えるべきでしょうが)

さすがに11年間で70万円以上の利益は出していますので、その意味でも借りてよかったかなと。

守りのための借入の要素もありますが、攻めのための借入の要素もあるわけです。

お客様や相談を受けたら、事業としてお金を借りることはおすすめしています。

お金を借りるべきか

じゃあ、お金を借りるべきかどうか。

借りないですむに越したことはないでしょう。

借りるための手続きも手間がかかりますし、借りて使わないのであれば借りなくてもいいという考え方もあります。

しかしながら私は借りることができるのであれば、借りることをおすすめしています。

なおかつ独立当初であればお金を借りやすいのです。

独立したばかりの方を優遇する制度もありますし、独立して1年たって利益がマイナスだったら銀行も貸しにくくなります。

それならば最初の1年の成績が出る前に「頑張ります」というていで借りたほうが、借りやすいし、貸しやすいわけです。

(運転資金がなく借りにくい業種もありますし、担当者次第という面もあります)

私が借りたのは日本政策金融公庫(当時国民生活金融公庫)と第一勧業信用組合。

「え、三菱とか住友とかみずほとか借りてないのか」と思われるかもしれませんけども、私のようなスタイル(ずっとひとり。あえてひとり)で独立するのであれば、そういったところに借りようとしても門前払いか、冷たくあしらわれます。

お金を借りるのにメガバンクの看板は必要ありません。

借りることができないことはありませんが。

それよりも近くの信用組合や信用金庫のほうが親身になってくださいます。

私も当時のオフィスから一番近い信用組合にお願いしました。

お金を借りるルートは、大きく分けると2つあり、日本政策金融公庫とそれ以外の金融機関です。

日本政策金融公庫は直接貸してくださいますが、それ以外の金融機関は多くの場合、地域の信用保証協会という機関が保証してくれます 。

(東京なら東京信用保証協会)

もし借りた人が返さない場合も銀行ではなく、この保証協会側が取り立てることになるのです。

金融機関(銀行)は、一定の金額まではノーリスクでお金を貸せるということにはなります。

市区町村が窓口になっていることもありますので、事業をやっている場所の市区町村の役所を調べてみましょう。

金利を負担してくれるところもあります。

こういった事情もありつつ、次のような理由からお金を借りるのはおすすめです。

お金を理解するため

お金を借り、それを返していくというのは、お金を理解する上でおすすめです。

自分の現在のお金を把握しておかなければいけませんし、きちんと返すようチェックしなければいけないからです。

事業の数字の話でよくある質問として、「お金を返せば節税になるか」という話があります。

お金を借りたときには売上になりませんので、お金を返すときも経費にはなりません。

単に借りたものを返すだけです。

身をもって体験するということもお金を借りるメリットといえます。

また金融機関にお金を借りるには、なぜ借りるのか、何に使うのかといったことを数字で説明しなければいけません。

これが非常によい勉強にもなるのです。

メンタルを鍛えるため

お金を借りていると、なんだか落ち着きません。

(少なくとも当初の私は)

銀行口座の残高は増えますが、自分のお金ではなく、返さなければいけないわけです。

こういったメンタルを鍛えるためにも、お金を借りるのをオススメしています。

私は独立当初に借りたときにこれで失敗しました。

お金を借りて気が大きくなり、借りたからには使わなきゃいけないと思い、無駄なシステムやホームページ会社、広告費に使ってしまったのです。

高い勉強代で、もう二度とやりません。

無駄使いをしないのであれば、借りるお金を少なくてすむのです。

私の場合、今考えるともっと無駄使いを減らせば、こんなに借りなくても済みました。

また、毎月お金をちょっとずつ返していくというのはこれまでにない体験です。

残高が足りないと決まった日に返させなくなりますので落ち着きません。

ただこれもお金に対するメンタルのトレーニングになります。

リスクをとるため

お金があればリスクをとれます。

たとえば、変な仕事を取らなくてもいいですし、仕事を断ることもできますし、仕事をやめることもできるわけです。

こちらから意図しなくても仕事が減る可能性はあります。

ある意味、お金で時間を稼ぐことができますので多少の借入をしてそのリスクをとれるようにしておくこともできるわけです。

お金を借りて払う利息は、リスクに対する保険のようなものと考えることもできるでしょう。

私が自分の軸をつくることができ、磨き続けることができたのは、この借り入れがあったからでもあります。

無理をせずじっくりと試行錯誤できました。

(借り入れがなくても、その軸をつくればそれに越したことはないですが)

お金を借りたいなと思ったときの判断基準にしていただければ。

私のように、くれぐれも気を大きくしてお金を使いすぎないようにしましょう。

■編集後記

今週は、2日間のメールコンサルティングが2件、水木、金(と来週月)とありました。

この場合は、音声認識ではなくタイピングで返しています。

いただいた質問を引用して返信というスタイルだと、タイピングのほうがやりやすいかなと。

ふと考えたら、引用についても音声で入力してもいいかもと思い、次回試してみます。

ラジオの質問はがきのような感じで。

エヴァンゲリオンQ ブルーレイ

■娘(2歳)日記

自分でエプロンをつけれるようになっています。

だいたいアイスをたべたいときに自分でつけていますが。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方