2017年(平成29年)4月(追記:2019年10月に変更となりました)から、消費税が変わります。

消費税10%になり、軽減税率も導入されるのです。

これにともなって経理がどう変わるかを整理してみました。

※下田にてテイクアウトで買った鮨 軽減税率8%の対象 iPhone 6s

消費税増税(8%→10%)のスケジュールと軽減税率

2017年(平成29年)4月(追記:2019年10月に変更となりました)から

・消費税が8%→10%に

・ただし、軽減税率で、食料品・週2回以上発刊の定期購読の新聞は8%のまま

となります。

これにともなって経理の負担も大きいです。

原則として、

・2017年(平成29年)3月31日(追記:2019年9月30日に変更となりました)までに確定した売上・経費は、8%

・2017年(平成29年)4月1日(追記:2019年10月1日に変更となりました)以降に確定した売上・経費は、10%

となります。

5%→8%のときと同様に、8%→10%のときも2つの税率が混在し、経理の手間は増えてしまい、今回は、さらに軽減税率もあるのです。

経理はめんどくさくなります。

消費税納税の3パターン。免税、原則課税、簡易課税

消費税の経理をする上で、消費税納税の3パターンをざっくりおさえておきましょう。

○免税

2年前(法人は2期前)の売上高(消費税課税のもの)が1,000万円以下であれば、原則としてその年(法人の場合は期、事業年度)は、消費税免税です。

経理処理も考えなくてすみます。

【関連記事】消費税が8%になっても、合法的に納めなくてもいい条件(個人事業主・法人両対応) | EX-IT

リンク

○簡易課税

2年前(法人は2期前)の売上高(消費税課税のもの)が5,000万以下で、かつ、その年(法人は事業年度)がはじまるまでに届出書を出している場合は、簡易課税という方法で計算できます。

消費税を売上高と経費から計算するところを、売上高のみで計算できるのです。

○原則課税

上記2つ以外の場合は、原則的な課税で、売上高と経費で消費税を計算します。

税抜きで売上高 1,200万 経費(消費税課税のもの)500万円、サービス業の場合、

簡易課税では、売上高のみで計算するので、

1,200万円×8%×50%(サービス業の場合50%)=48万円

原則課税では、売上高と経費で計算するので、

1,200万円×8%ー500万円×8%=96万円ー40万円=56万円

この場合は、簡易課税の方がお得なのですが、これを年(事業年度)がはじまるまえに届出しなければいけません。

このしくみは、消費税が10%になった後も関係していきます。

消費税課税の場合の経理

売上と経費、それぞれで消費税の経理処理をみていきましょう。

売上(原則課税・簡易課税)

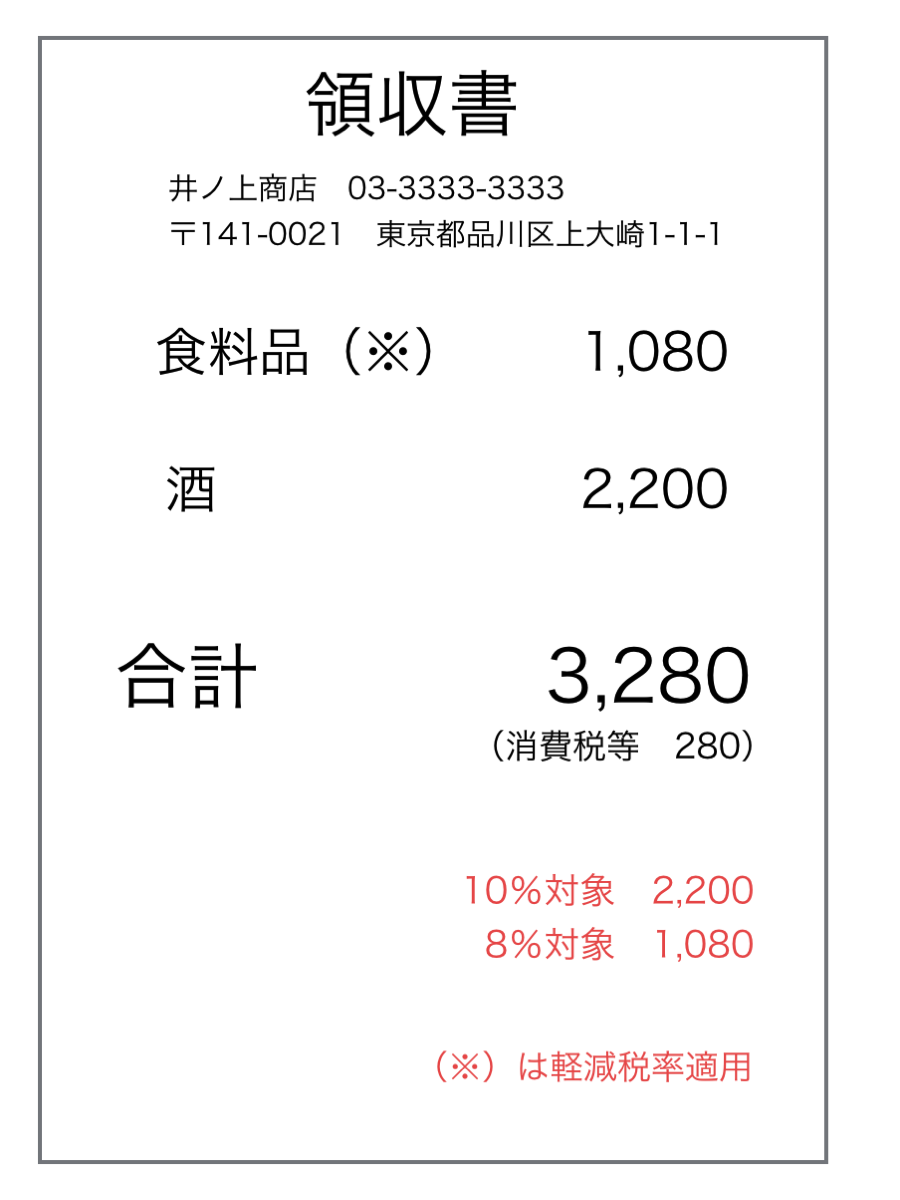

軽減税率が導入されると、請求書、領収書を変えなければいけません。

・軽減税率の対象のものがわかるようにする

・税率ごとの合計を出す

領収書(レシート)なら、たとえばこうなります。

赤字の部分が必要となる部分です。

※2021年(平成33年)4月からは、インボイス(適格請求書等保存形式)というものが導入され、さらにややこしくなります。

・酒は10%、食料は8%

・店内は10%、テイクアウトは8%

・ケータリングは10%、出前・宅配は8%

と区分けされるので、経理やシステム対応も大変になります。

ただ、誰でもこの区分ができるわけでもありません。

区分が難しい場合は、次のような特例で計算できます。

○特例を選べる期間

課税売上高が5,000万円以下→平成29年4月(追記:2019年10月)以降4年間。

それ以外→平成29年4月(追記:2019年10月)以降1年間

○特例

1 売上に仕入の軽減税率割合(軽減税率対象品目の仕入額/仕入総額)をかける

2 売上に10営業日の売上の軽減税率割合(10営業日の軽減税率対象品目の売上/売上総額)

3 1も2もできない場合、売上に50/100をかける

たとえば、売上が税抜で1,000万円の場合で考えてみます。

1の場合で仕入の軽減税率割合が80%だったら、

・1,000万円×80%=800万円が軽減税率8%となり、800万円×8%=消費税64万円

・1,000万円×20%=200万円が10%となり、200万円×10%=消費税20万円

合計84万円が売上に対する消費税となります。

2の場合も同様です。

3の場合は、1,000万円×50/100=500万円が軽減税率ですので、

・1,000万円×50%=500万円、500万円×8%と500万円×10%の合計90万円が売上に対する消費税となります。

実際に計算した金額で、1,000万円のうち、600万円が8%、400万円が10%だとしたら、合計88万円が売上に対する消費税です。

これらの計算方法は「選択できる」とありますので、とことんやるなら4つの方法で計算して有利なものを選択することになります。

(3の方法は簡単ですが、1と2ができない場合とある点に注意です)

経費(原則課税)

経費に対する消費税は、原則課税の場合、多くの会社、個人に影響する可能性があります。

外で打ち合わせや忘年会をやるなら10%ですが、出前や買ってきたもので打ち合わせや忘年会をやるなら、食料品は8%、酒は10%です。

日経新聞を定期購読するなら8%ですが、業界紙(月1回、隔週など)は10%ですし、コンビニで買った新聞は10%となります。

通常の経理では、8%と10%がずっと混在するのです。

もし、8%のものが多いようなら、科目でわけてしまいましょう。

打ち合わせ→「会議費」

忘年会→「福利厚生費」

新聞→「新聞図書費」

と処理するなら、それぞれ、

打ち合わせ→「会議費」「会議費8%」

忘年会→「福利厚生費」「福利厚生費8%」

新聞→「新聞図書費」「新聞図書費8%」

と税率によりわけてしまうのです。

そうすればチェックもしやすくなります。

(決算時には、1つの科目にまとめて表示します)

8%の事例が少なそうなら、入力時に消費税区分を変えるだけでもいいでしょう。

この経費の方も特例があります。

1 経費(消費税対象)に売上の軽減税率割合(軽減税率対象品目の売上額/売上総額)をかける

2 2019年10月から1年間は、1ができない場合、年(事業年度)の途中でも事後に簡易課税制度を適用できる

1は、売上で区分できていれば、経費は計算で区分できるというものです。

ただ、軽減税率対象のものをまったく売っていない場合、その割合は0/100となります。

実質的に経費の軽減税率は適用できないことになるので、こまめに経理した方がいいでしょう。

2は、思い切った特例です。

現状は、年(事業年度)の開始前に簡易課税の届出書を出さなければいけないところ、年(事業年度)の途中でも簡易課税に切り替えられます。

ようは、売上高で消費税を計算するのです。

原則、簡易で大きく消費税額が変わる場合も多いので、一概には選択できませんが、検討する余地はあるでしょう。

いろいろとややこしくなるのですが、8%のものを10%と間違えた場合、その影響額は2%です。

年間10万円の食料を買っていて、経理処理を間違ったときの影響は、2,000円。

新聞ならもっと金額は少ないはずです。

手間と影響額を天秤にかけて、あまり考え込まないようにしましょう。

(請求書、領収書システムの改変はやらなければいけませんが)

昨日は編集者さんと打ち合わせ、その後、個別コンサルティング。フリーランスの方でした。

【昨日の1日1新】

※詳細は→「1日1新」

目黒通り ロイヤルホスト

目黒FLAT

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方