人を雇うと節税になる制度が、現状(記事執筆時。2015/02/04)2つあります。

どちらを選ぶか、中小企業の経営者の方がどう判断すればいいかをまとめてみました。

人を増やして節税!が意外と知られていない、実行されていない理由

人を雇うと節税になる制度が2つあります。

法人税(法人税を元に計算する住民税も)を減らすことができるのです。

その制度の1つは、1人あたり40万円節税になります。

(雇用促進税制といいます)

3人増えていれば、120万円です。

もう1つの制度は、基準の年度から増えた給料の10%の節税になります。

1,000万円増えていれば、100万円です。

(所得拡大促進税制といいます)

両方を同時に使うことはできず、どちらか一方だけを使うことになります。

節税額も大きく、いい制度なのですが、意外と知られてなく、実行されていません。

その理由は、複雑だからです。

手続きも計算も複雑で、それなりの時間と手間がかかります。

ただ、その時間と手間を乗り越えれば、節税額も大きいので、ぜひとも活用したいところです。

節税になるかのチェックポイント

まずは、ざっくりと、節税になるかどうかのチェックポイントをまとめてみました。

中小企業(資本金1億円以下)を想定しています。

1 ハローワークに計画書を出しているか?

ハローワークに、「人を増やすよう計画しています」といった計画書を出しておかなければいけません。

期限は、事業年度が始まってから2ヶ月後の末日。

税務申告書を出す日、納税期限と同じ日です。

このときに届け出てなければ、雇用促進税制(前述した1人あたり40万円節税)はできません。

おそらく今の時点でもう出していない場合もあるでしょう。

出している場合は、2へ、出していない場合は、3へすすんでください。

2 計画書を出している場合、次のような要件を満たしているか?

計画書を出している場合、次の要件を満たせば、節税の可能性があります。

・計画書通りでなくても、期末時点で人が2人以上増えている

・その増えた人数は、純増。2人増えて1人辞めた場合は×、3人増えて1人辞めた場合は○

・会社都合の退職者がいない

・その増えた人が、雇用保険に入っている

・その増えた人は、役員及びその親族ではない

・増えた人数は前年度末の人数の10%以上(30人なら、3人以上増加する必要)

・給料が前年度より一定以上増加

要件を満たせば、計画を達成したという書類をハローワークへ提出します。

この提出後の書類を税務申告時に出せば、晴れて節税となるのです。

(期限は、事業年度が終わってから2ヶ月後の末日。税務申告と同じ日です)

通常は、税務署(都道府県、市区町村)に申告書を出せばいいのですが、それに加えてハローワークで手続きしなければいけません。

ハローワーク→労働局→ハローワークという手順を取るため、期限ぎりぎりだと間に合わないこともあります。

(その場合はハローワークへ連絡の上、労働局に直接持ち込むという方法があります。)

ハローワークへ提出の際は次年度の計画を出すことも忘れないようにしましょう。

2人増えていれば、40万円×2=80万円の節税となります。

ただし、法人税額の20%が上限ですので、税金が発生していないと効果は薄れます。

手続きはこちらの記事も参考にしていただければ。

実際にやってみてわかった、80万円以上の税金が安くなる雇用促進税制の注意点|EX-IT

3 計画書を出していない場合、次のような要件を満たしているか?

計画書を出していない場合は雇用促進税制(1人あたり40万円節税)はあきらめて、所得拡大促進税制(増えた給料の10%節税)を検討するしかありません。

次のような要件をすべて満たす必要があります。

(3月決算の場合で考えています)

■判定1 給料が前事業年度よりも増えている

まず、比較するのは前事業年度です。

これが増えていないと、適用できません。

※その増えた給料には、

役員・親族は含めない。賞与、パート・アルバイトは含める。定年退職後の継続雇用者は除く。雇用保険加入の有無は関係ない。退職金は含めない

■判定2 基準の年度(※1)から2%(※2)、給料が増えている

※1 平成25年4月1日以降に開始する事業年度の前事業年度。つまり平成24年度、平成25年3月期

※2 平成27年4月以降開始事業年度以降は3%。つまり平成28年3月決算は3%

※あくまで比較対象は、基準の年度(平成25年3月期)

■判定3 【給料(※1)/延べ人数(※2】で計算した平均額が前事業年度より上がっている

ここがややこしいです。

(※1)の部分は、前事業年度も今回の事業年度も給料を払っている人で雇用保険に入っている人をいいます。

前事業年度に辞めた人は除いて計算します。

(継続雇用制度の人を除きます)

(※2)の部分は、延べ人数ですので、4月に10人、5月に11人、6月に10人なら、10+11+10・・・と1年分を計算し、給料と賞与を同じ月に支給した場合は、1とカウントします。

これらで計算した平均支給額が前事業年度を上回っていればOKです。

ただし、こういった要件は必要ありません。

・ハローワークへの届け出は必要なし

・会社都合の退職者の要件もなし

雇用保険の加入要件は、ややこしく、総額で考えるときは雇用保険の加入に関係なくカウントし、平均額を計算するときには雇用保険加入者のみをカウントします。

事前の届け出の必要がないため、決算後にも可能な節税です。

節税額は、基準年度から増えた金額であることに注意してください。

平成24年3月期(基準年度)が、2,000万円、今回が5,000万円なので、5,000万円ー2,000万円=3,000万円の10%、300万円が節税となります。

ただし、法人税額の20%が上限ですので、税金が発生していないと効果は薄れます。

前事業年度よりも、給料が減っていれば、今回は使えませんが、その次は使える可能性があります。

あくまで比べるのは基準年度で、その基準年度から3%以上増えていて、前事業年度より金額、平均値が増えていればいいからです。

こういった措置がないと、給料の支払額を増やし続けないといけなくなります。

その救済措置とはいえ、計算は複雑です・・。

Excelで計算する方法については、こちらに書きました。

【関連記事】所得拡大促進税制の計算をExcelピボットテーブルで効率化 | EX-IT

リンク

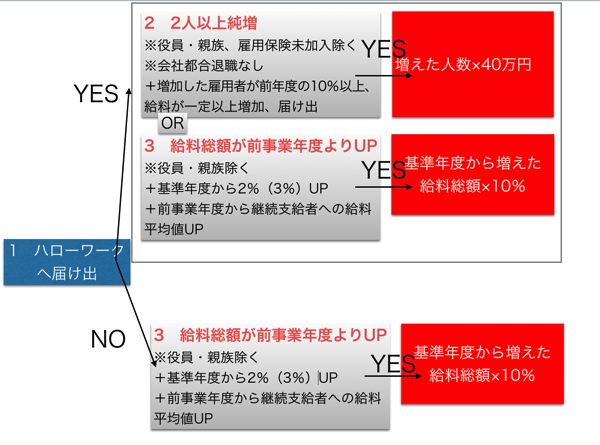

フローチャートで確認!このくらい節税になる

最後にフローチャートでまとめます。

いろいろと細かい要件はありますが、ハローワークに届け出(雇用の計画)を出していれば、2つの制度から選択できます。

そうでなければ、給料の10%節税、所得拡大促進税制しか選択肢はありません。

経営者の方は、まず、赤字の部分、「2人以上純増」「給料総額が前事業年度よりUP」だけチェックしてみましょう。

%は、平成27年4月1日より前に開始する事業年度は2%、それ以降は3%です。

平成27年3月期は、平成26年4月1日に開始しているので、2%となります。

どっちが得かは何とも言えません。

届出書を出していて、5人純増で、給料が基準年度よりも1,500万円増えていた場合(上記の要件はすべて満たすと考えます)、

雇用促進税制だと、5人×40万円=200万円。

所得拡大促進税制だと、1,500万円×10%=150万円

となり、雇用促進税制の方が有利となります。

5人純増で、2,500万円増えていた場合は、

雇用促進税制だと、5人×40万円=200万円。

所得拡大促進税制だと、2,500万円×10%=250万円

となり、所得拡大税制の方が有利となります。

決算賞与も含んで計算するため、決算終了間際にならないとなんともいえません。

ひとまず、ハローワークへ雇用促進計画の届け出をやっておいて、決算間近で判断するのがベストでしょう。

状況によっては、決算月に採用せずに、次の月に採用した方がいい場合、翌月に採用するのを前倒しで決算月に採用した方がいい場合など、できることが増えます。

なお、平成27年3月期決算の会社は、前年度に控除できなかった分を上乗せで控除できる可能性もあります。

改正が間に合わなかったからです。

4/19の宮古島トライアスロンのツアー申し込みが昨日スタートでした。

スタートの14時に待ち構えて、ネットで無事申し込めたのですが、直行便(羽田→宮古)はやはりとれず、那覇で乗り換えます。

レースも抽選で狭き門なのですが、宿泊や交通の手配も大変で、これもトライアスロンのうちです。

【昨日の1日1新】

※詳細は→「1日1新」

WordPressコンサル

宮古島ツアー申し込み

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方