2016年(平成28年)の年末調整は、ややこしいです。

ただでさえ手間がかかる上に、マイナンバーがからんできます。

※銀座サンマルクにて iPhone 7 Plus

目次

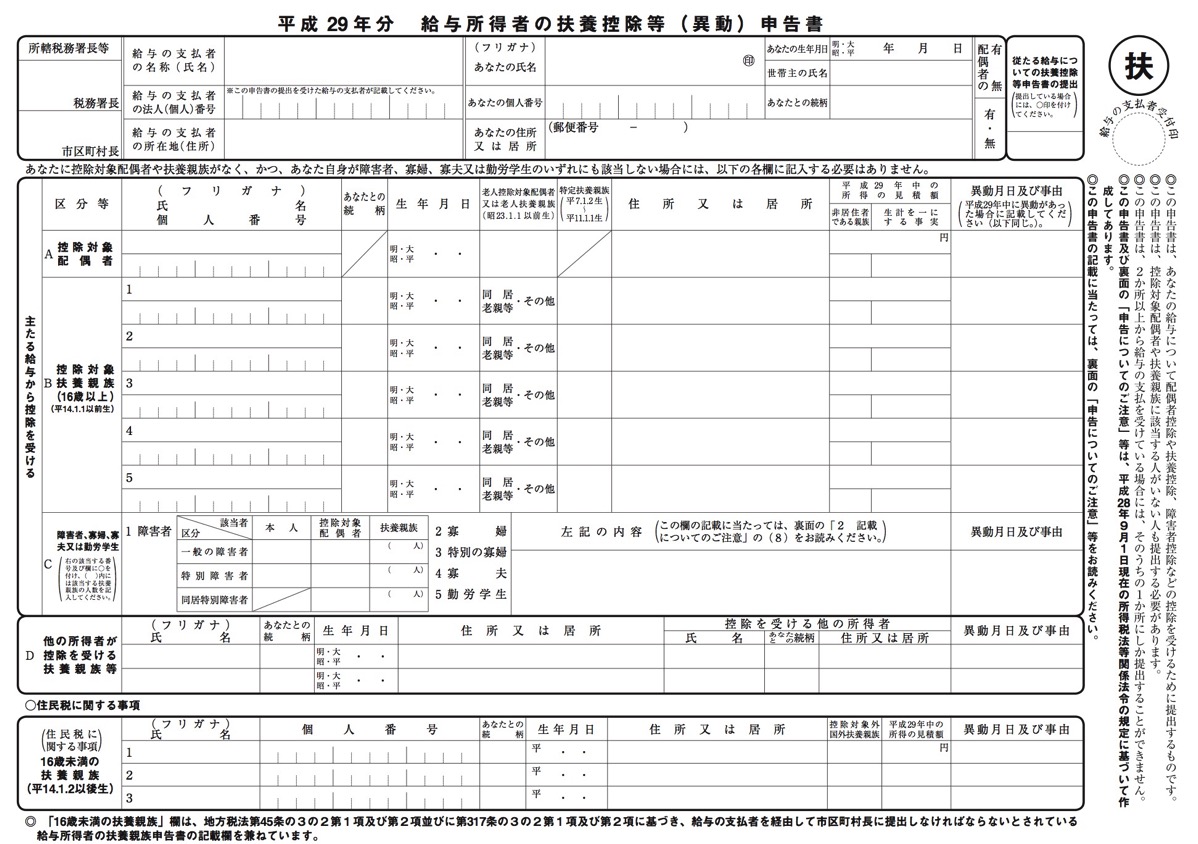

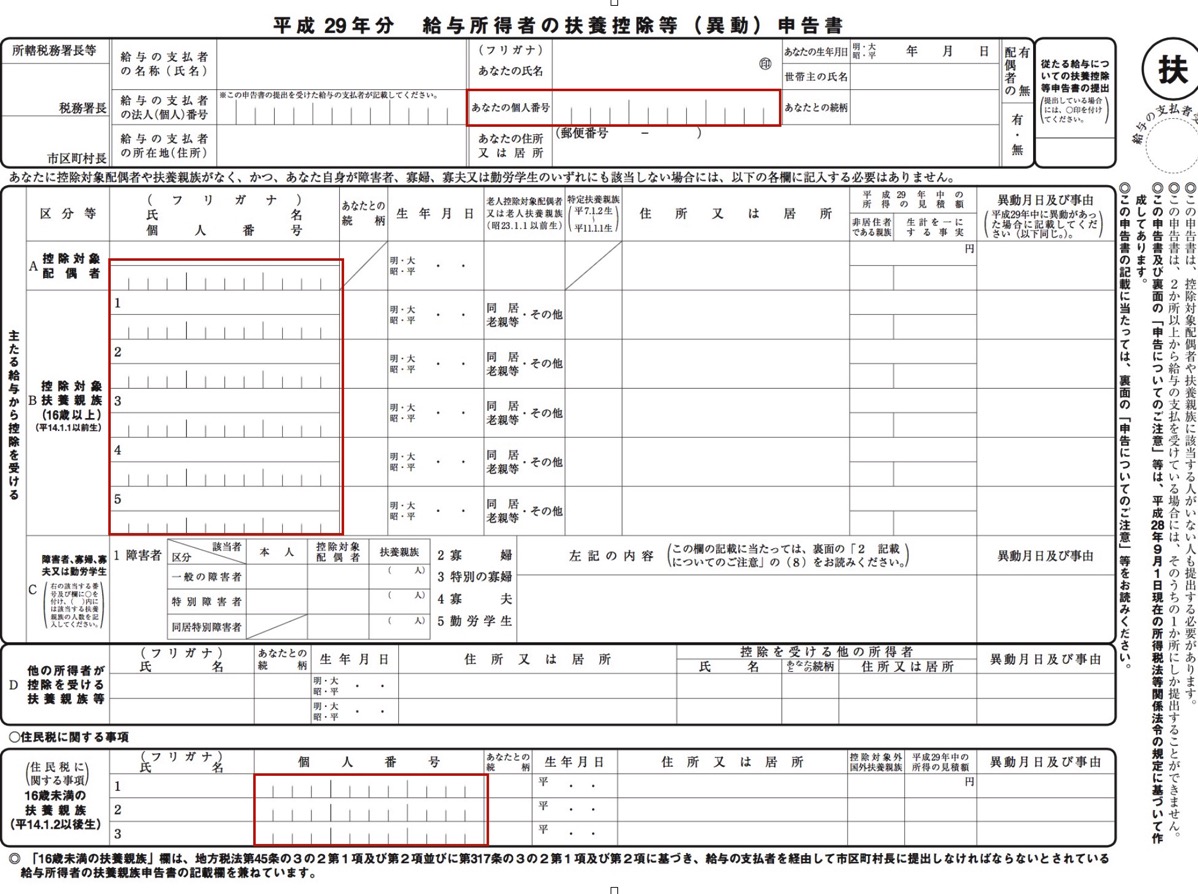

2016年(平成28年)の年末調整では、『平成29年分 給与所得者の扶養控除等(異動)申告書』を使う

年末調整では、2枚の書類を使います。

年末調整の書類の意味

1つは、扶養控除等申告書といわれる、自分、扶養親族を書く書類。

正式名称は、『給与所得者の扶養控除等(異動)申告書』です。

「名前と住所とかだけ書いて」と渡される(渡す)こともあります。

扶養している家族がいなければ、自分の情報だけ書けばいいからです。

法律では、この書類は意味があります。

年の最初の給料を払うまでに、この書類を会社に提出していれば、給料から天引きする源泉所得税が安くなるのです。

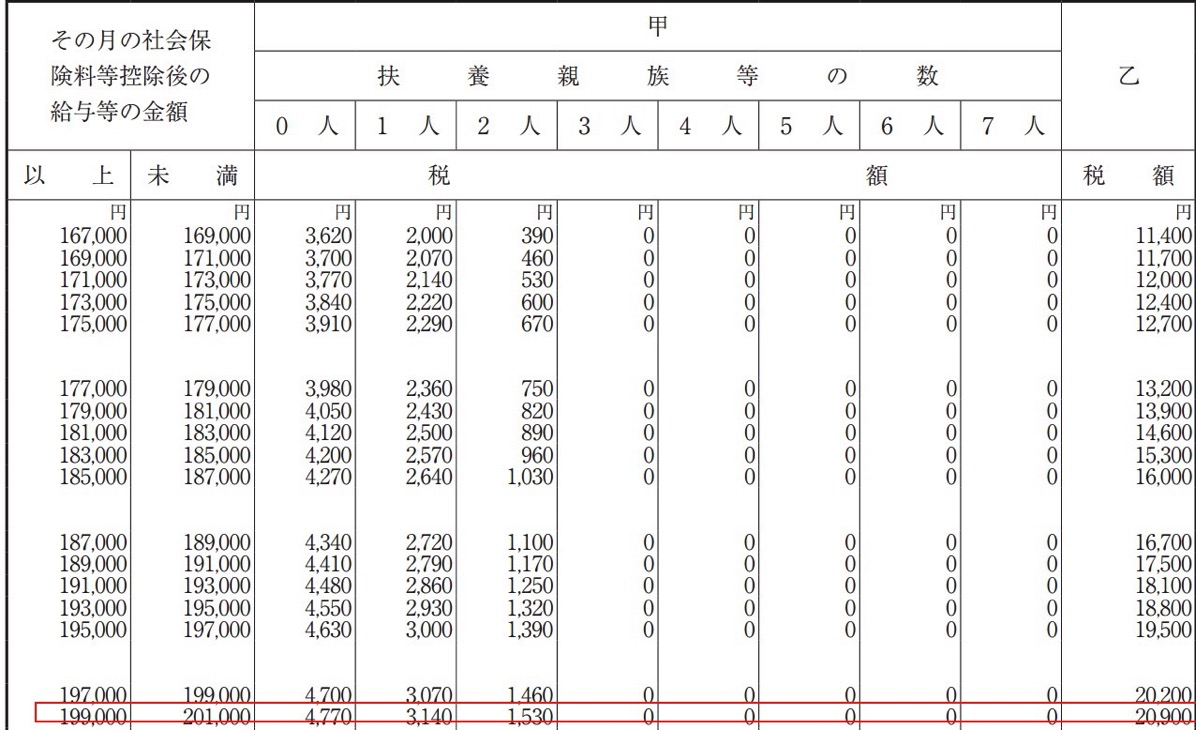

たとえば、社会保険料(健康保険、年金など)を引いて20万円の給料で、扶養親族が0の場合、

・この書類を提出している→源泉所得税は、4,770円

・この書類を提出していない→源泉所得税は、20,900円

となります。

結構な違いです。

給料を払う側も受け取る側も、4,770円のほうが好ましく、正しい処理であるため、この書類は欠かせません。

(書類なしで、上記の例だと4,770円にしている場合もあるかもしれませんが)

社長自身も必要ですし、人を雇っていない場合のひとり社長でも、この書類は必要です。

(ただし、この書類を出せる会社は1カ所。主なところに1カ所だけ出します。)

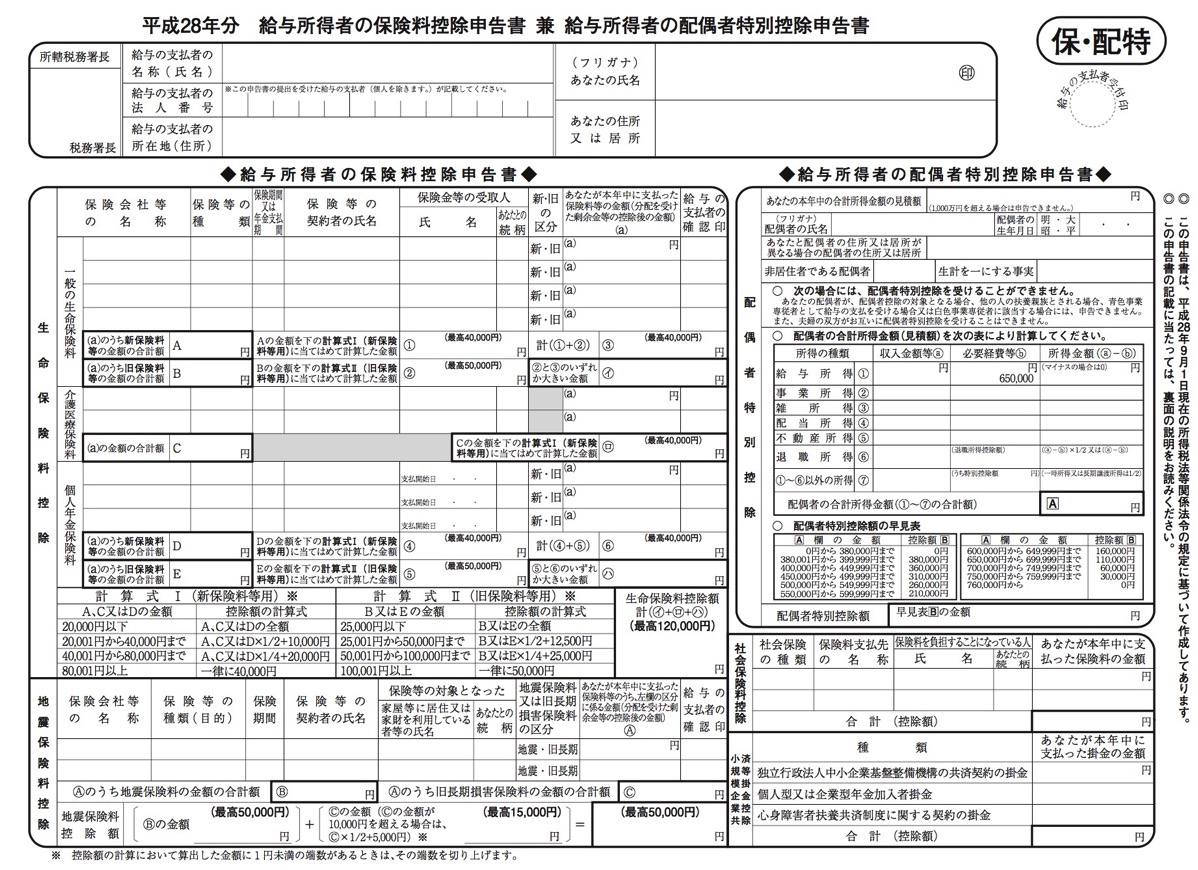

もう1つの書類は、保険料控除申告書といわれるもの。

正式名称は、『給与所得者の保険料控除及び配偶者特別控除の申告書』。

こちらは、生命保険や配偶者などについての書類です。

書類を年末に提出する理由

法律どおりにいくと、「年の最初の給料を払うまでに」提出することになっています。

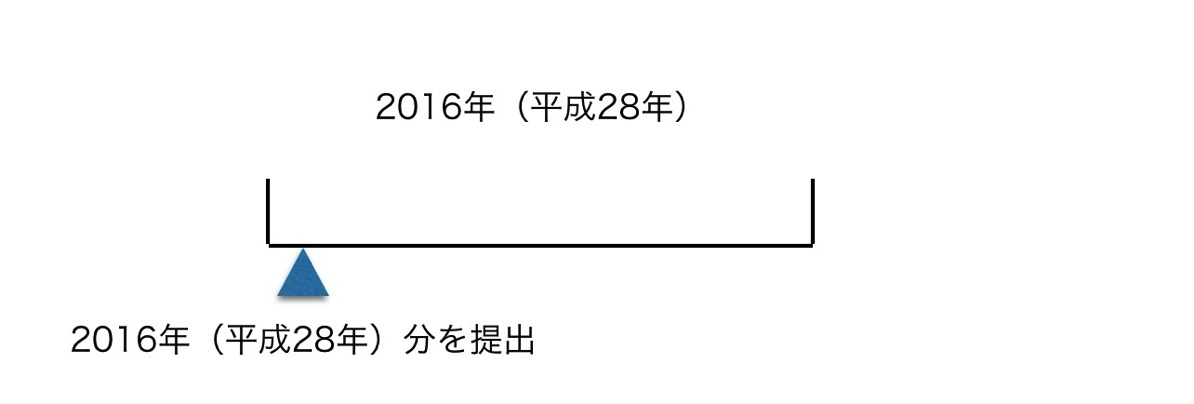

2016年(平成28年)だと、このタイミングで出すはずです。

その年に、扶養親族が増えたり減ったりした場合は、書類を再度提出しなければいけません。

扶養親族の数・内容により税金が変わり、その扶養親族の数・内容は、年末時点で判断するからです。

ただ、そうはいっても、手間がかかるでしょうし、その再提出をし損なうことも多いでしょう。

それなら、年末ぎりぎりに最新の扶養の状況を出してもらえば、作成・提出は1回ですむはずです。

ただ、これだと、「年の最初の給料を払うまでに」という法律を守れません。

前述のとおり、源泉所得税が高くなります。

そこで、誰が考えたか知りませんが、実際には、年末に、翌年分の書類を作成・提出してもらうようになりました。

こうすれば、

・年末の最新の状況を反映できる(厳密には、提出時から12/31までに扶養親族の変化は反映する必要あり)

・「年の最初の給料を払うまでに」という法律を守れる(2017年1月25日に給料を払うとして、そのときまでに書類をもらえる。2017年ではなく2016年にもらっても問題ない)

という要件を満たせます。

平成28年の年末調整では、平成29年分の書類を作成、提出してもらうことがほとんどです。

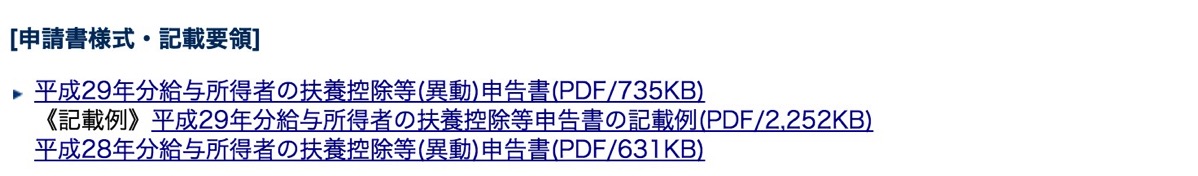

国税庁のホームページでも、平成28年、平成29年の書類のPDFが置いてあります。

この方法には注意しなければいけない点があるのです。

平成27年の年末調整時から在籍している人は、平成28年分の書類がありますが、新規に入社した人の場合、平成28年分の書類はありません。

平成28年の年末調整時は、平成29年の書類を作成、提出するからです。

別途、平成28年分の書類を作らなければいけません。

ややこしいのが、入社して年末までに退社した人。

平成28年1月から平成28年10月に在籍している人も、書類は必要です。

入社のタイミングで必ず作るようにしておけば問題ありません。

この年末調整の書類は、税務署に毎回提出するものではなく、会社に保管しておけばいいものなので、税務調査の時はみられることが多いので、在籍している年分の書類がきちんとあるかどうか確認しておきましょう。

保険料の書類は、当年分(平成28年の年末調整なら平成28年分)ということになります。

2016年(平成28年)の年末調整では、原則、マイナンバーが必要

年末調整、ややこしいですし、年末にやらなければならず、負担は大きいものです。

これに時間をかけていてもしかたないので、効率化は欠かせません。

ただ、今回はマイナンバーがからんできます。

税金関係でマイナンバーは、平成28年1月から導入されるものです。

マイナンバーは、平成28年の年末調整でも当然必要となります。

事前にマイナンバーを集めているなら、年末調整の書類には書かなくていいのでは?と思うかもしれません。

めんどくさいことに、マイナンバーを集めているかどうかでなく、年末調整の書類に書くことが求められているのです。

用紙にも、マイナンバー(個人番号)を書く欄があります。

12桁のマイナンバーを手書きするのは、まあ、めんどくさいです。

扶養家族がいれば、その分も書く必要があります・・・。

また、マイナンバーは、厳重に管理しなければいけません。

(マイナンバーがもれたからといって、即座に何か問題が起こるわけでもないとしても)

年末調整の書類にマイナンバーが入っていたら、その厳重管理書類ということになります。

(まあ、マイナンバーが入っていなくても、厳重管理書類ですが・・)

できるならば、書類へマイナンバーを入れないほうが好ましいのです。

年末調整書類(扶養控除申告書等)のマイナンバー省略

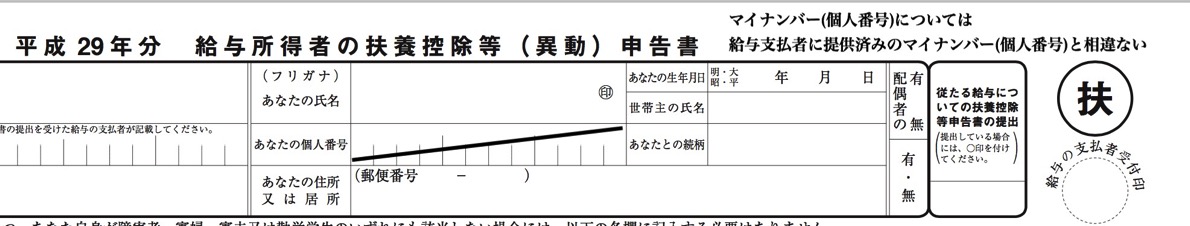

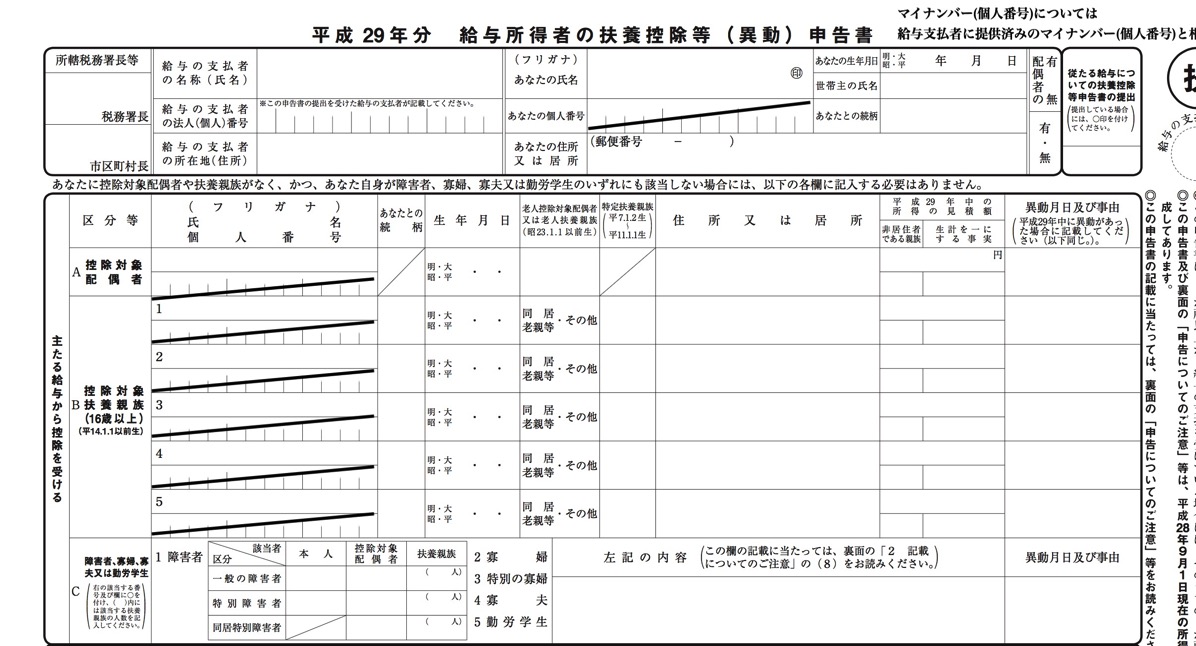

「提供済みのマイナンバー(個人番号)と相違ない」を記載

2016年(平成28年)の年末調整は、原則として、マイナンバーを入れておかなければいけません。

「原則として」というからには、例外があります。

現実的には、マイナンバーをすでに回収し、確認しているケースもあるはずです。

会社でマイナンバーを把握しているのに、そのマイナンバーをわざわざ書いてもらい確認するのは手間です。

(自分だけではなく、扶養親族のマイナンバーも含めると膨大な手間です)

国税庁サイトのQ&Aによると、次の要件を満たしていれば、書類にマイナンバーを書かなくてもよくなります。

・マイナンバーをすでに回収している

・書類(扶養控除等申告書)の余白に、「マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨を記載

・マイナンバーを確認した旨を書類へ表示

・会社のマイナンバーと年末調整の書類が紐付けられている(社員のマイナンバーがすぐ

わかるようにしておけば大丈夫です)

それぞれの書類へ、

「マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない」

と手書きするのは大変なので、書類のPDFへ、あらかじめ入れておけば問題ありません。

文言は、このとおりでなくてもかまいません。

「相違ない」だと短すぎるので、「提供済のマイナンバーと相違ない」くらいで十分でしょう。

マイナンバー(個人番号)は、誤って記入しないよう、斜線を入れておくと安心です。

手書き、はんこなどは、極力なくしましょう。

書類も紙で準備する必要なく、国税庁HPからダウンロードできます。

私が加工したPDFは、こちらです。

EX-ITサンプル H29扶養控除等申告書

別途、こういった書類を作って、署名(又は記名押印)してもらってもいいでしょう。

————————————-

マイナンバー(個人番号)については給与支払者に提供済みのマイナンバー(個人番号)と相違ない

井ノ上陽一 印

ーーーーーーーーーーーーーーーーーーーーーー

「マイナンバーを確認した旨を書類へ表示」をどうするか悩みどころですが、確認したことがわかればそれで問題ないです。

チェックを入れるなり、チェックボックスを入れるなり。

「会社のマイナンバーと年末調整の書類が紐付けられている」というのは、マイナンバー、氏名等の一覧表を作っておけば大丈夫です。

Q&Aによると、この一覧表は、原則として紙で保存しておく必要があるとなっています。

マイナンバーの一覧表が紙で存在すること自体、物騒ですけどね。。。

(大きい声ではいえませんが、データはプリントアウトすれば紙になります。ということは・・)

こういった手続きができていないからといって、罰金があったり税金が増えたりすることはありませんので、神経質に考えないようにしましょう。

法律の後付けのQ&Aに振り回されるのも変な話です。

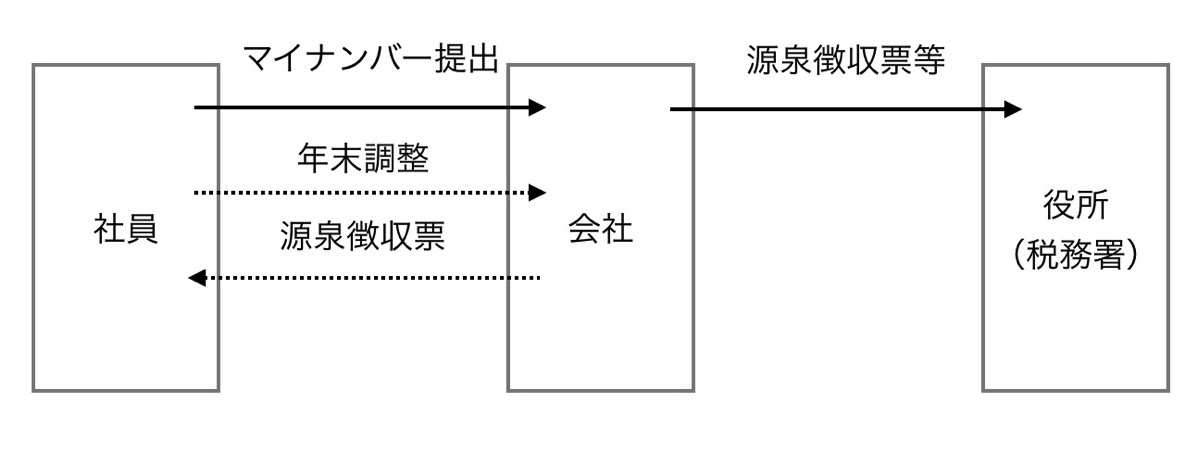

税務署提出の源泉徴収票にはマイナンバー必要

上記の方法により、マイナンバーを省略したとしても、税務署提出用の源泉徴収票にはマイナンバーは必要です。

※年収500万円超の社員、年収150万円超の役員等一定の要件を満たす場合は税務署へ提出します。

マイナンバーは、役所へ提出するときに必要になります。

会社を介するなら、最初に一度だけ回収しておき、毎年の年末調整では回収しないほうが、無駄なリスク・手間を減らせるはずです。

社員へ配布する源泉徴収票には、マイナンバーは載せてはいけません。

実線がマイナンバーが必要なもの、点線は不要なものです。

2017年(平成29年)分以降の年末調整では、マイナンバー不要

なお、2017年(平成29年)分の年末調整(平成30年分の書類)からは、マイナンバーは条件付で必要なくなります。

その条件とは、マイナンバー、氏名をまとめた一覧表(原則紙。データ保存には事前申請が必要)があることです。

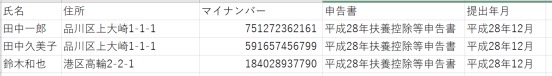

その一覧表(Q&Aでは帳簿)は、次のようなものとされています。

①扶養控除等申告書に記載されるべき提出者本人、控除対象配偶者、控除対象扶養親族等の氏名、住所及びマイナンバー(個人番号)

②帳簿の作成に当たり提出を受けた申告書の名称

③②の申告書の提出年月

この②は、原則は、マイナンバーが記載された前年(2016年)の年末調整の書類(扶養控除等申告書)になります。

前年(2016年)に、「提供済みのマイナンバーと相違ない」旨を記載した場合にも、②の書類として認められます。

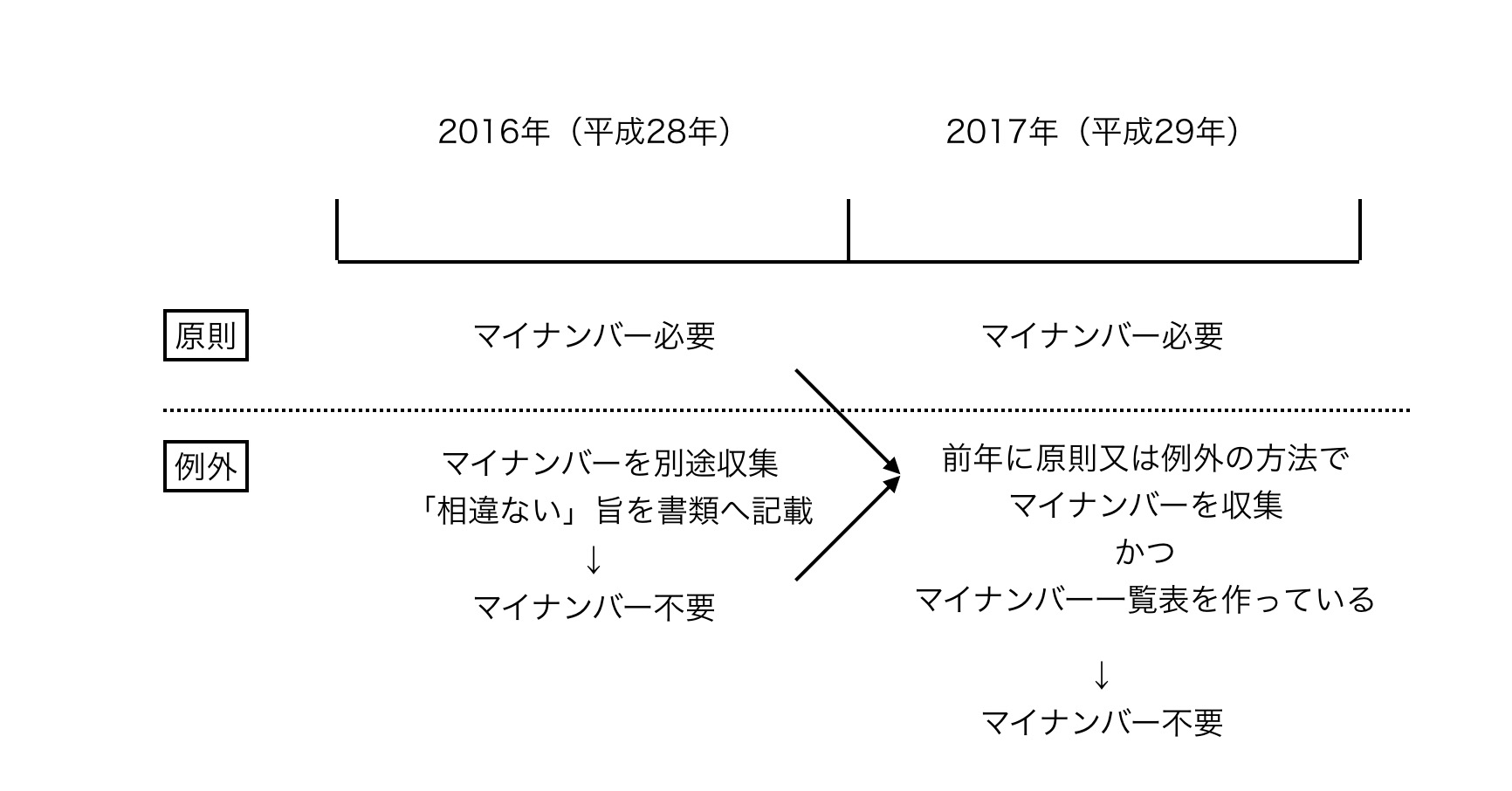

2016年(平成28年)と、2017年(平成29年)の年末調整は、マイナンバーをすでに会社が把握している点は同じですが、次の点で異なります。

・2016年(平成28年)

「提供済のマイナンバーと相違ない」と年末調整の書類(扶養控除等申告書)へ記載すればマイナンバー不要。

・2017年(平成29年)

すでに年末調整の書類でマイナンバーを提出してもらっている場合、または上記の方法(「相違ない」旨を記載)を選んだ場合、かつ、一覧表を作っているなら、マイナンバー不要。

どっちみち、2017年(平成29年)の年末調整では、マイナンバーを記載しなくて良くなります。

ただ、2017年(平成29年)に設立した会社の場合は、最初の扶養控除等申告書にマイナンバーを記載することになるでしょう。

2017年(平成29年)の新入社員も同様に最初の扶養控除等申告書へマイナンバーの記載が必要です。

(マイナンバーを不要にするには、申告書への記載が要件です)

いっそ、年末調整時にはマイナンバーは不要にすればいいのにと思います・・・。

年末調整時に、書類へ手書きしてもらっても、それをシステムに入れるのが大変です。

税務署へ提出する源泉徴収票へ手書きで、12桁のマイナンバーを入れるなんてやっていたら、いくら時間があっても足りません。

私のお客様の場合は、システムでマイナンバーを別途回収しているので、例外の方法(「相違ない」旨を記載)でマイナンバー記載を不要にします。

【関連記事】マイナンバーでばれるもの・ばれないもの。税務署・会社・家族に、副業・貯金・借金はばれる?

リンク

【関連記事】マイナンバーを集める・守る・出す。中小企業がマイナンバーで必要最低限やるべきことガイド

リンク

【関連記事】ひとり社長のマイナンバー(個人番号・法人番号)。スケジュールとやるべきことガイド

リンク

【関連記事】クラウドでマイナンバーを集める方法。マイナンバー管理freee・MFクラウドマイナンバーの比較。

リンク

昨日は、午後にWordPressブログ入門セミナーを開催。

早速、今日から毎日更新をスタートしていただいて、うれしいです。

(セミナー参加資格は、毎日又は平日毎日更新をしたい方です)

次回は、11/18(金)に開催します。

【昨日の1日1新】

※詳細は→「1日1新」

PlayStation move

お台場クリニックで健康診断申込

ライズオブトゥームレイダー

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方