freeeでも法人の税務申告ができます(申告freee)。

この申告freeeの使い方、使い勝手についてまとめてみました。

申告freeeで税務申告するメリット

フリーランスの確定申告をするには、国税庁が無料で提供するサイト(確定申告書等作成コーナー)があります。

一方、法人の確定申告(税務申告)は、これといった無料ソフトはなく、あっても、有料でそれなりに高いものです。

JDLというところが出しているもので、年56,000円+税。

複数社を処理できますが、1社だけで処理するなら、割高でしょう。

全力法人税なら、初年度19,620円+税で、翌年度以降は、10,000円+税。

ネットでの提出(電子申告)にも対応しています。

(ただし、Windowsのみ)

全力法人税がe-Tax、eLTAX対応。法人の申告書をネット提出、ネット納税する方法。

そして、会計ソフトfreeeにも、申告freeeという法人の税務申告ができるオプションがあります。

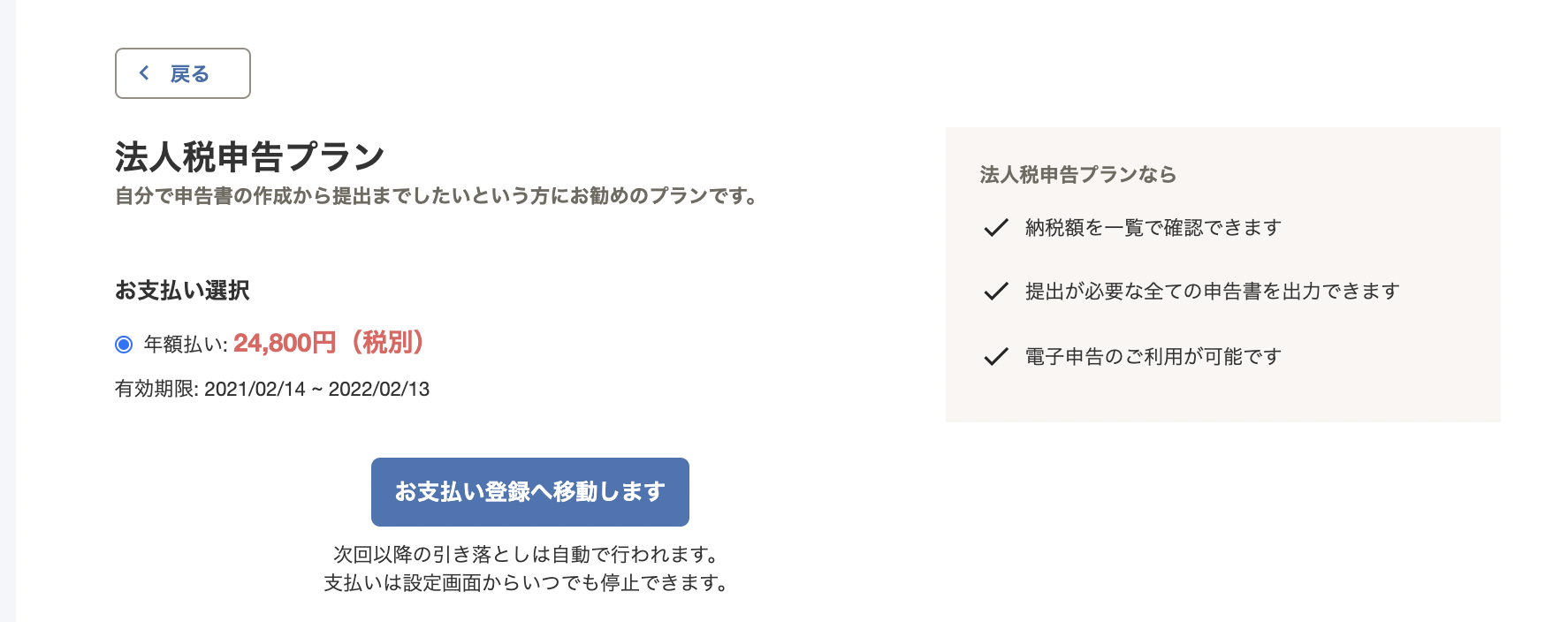

freeeの利用料に加えて、年24,800円+税。

全力法人税と比べると、ちょっと高いのですが、

・freeeと連動して申告書をつくれる(全力法人税もデータを取り出しての連動は可能)

・freeeからネット提出できる(電子申告。全力法人税もデータを取り出しての提出は可能)

・消費税もつくれて、ネット提出できる

といったことが特徴です。

全力法人税と申告freeeを比較してみました。

| 全力法人税 | 申告freee | |

| Mac | 使える(ネット提出は不可) | 使える(ネット提出は不可) |

| 値段 | 初年度19,620円+税 翌年度以降10,000+税 |

年24,800円+税 +freeeの利用料(月1,980円+税〜) |

| 対応会計ソフト | freee、弥生、MFから取込可能 | freee |

| 条件 | 資本金等の額1億円以下等 | 資本金等の額1億円以下等 |

| 電子申告 | データエクスポート形式 | 直接 |

| 決算書の電子申告 | 未対応→郵送 | 対応 |

| 消費税の申告書 | 作成不可 | 作成可能 |

| 修正申告書 | 作成不可 | 作成不可 |

直接提出できるのは大きなメリットです。

年24,800円+税というのも、税理士に依頼せず、ご自身で申告するには現実的でしょう。

これまで申告freeeは、税理士向けに提供されていました。

(20万円ほどで。そのかわり複数の法人=お客様の申告ができます)

それが、ようやくエンドユーザー(一般の方)向けに使えるようになったのです。

以前記事にしたのは、2017年。

法人の税務申告ができるクラウド申告freeeレビュー。今買ってはいけない・今売ってはいけない。

さすがに不具合は少なくなり、使えるものになっています。

freeeを使っている方は、特に使ってみてもいいでしょう。

ただ、全体の使い勝手、わかりやすさは全力法人税のほうが上と感じます。

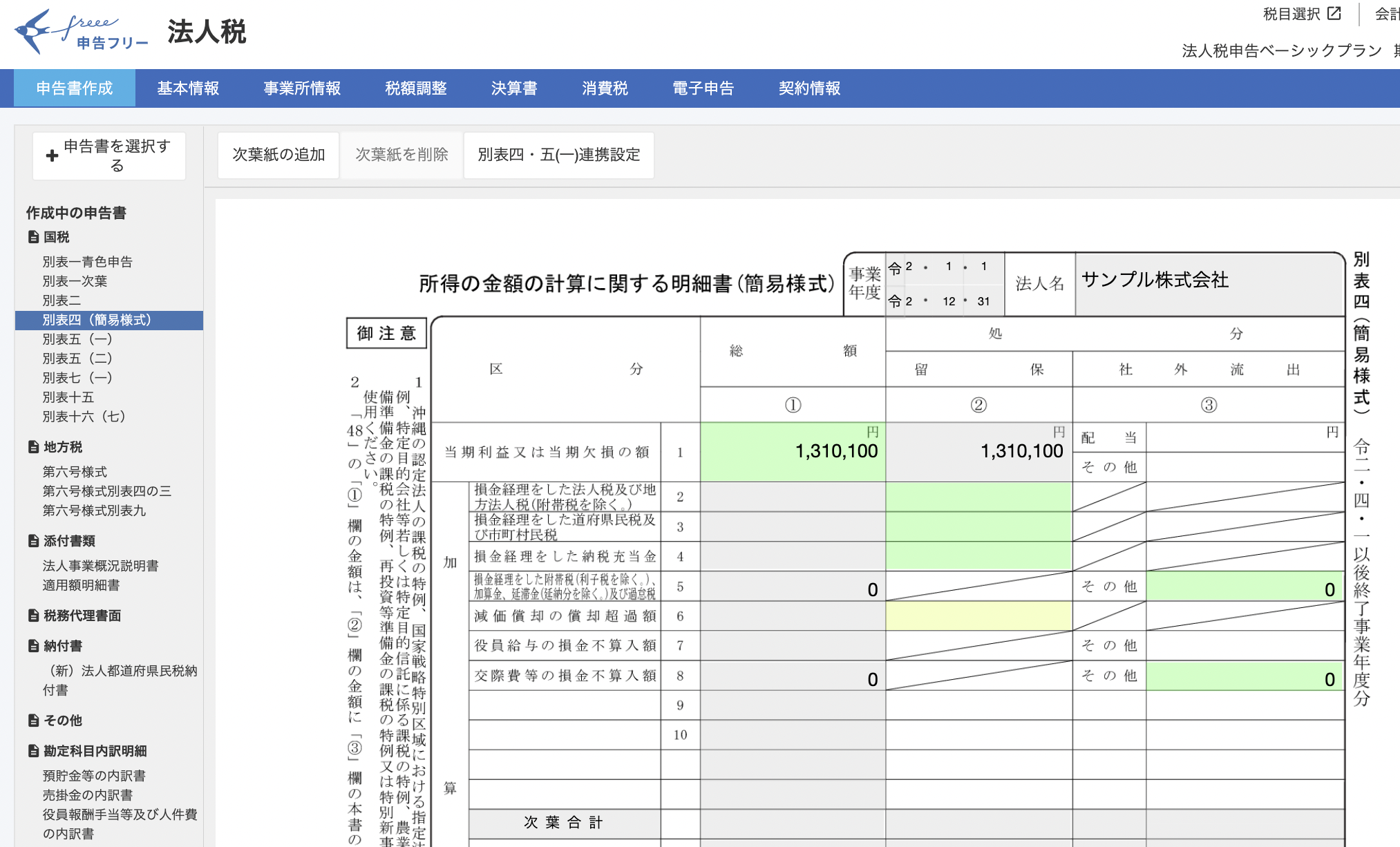

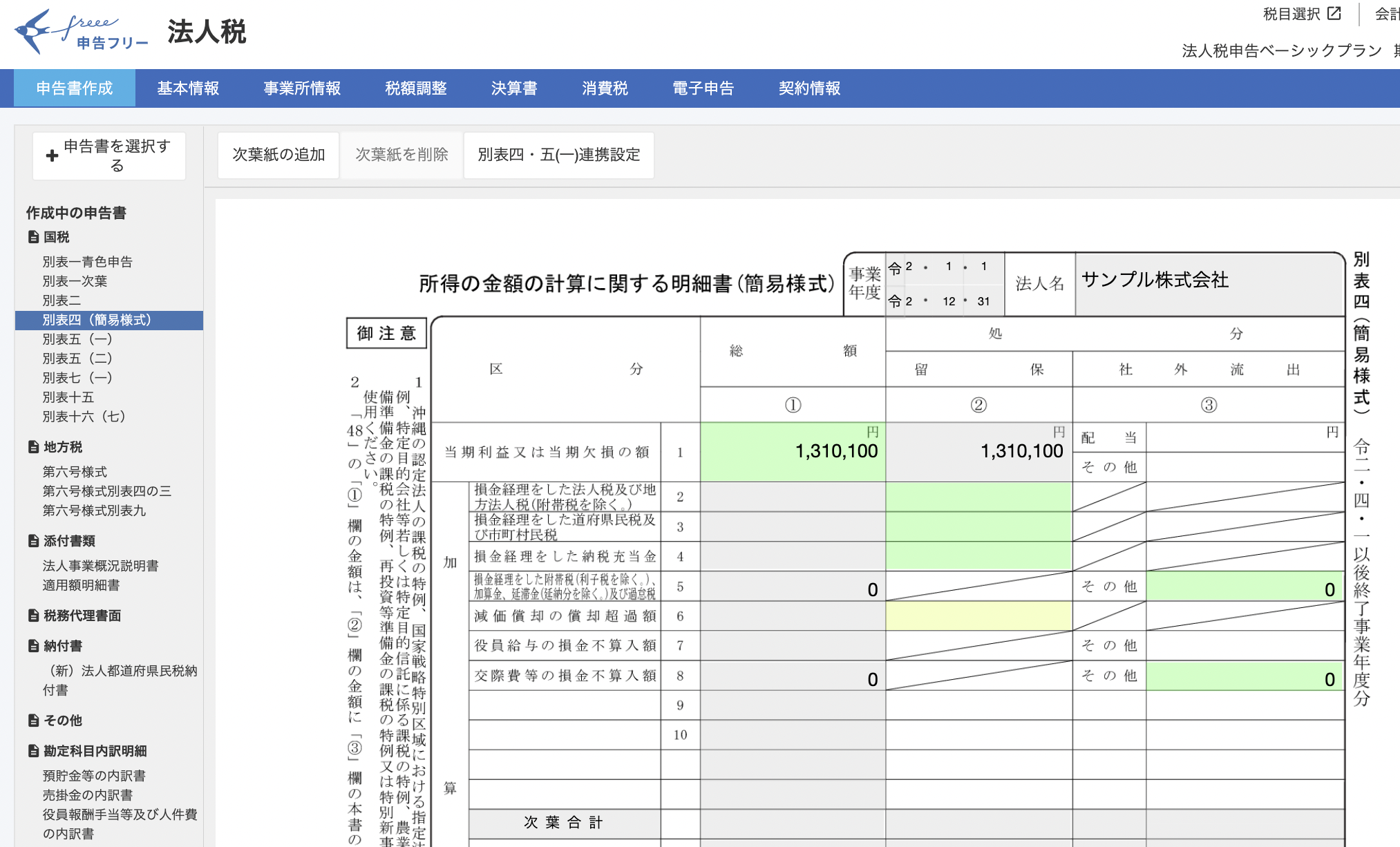

申告freeeは、実際の複雑怪奇な申告書のフォーマットを再現していることもあり、見づらいのです。

字も小さいし(拡大はできますが)。

そのフォーマットと関係あるかどうかわかりませんが、処理も重く、ストレスを感じます。

これは、4年前とあまり変わらないかなと。

全力法人税は、同じページでも、こんな感じ。

簡略化されていて、処理も軽いのです。

この辺は、税理士向けにつくられた申告freeeと、エンドユーザー(一般の方)向けにつくられた全力法人税の方向性の違いからくるものでしょう。

この辺は、税理士向けにつくられた申告freeeと、エンドユーザー(一般の方)向けにつくられた全力法人税の方向性の違いからくるものでしょう。

私は全力法人税のシンプルさのほうが好きですが、税理士の中でも少数派・はぐれなので……書類の見た目なんてどうでもいいと思いますけど。

会計ソフトも同様に、帳簿とか伝票とか紙の時代を意識しているから使いにくいし、見づらいし、用語も専門のものになっています。

freeeも、当初は、エンドユーザー向けだったのでしょうが、税理士向けがメインになってしまいました。

税理士むけ・エンドユーザー向けと別々につくるのは不可能でしょうけど……。

ただ、

・エンドユーザー向けに税務申告ソフトを開放したこと

・申告freeeからの提出(電子申告)のスムーズさ

は評価できます。

ご自身での申告をサポートする個別コンサルティングでは、会計ソフトfreeeのお客様には、申告freee、それ以外なら全力法人税をおすすめしていく予定です。

(値段の関係で全力法人税もありかと)

この申告freeeの使い方をまとめてみました。

申告freeeで税務申告する準備

申告freeeで提出できるといっても、その提出には、公式のシステムを使います。

・国税(法人税、消費税等)は、e-Tax(イータックス)

・地方税(都道府県民税等)は、eLTAX(エルタックス)

です。

それぞれ、手続きを事前にしておく必要があります。

また、

・マイナンバーカード

・カードリーダー

も準備しましょう。

カードリーダーはこれを使っています。

NTTコミュニケーションズ 接触型 USBタイプ ICカード リーダーライター ACR39-NTTCom

次のような準備をしておきましょう。

1 カードリーダーの設定

カードリーダーのドライバーをインストールしておきましょう。

前述したカードリーダーならこちらからダウンロードできます。

ICカードリーダライタ(ACR39-NTTComの主な仕様/ダウンロード) | NTTコミュニケーションズ 法人のお客さま

さらに公的認証サービスというものの設定をしておきましょう。

再起動が必要です。

(必ず。再起動がめんどくさくてよくスルーするのですが、これはダメでした)

Windowsをご利用の方 | 公的個人認証サービス ポータルサイト

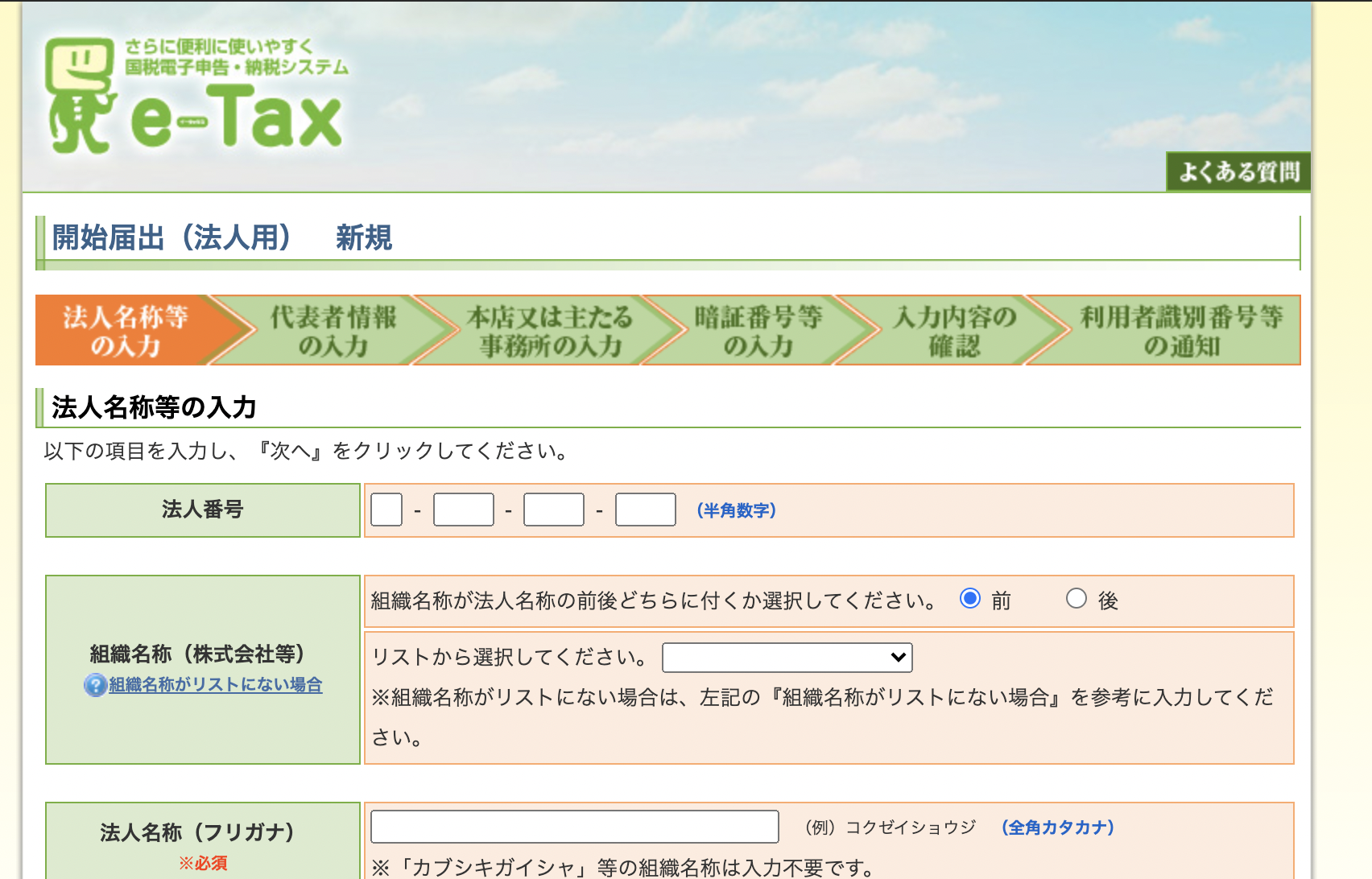

2 国税(e-Tax)の開始届

法人のe-TaxのID(利用者識別番号)とパスワード(暗証番号)を持っていない場合は、それらをとる手続きが必要です。

この手続には、マイナンバーカードはいりません。

こちらのサイトで登録しましょう。

国税電子申告・納税システム-SS000210 法人名称等の入力

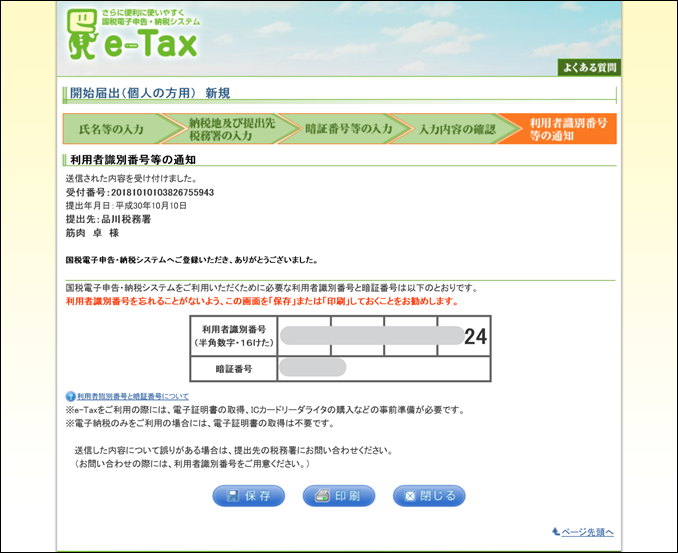

登録すると、このようにID(利用者識別番号)とパスワード(暗証番号)をとることができますので、記録しておきましょう。

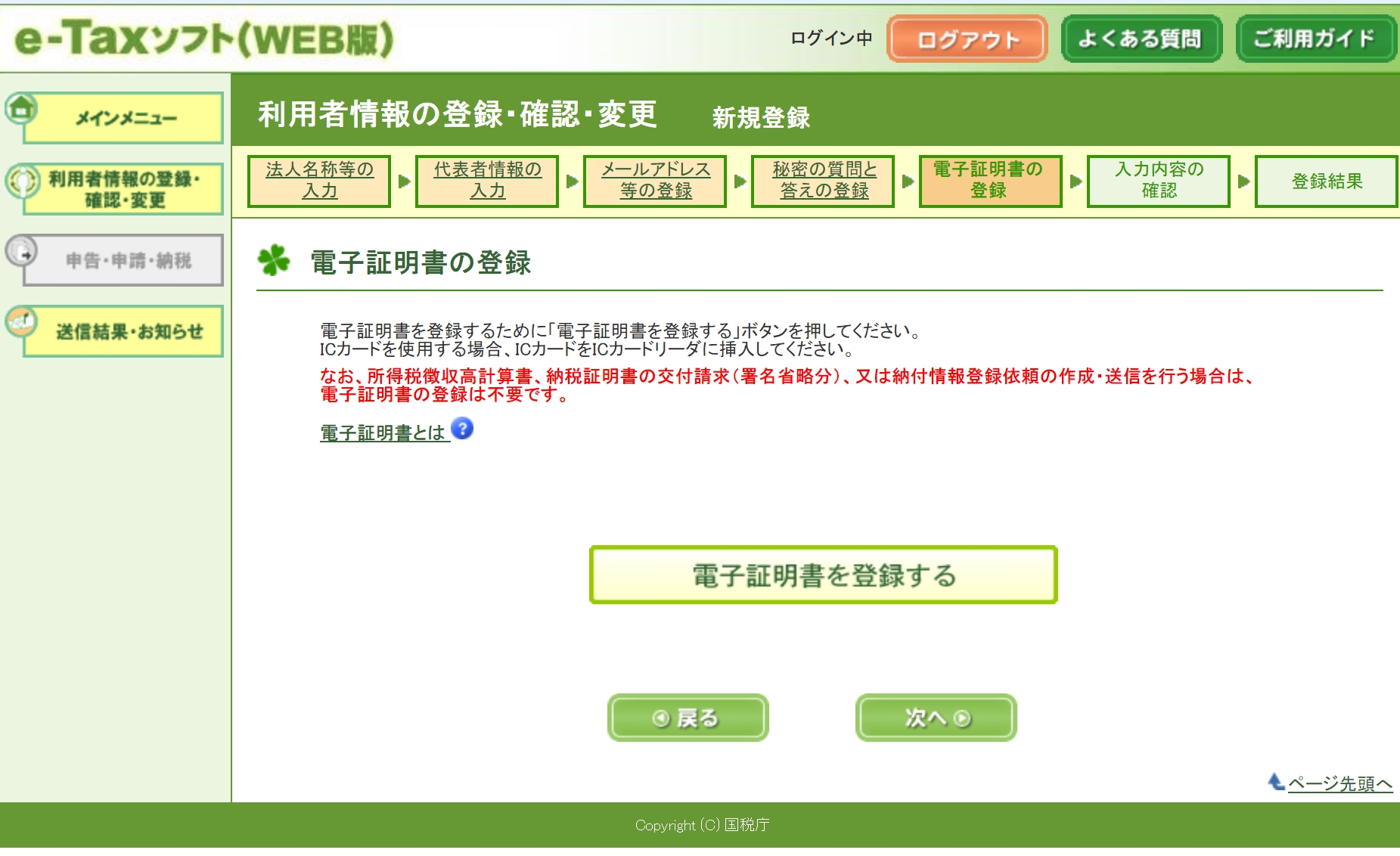

3 e-Taxへマイナンバーカードの登録

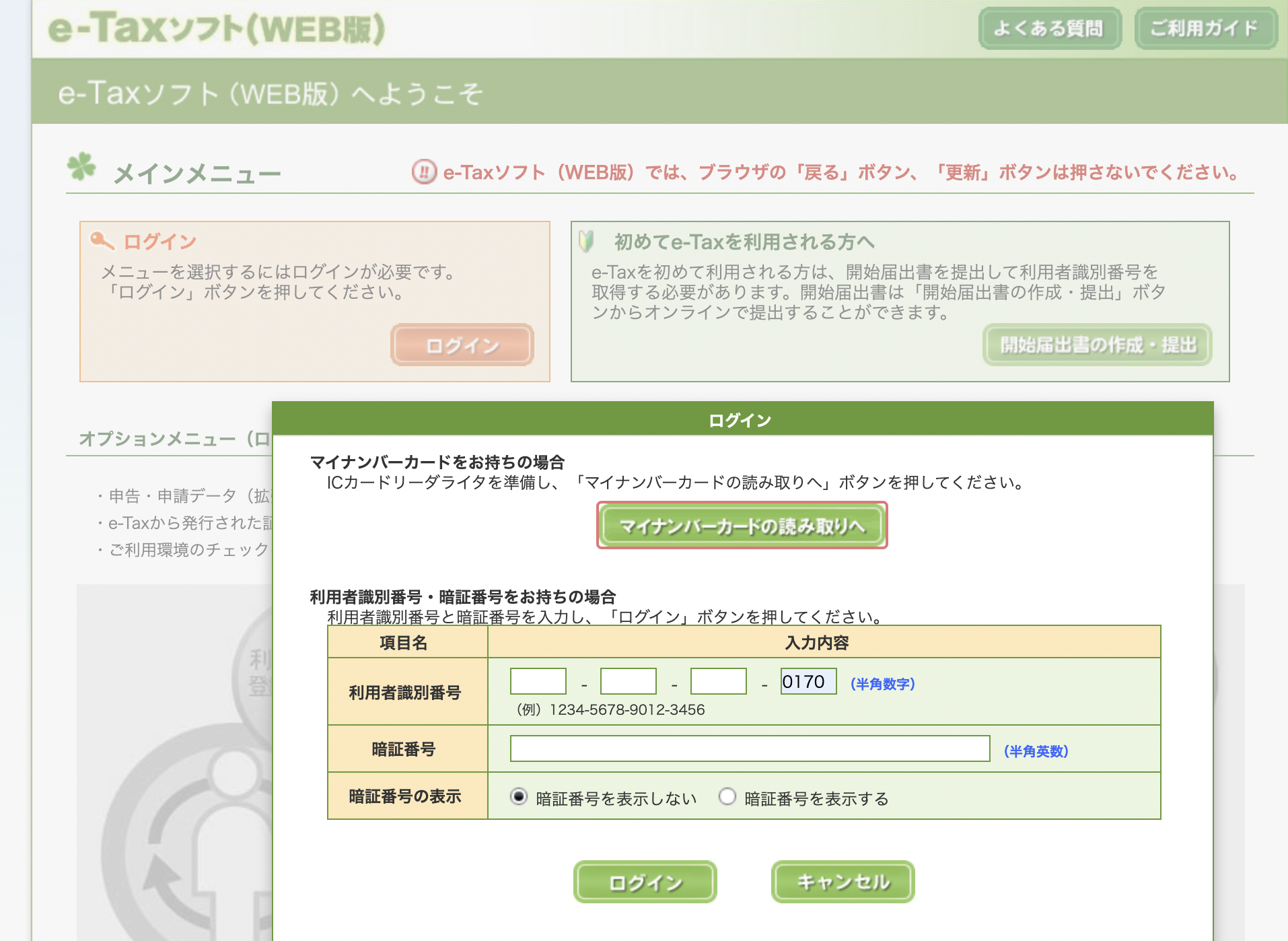

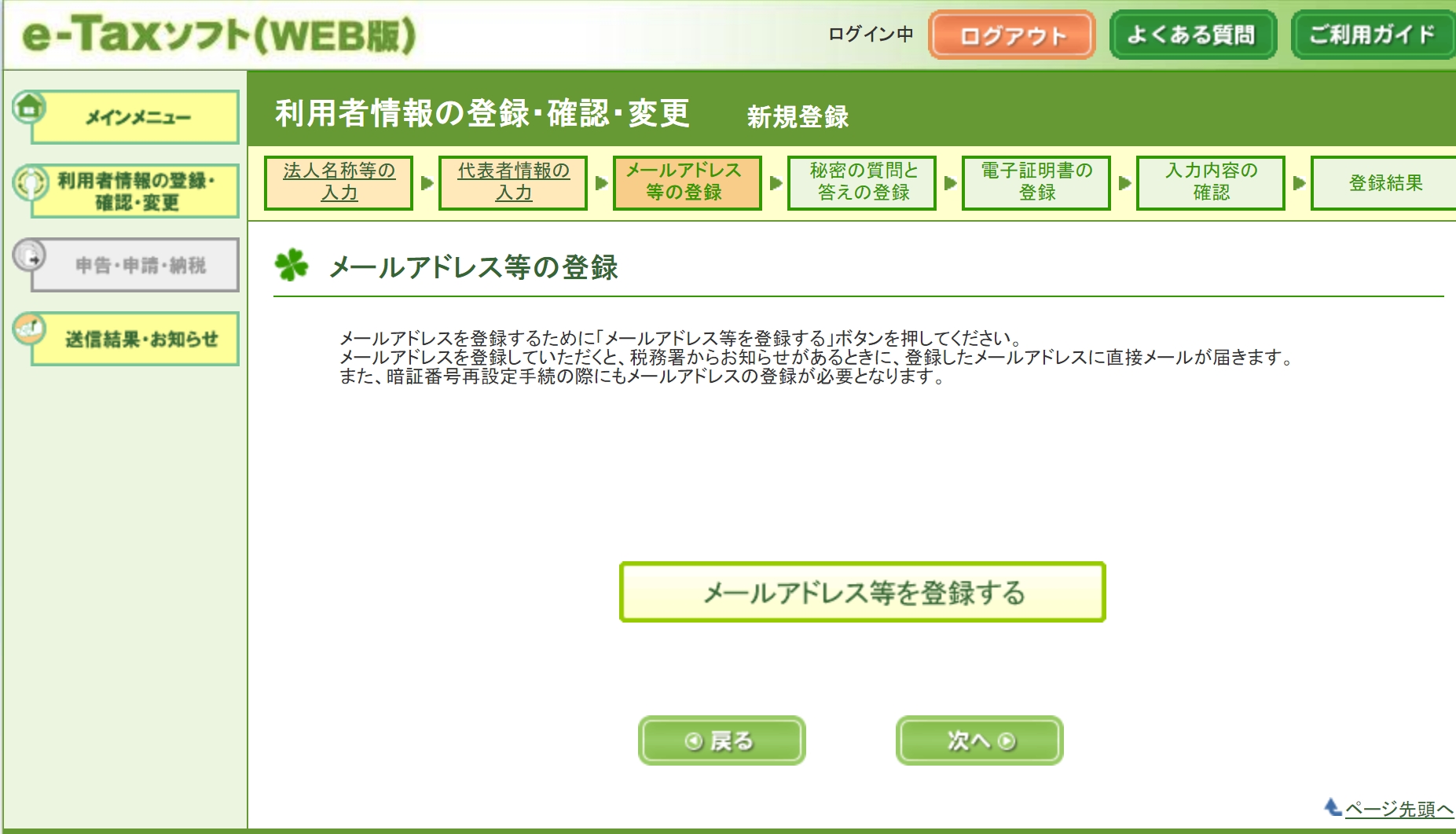

次に、e-Taxソフト(WEB版)というサイトで、e-Taxへマイナンバーカードの登録をしましょう。

さきほどとった、ID(利用者識別番号)とパスワード(暗証番号)でログインできます。

利用環境の設定が終わっていない場合は、事前準備セットアップというものができますので、やっておきましょう。

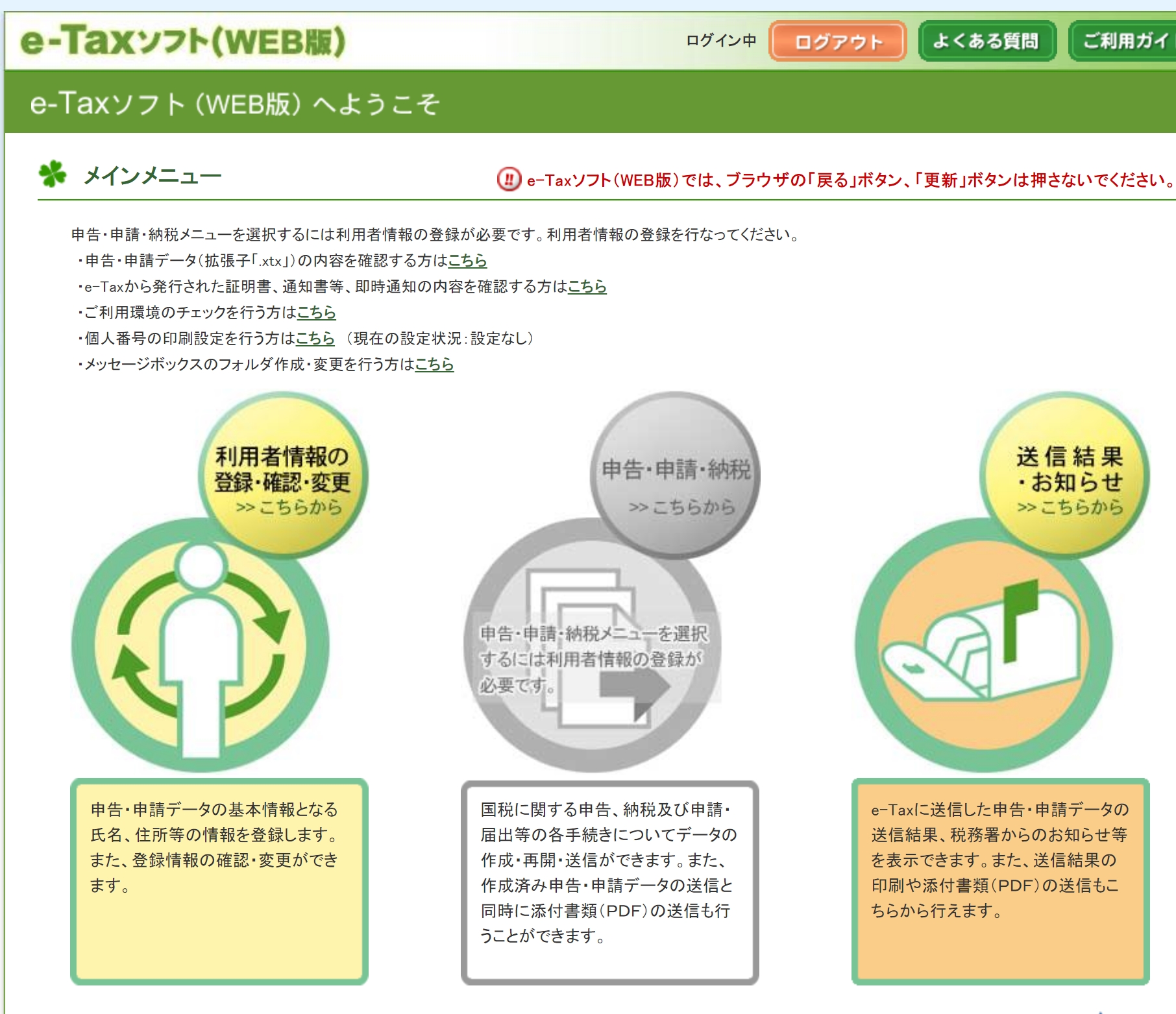

[利用者情報の登録・確認・変更]をクリックし、

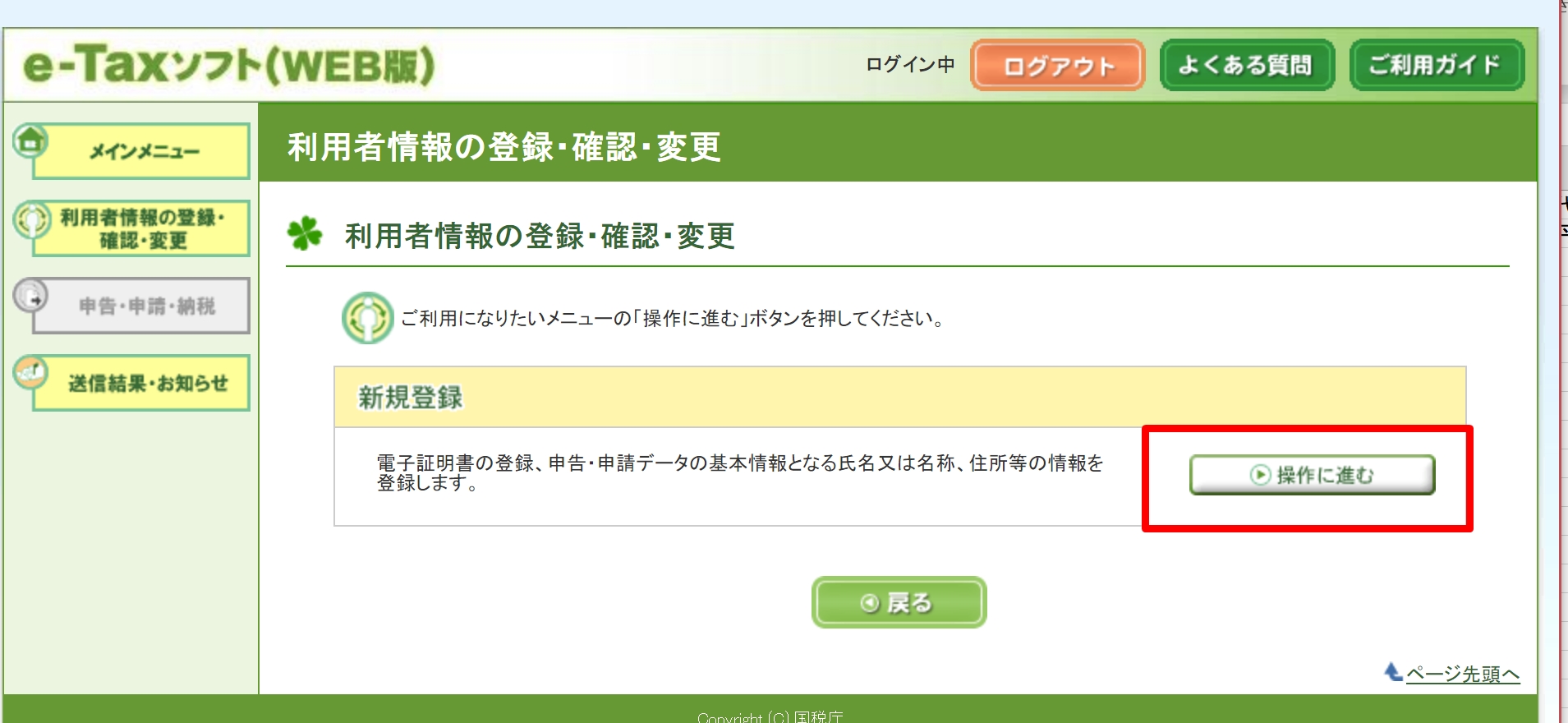

次へすすみ、

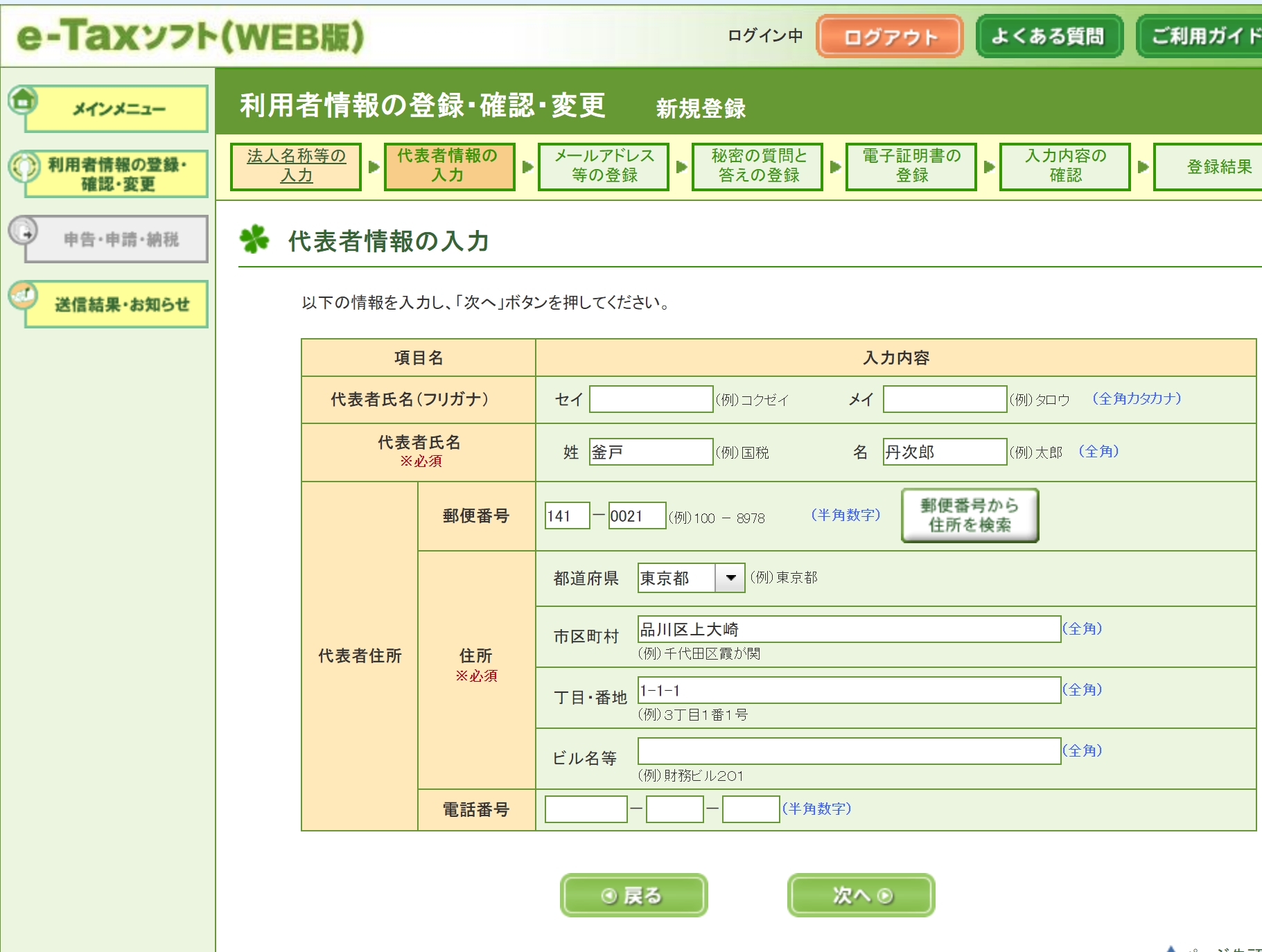

また、ここで情報を入力します。

さっき開始届で入力しているはずなのに……。

必須のところのみさくっと入力しましょう。

代表者情報の入力、

メールアドレスの登録、

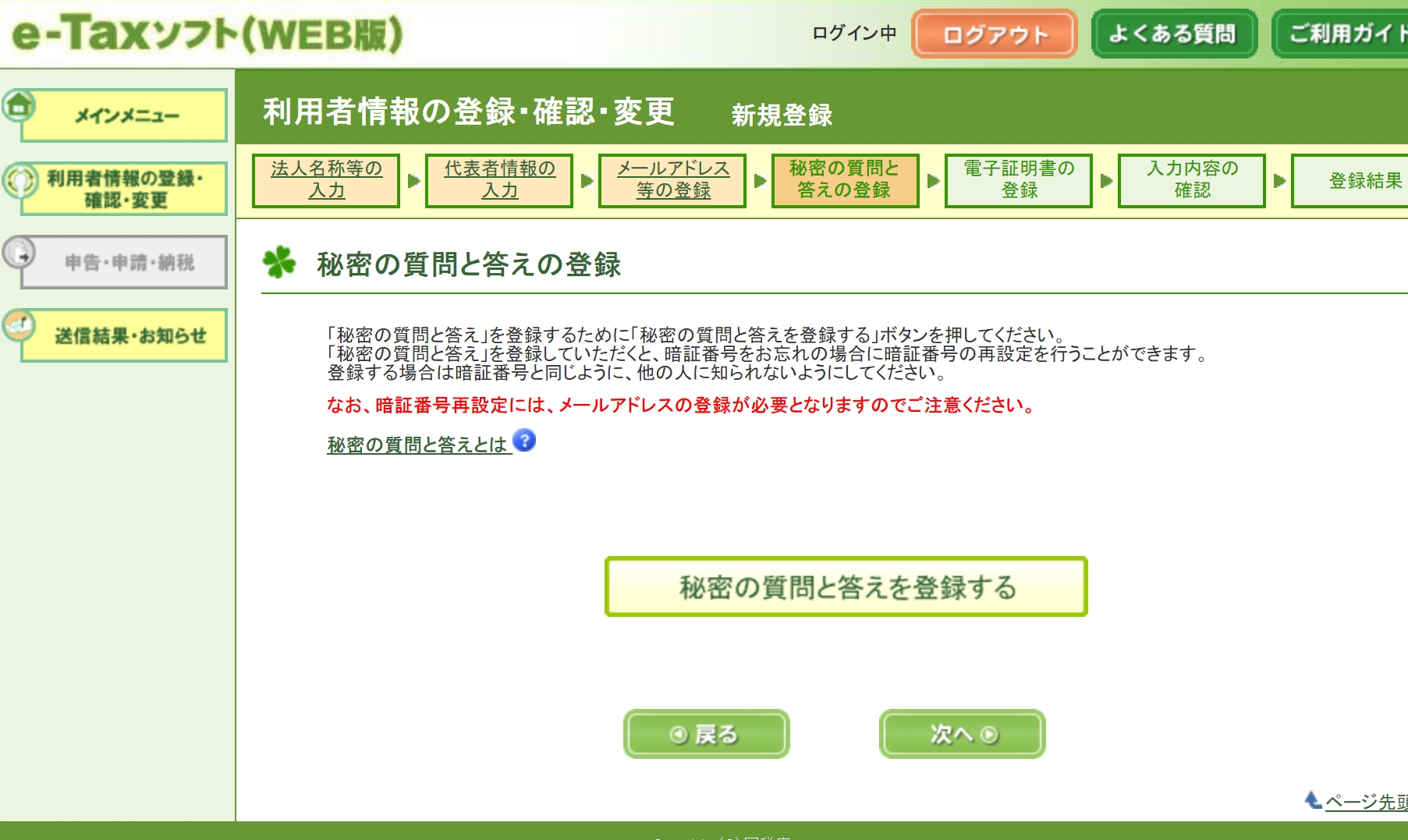

秘密の質問と答え(パスワードを忘れたとき用)の登録、

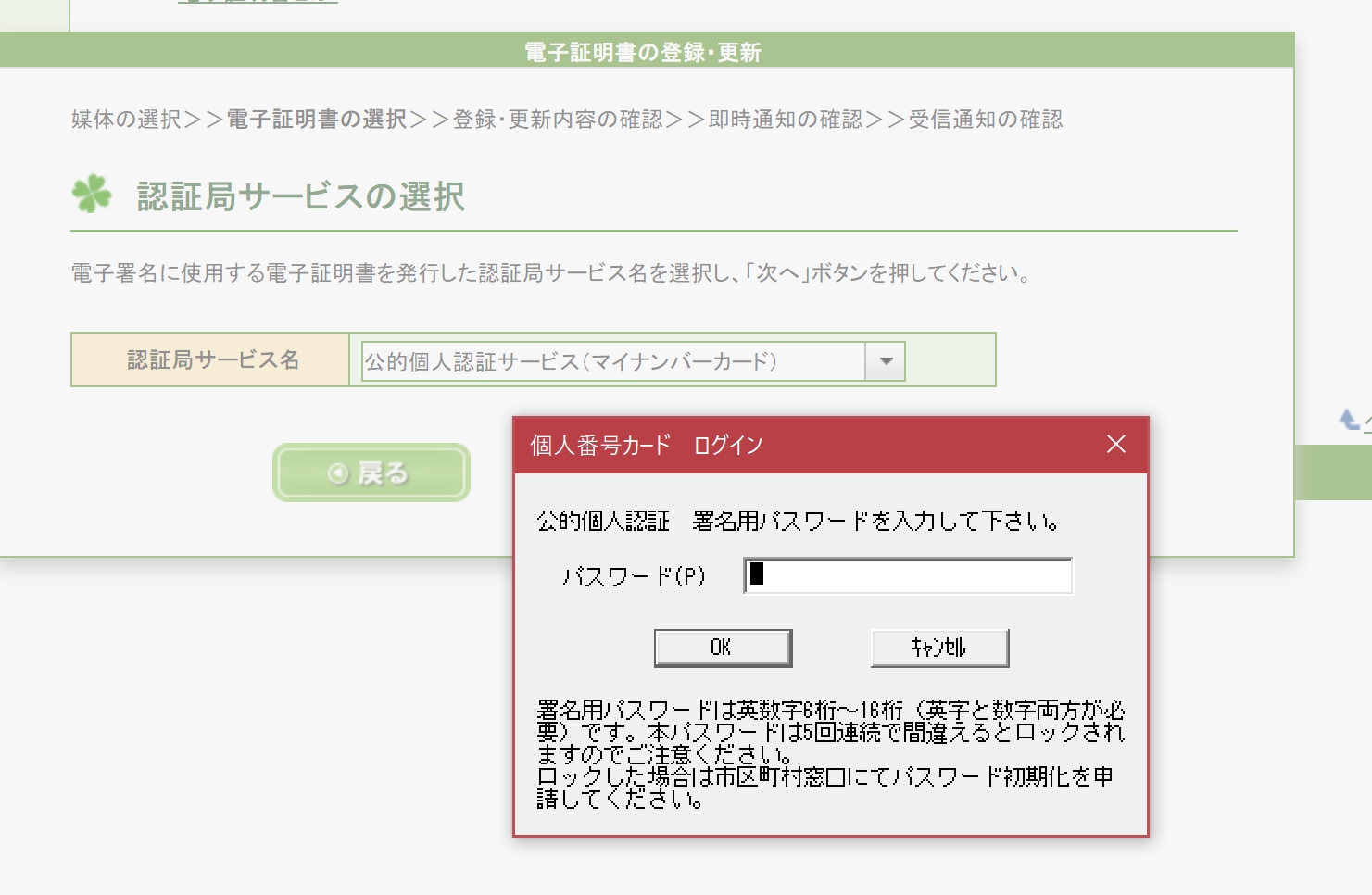

そして、電子証明書(マイナンバーカード)の登録をします。

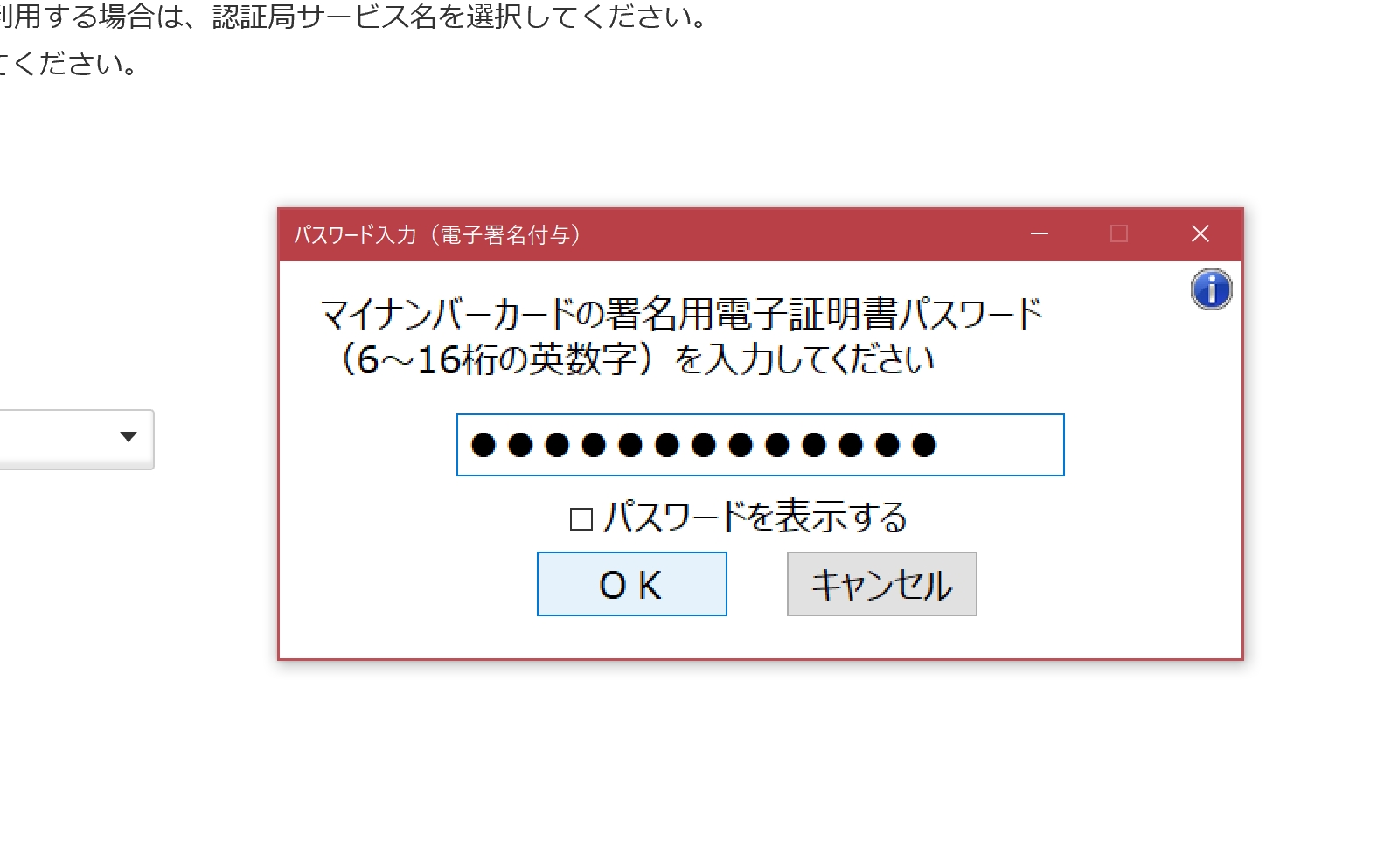

カードリーダーのマイナンバーカードをさして、パスワードを入れましょう。

なお、マイナンバーカードは、金色の端子がついているほうを上にして挿します。

カードの裏側が上です。

マイナンバーカードのパスワードは、4桁のものと、6桁〜16桁のものがあります。

それぞれ画面の指示にしたがって入れていきましょう。

5回連続でロックになり、役所に行かなければいけなくなります。

また、引っ越しをすると電子証明書が無効になっていることも多いです。

役所で、電子証明書について確認してみましょう。

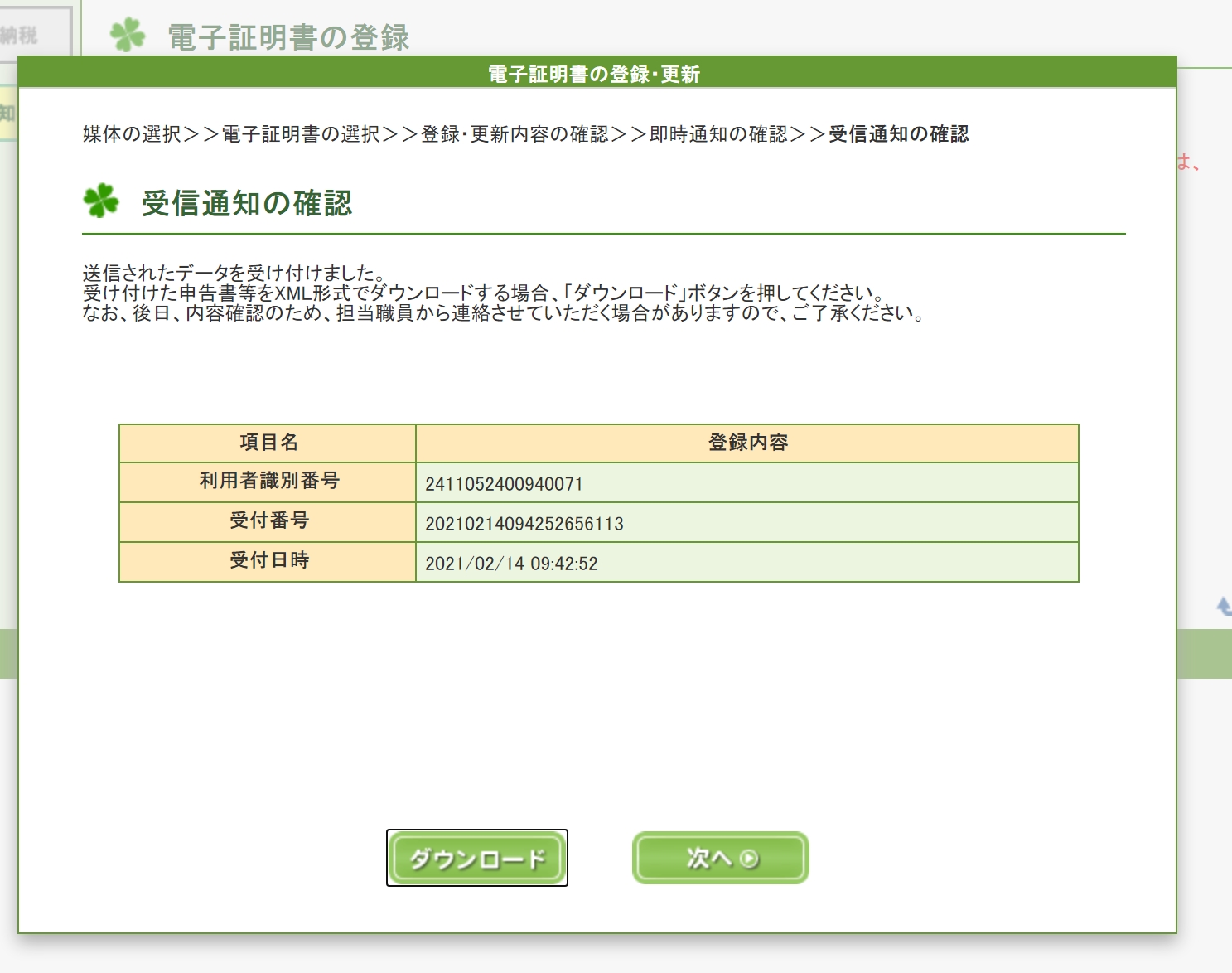

これがでれば、OKで、ダウンロードとかはしなくていいです。

この前に出てくる即時通知もスルーして問題ありません。

4 地方税(eLTAX)の開始届

eLTAXも同様に登録しています。

あらかじめ、利用環境の設定をやっておきましょう。

https://www.eltax.lta.go.jp/eltax/junbi/pckankyou/

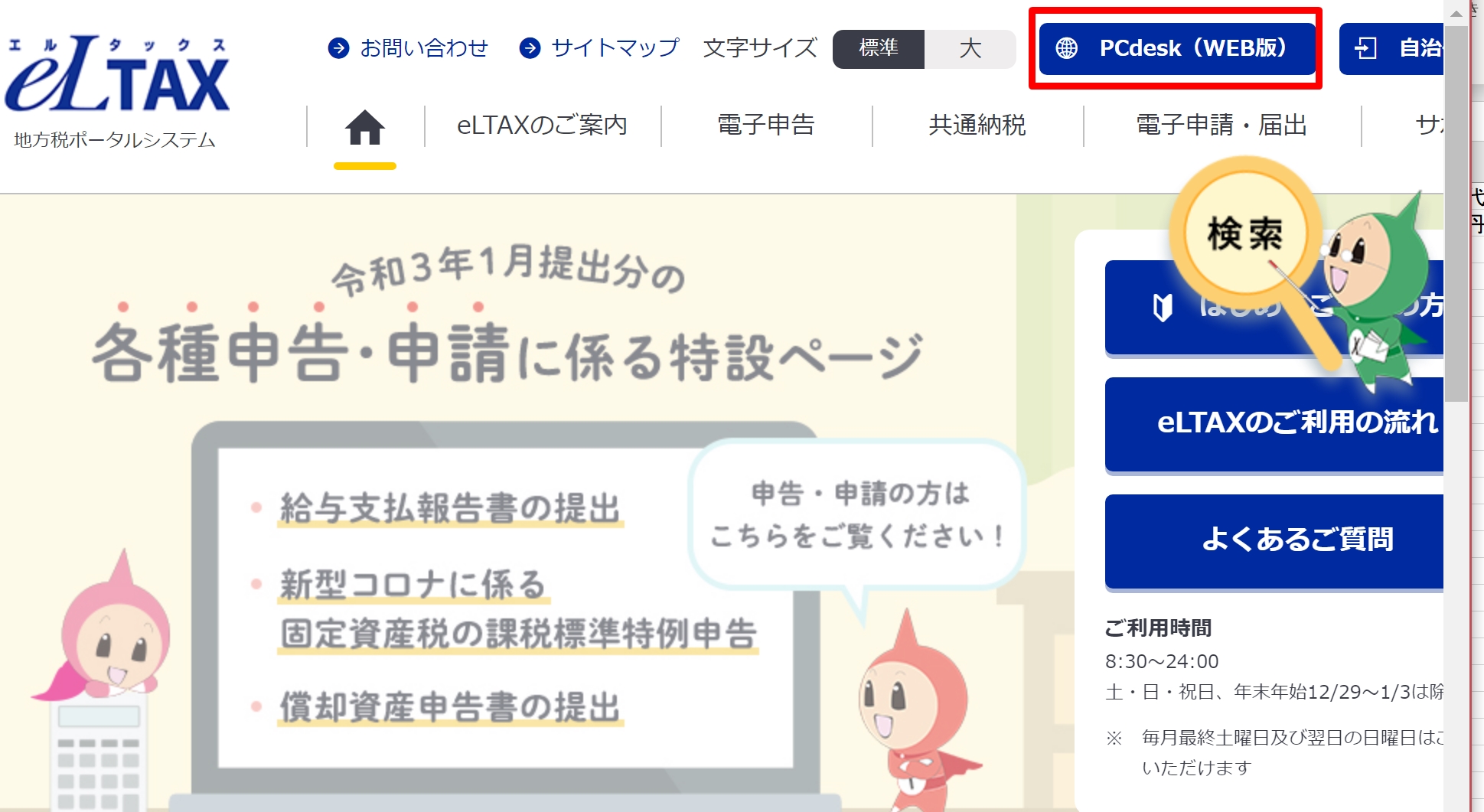

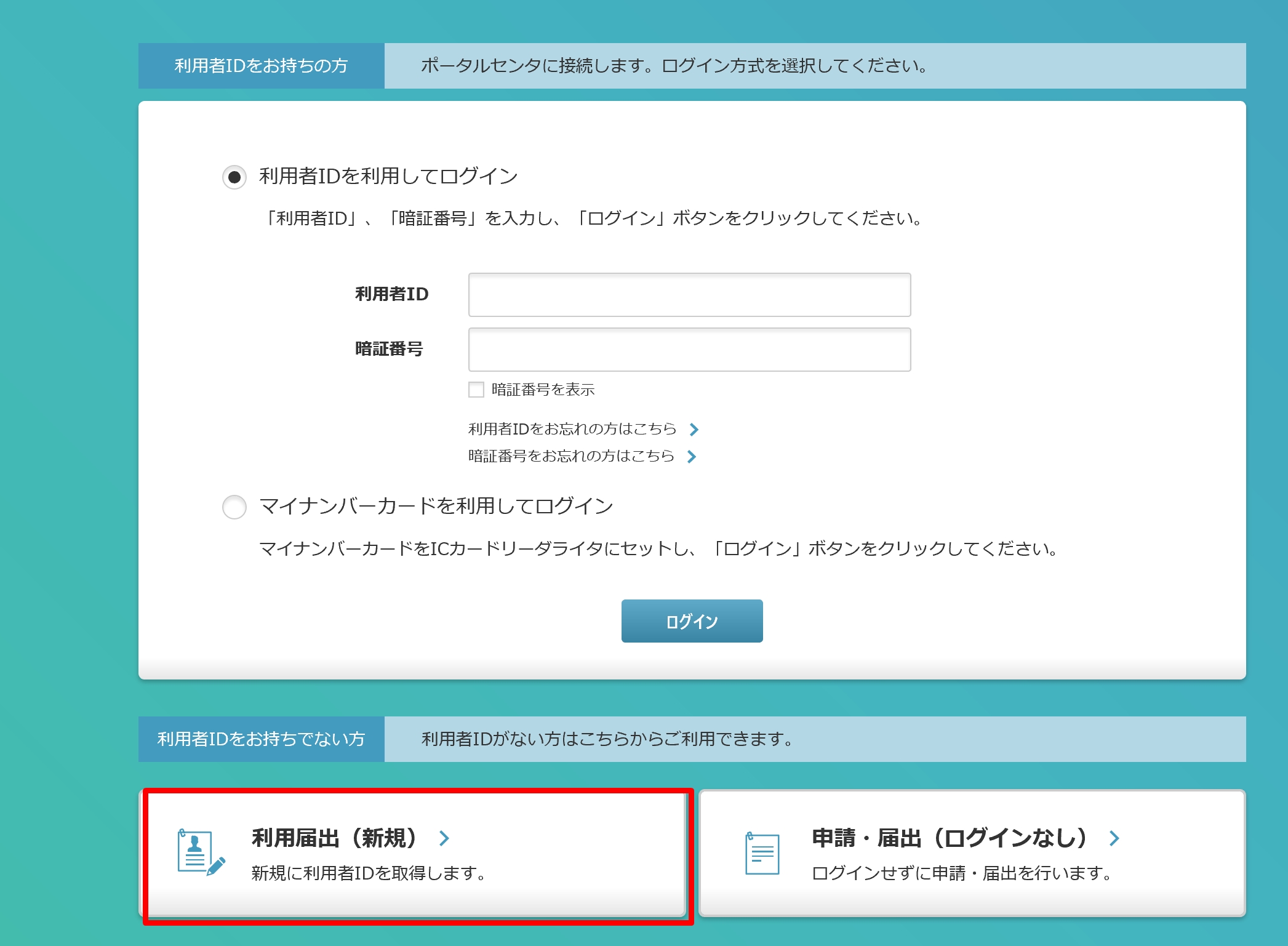

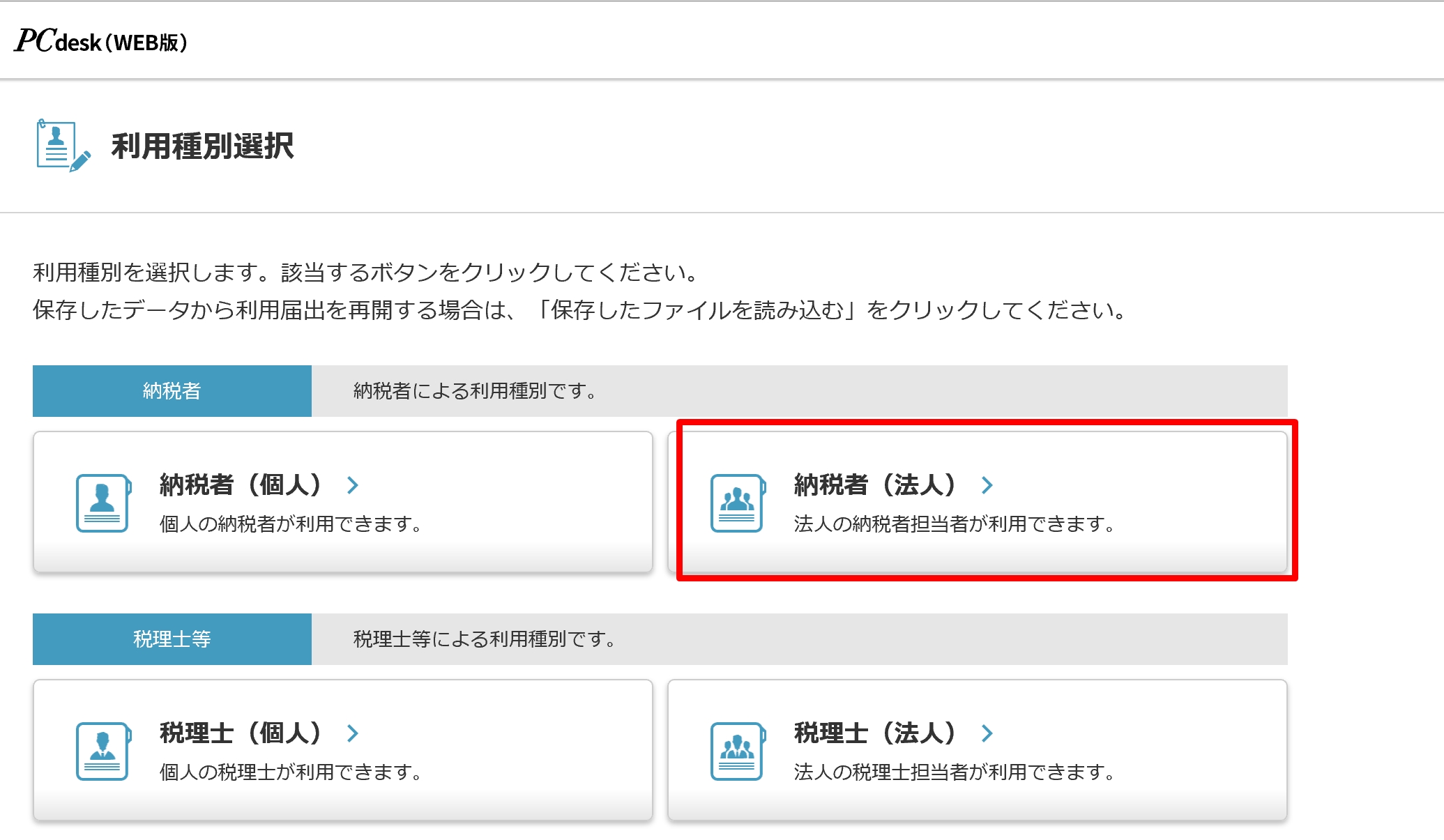

eLTAX のサイトにアクセスし、[PCdesk(WEB版]をクリックし、

[利用届出(新規)]をクリックし、

[納税者(法人)]をクリック、

ここでマイナンバーカードを読み取ります。

法人の情報を入れていきます。

法人番号を入れるとある程度連動してくれるので入れておきましょう。

ここで、eLTAXの暗証番号を登録します。

きちんと記録しておきましょう。

IDはのちほど割り振られます。

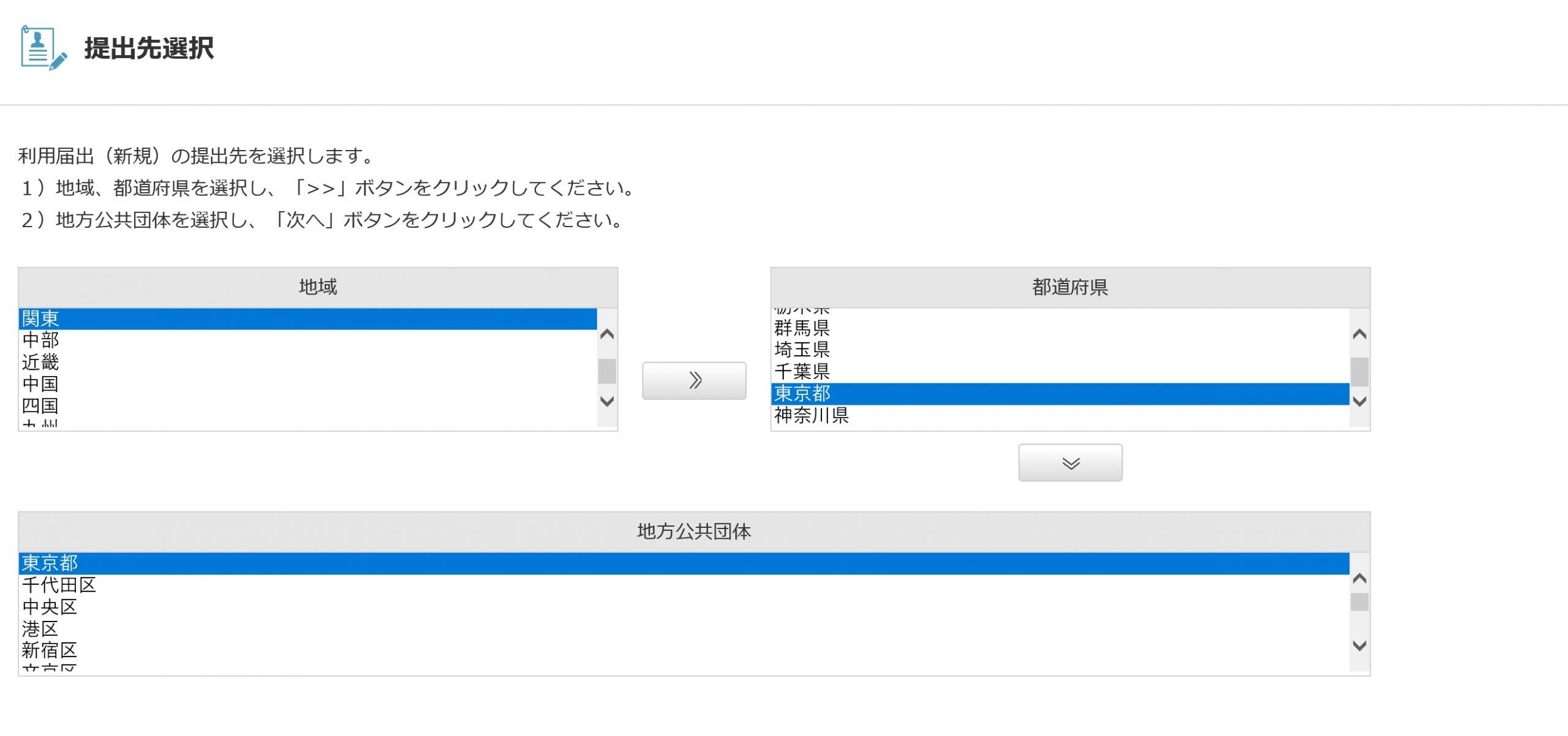

次に提出先を選びます。

東京23区の場合、関東→東京都→東京都を選びましょう。

そうしないとうまく提出できません。

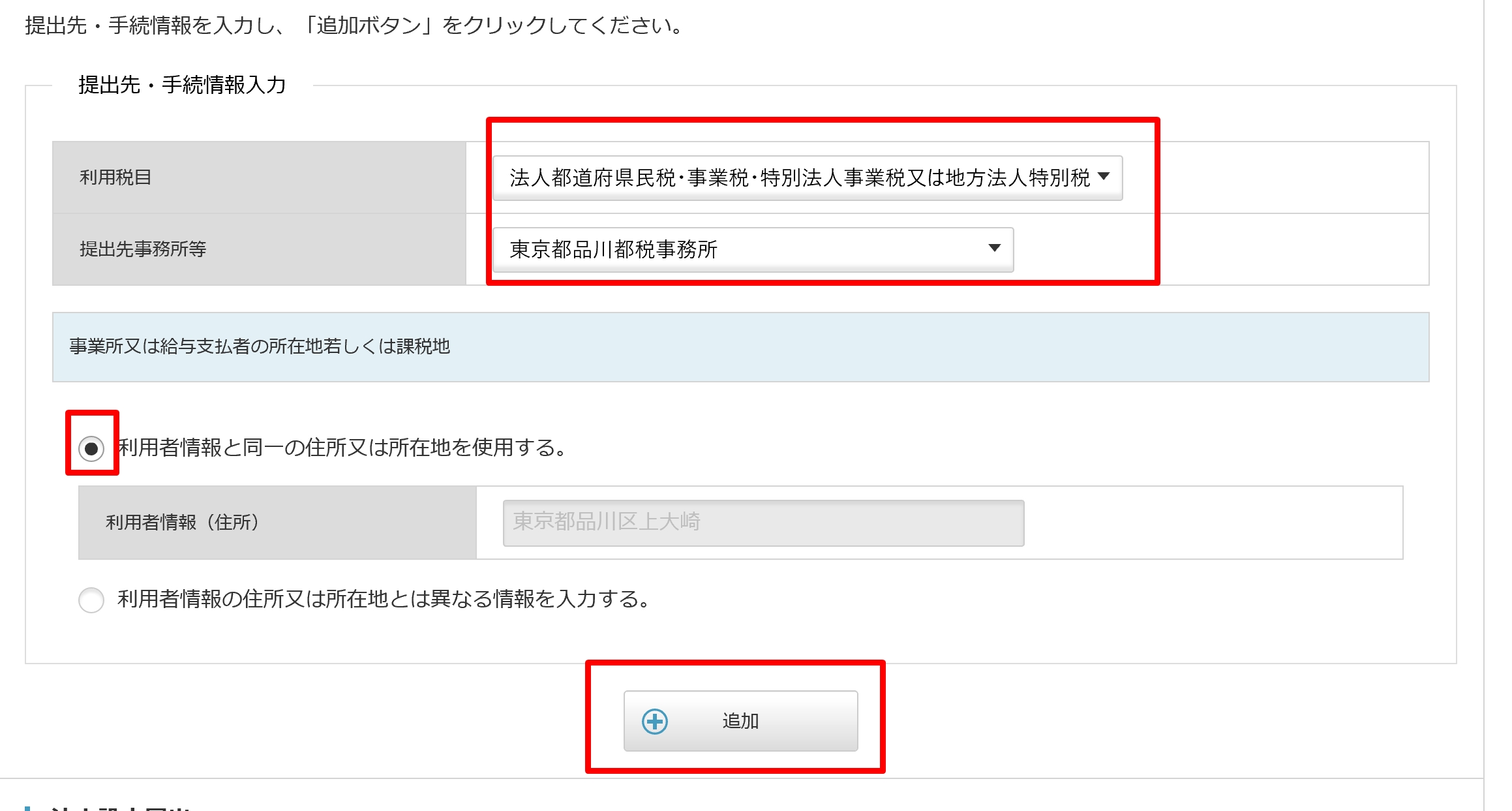

次に[提出先・手続情報入力]にて、[法人都道府県民税・事業税〜]を選び、管轄の都税事務所を選びます。

それぞれの区に出すのではなく、都税事務所というところに出し、たとえば目黒区だと渋谷都税事務所なのです。

管轄は、この所管事務所を確認する で確認できます。

送信すると、利用者ID が表示されるので、記録しておきましょう。

※画面はサンプルです。

5 申告freeeの設定

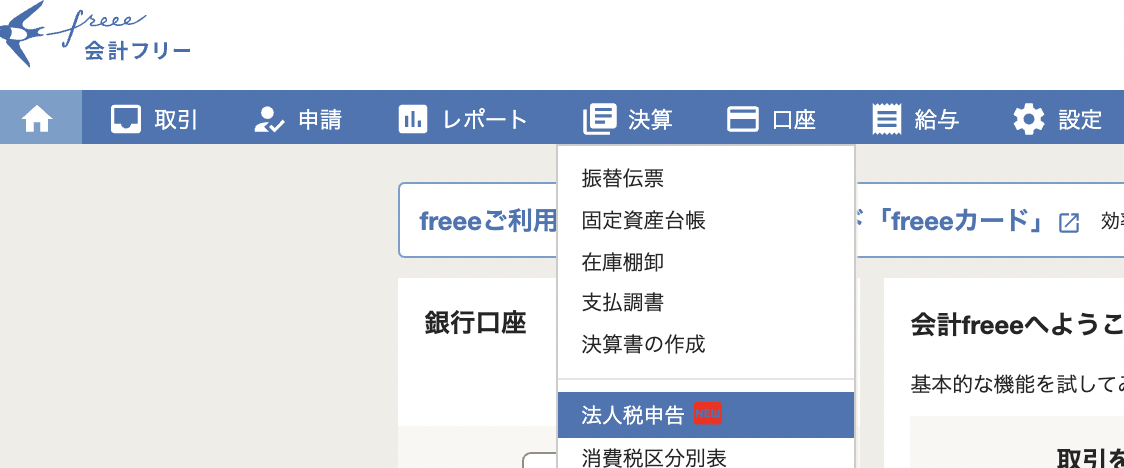

会計ソフトfreeeから、[決算]→[法人税申告]をクリックします。

(税理士がログインしても表示されますが、税理士むけ申告freeeの案内になります。法人のアカウントでログインする必要があります)

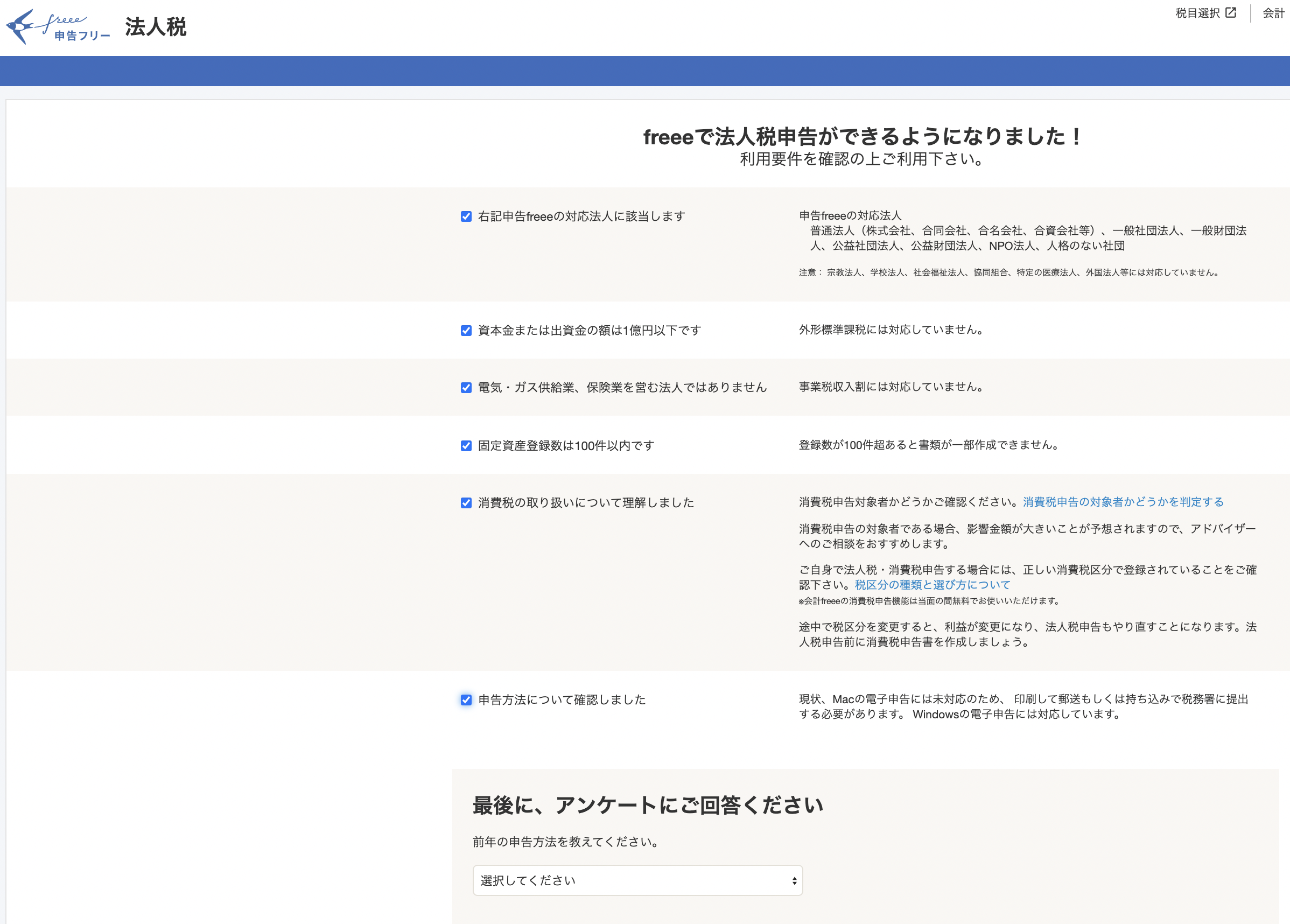

チェックをして、次にすすみましょう。

ほとんどの場合、チェックを入れられるはずです。

(アンケートは必須です……)

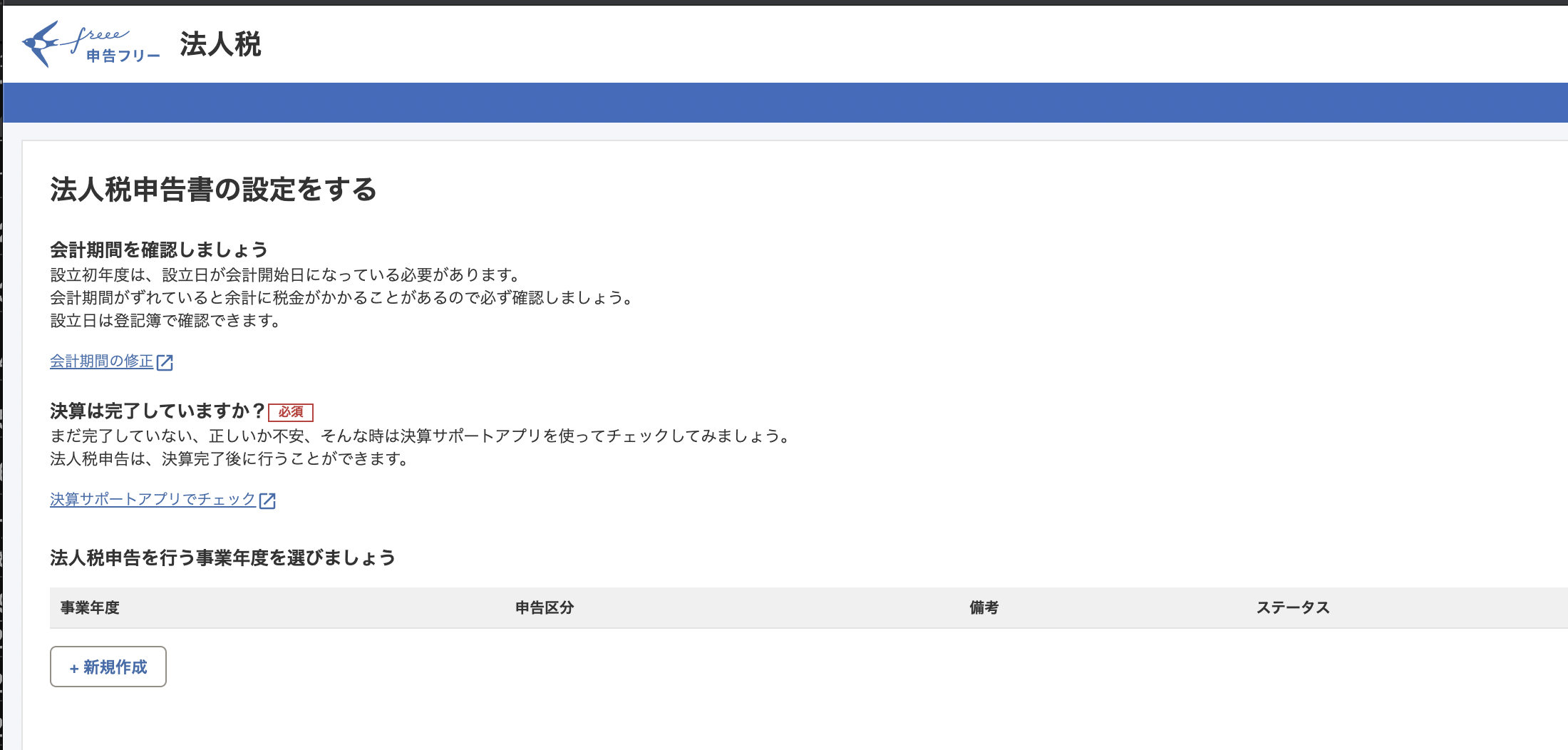

次の画面で[新規作成]をクリックし、事業年度を確認しつつ、次へすすみます。

このようにして次にすすみましょう。

申告freeeをはじめて使うときは、買わなければいけません。

右上の[申告freeeの購入はこちら]をクリックし、

決済しましょう。

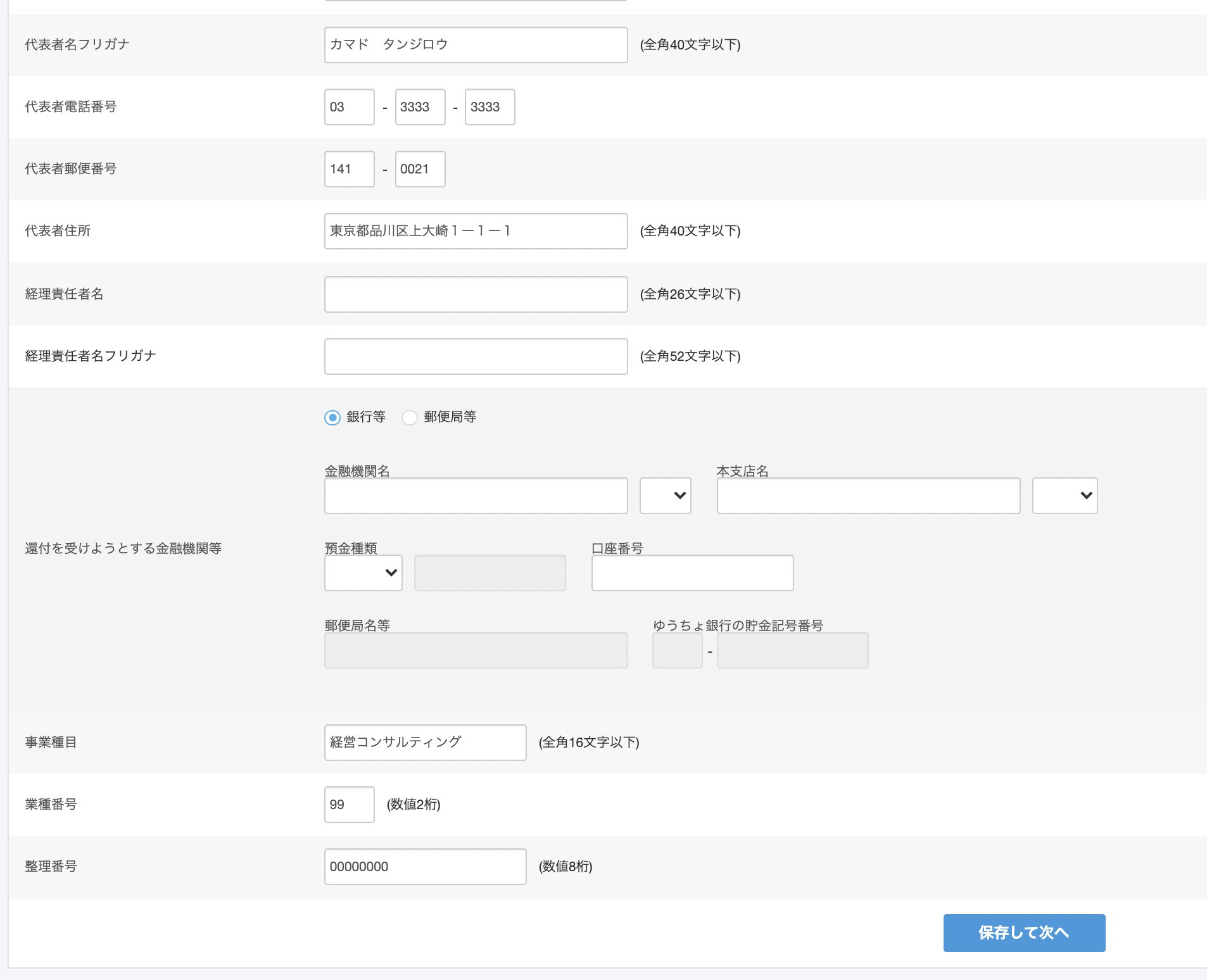

基本情報を入れていきます。

e-TaxとeLTAXのIDを入れるところもありますので、入れておきましょう。

なお、申告freeeは申告書をつくってプリントアウトして郵送することもできます。

申告情報を入れていきます。

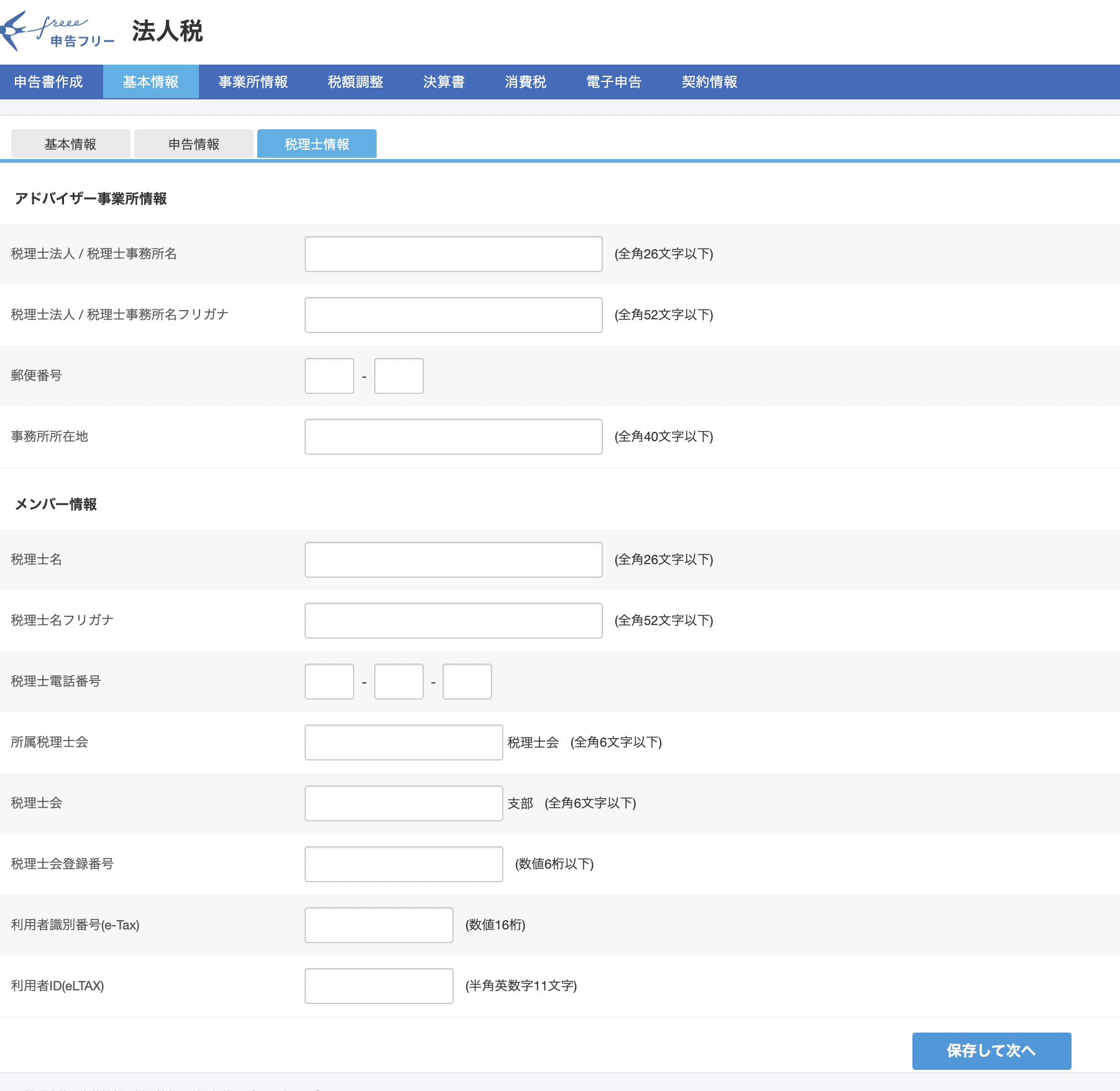

税理士情報は、税理士に依頼していないなら何も入力しなくても大丈夫です。

[事業所情報]のタブで、従業員数を入れ[詳細]をクリックし、

事業所(会社)の情報を入れていきます。

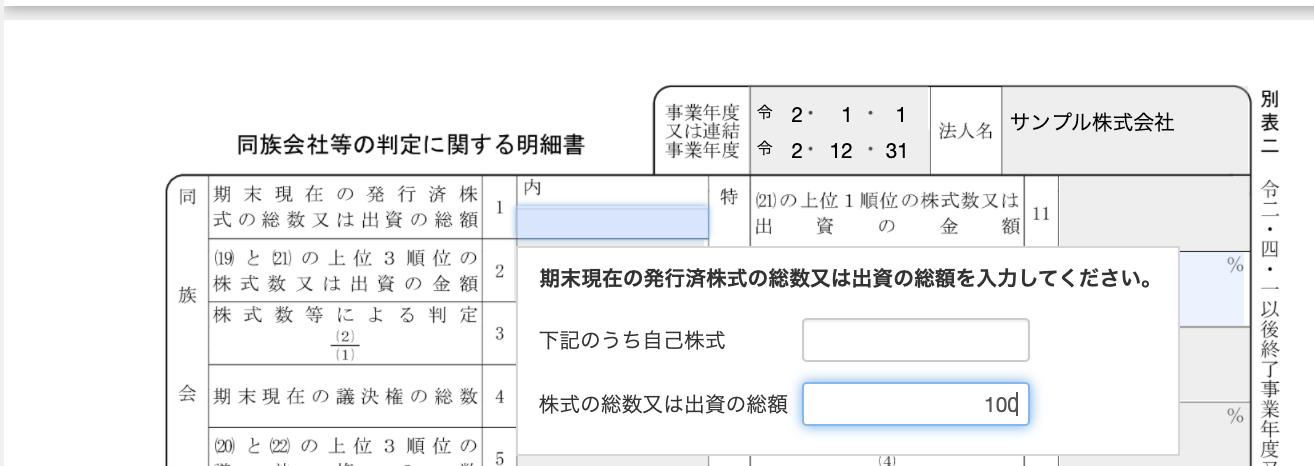

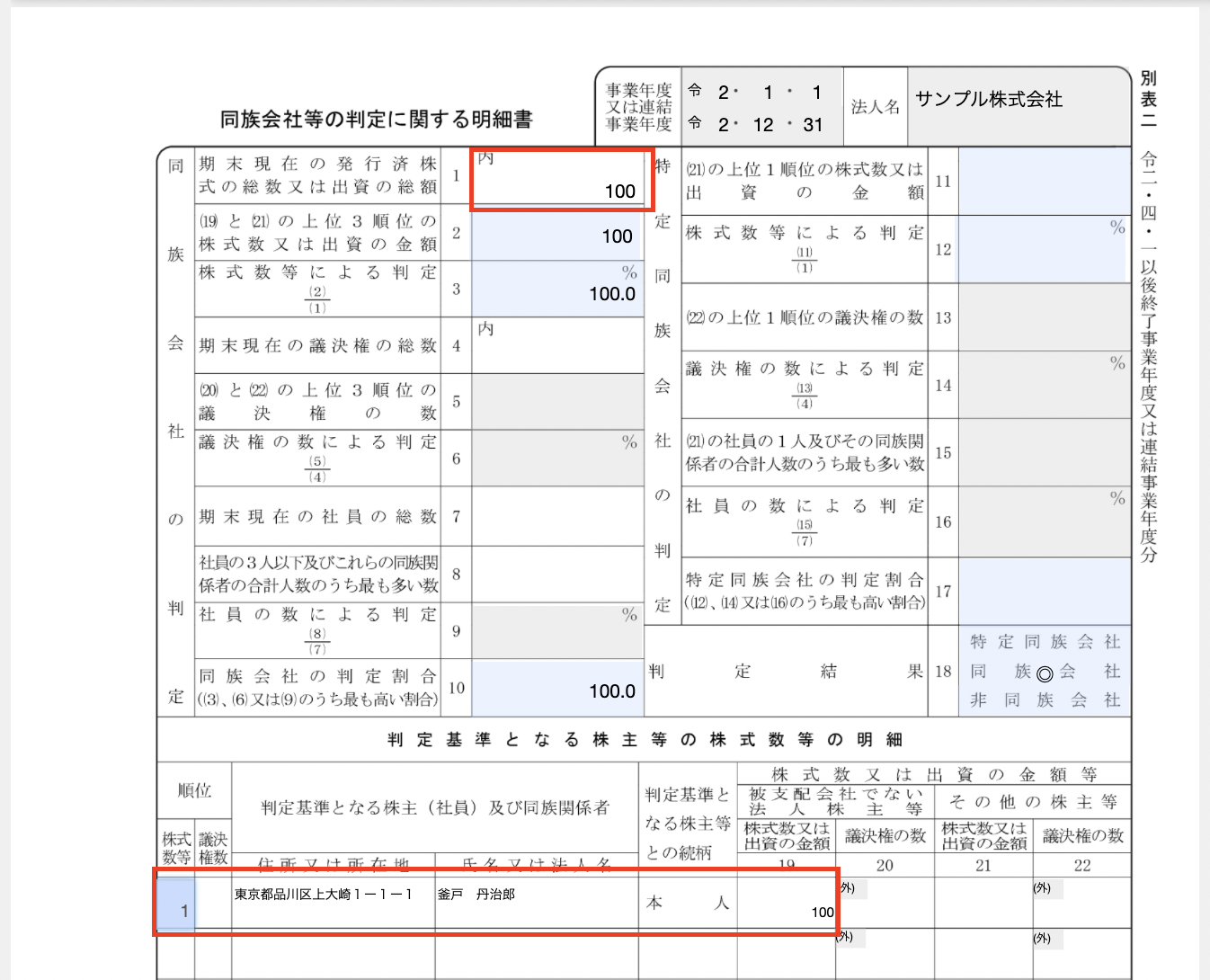

6 株主の情報入力

最初にやらなければいけないのは、株主の情報入力。

(今後株主が変わらなければそのまま使えます。)

[申告書作成]のタブをクリックすると、この画面になります。

別表ニというものです。

通常は、この位置に株式数を入れます。

あとは、下の赤枠に入力していきましょう。

株主のうち、同族がどのくらいの割合かを入れ、それによって判定をするものです。

大部分は、100%になるかと。

下準備はこんな感じです。

申告freeeで税務申告、納税する流れ

1 会計データの連動

画面右の[連携]をクリックし、[決算書連携の設定]、

[連携する]をクリックしましょう。

同じfreeeではあるのですが、会計ソフトと、申告ソフトの連携はこうしなければいけません。

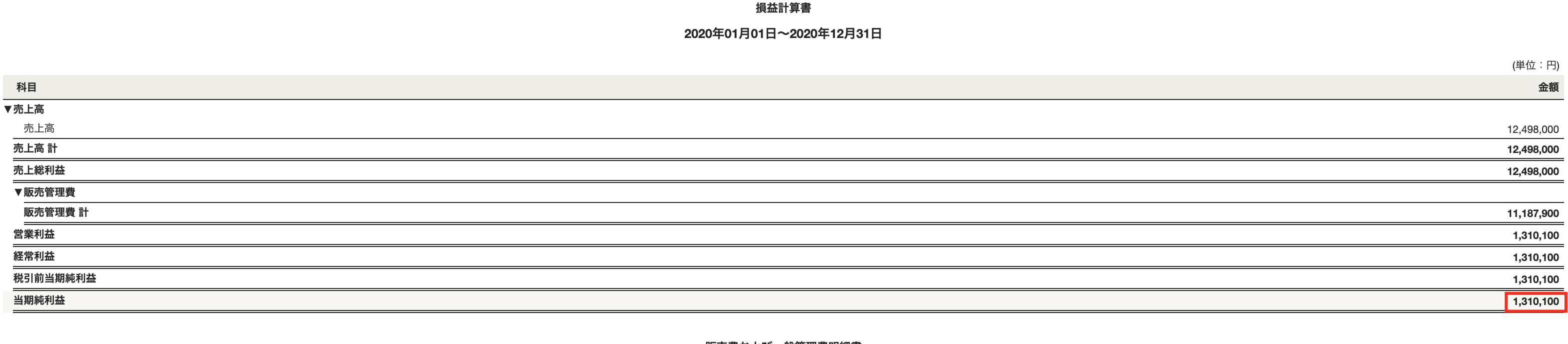

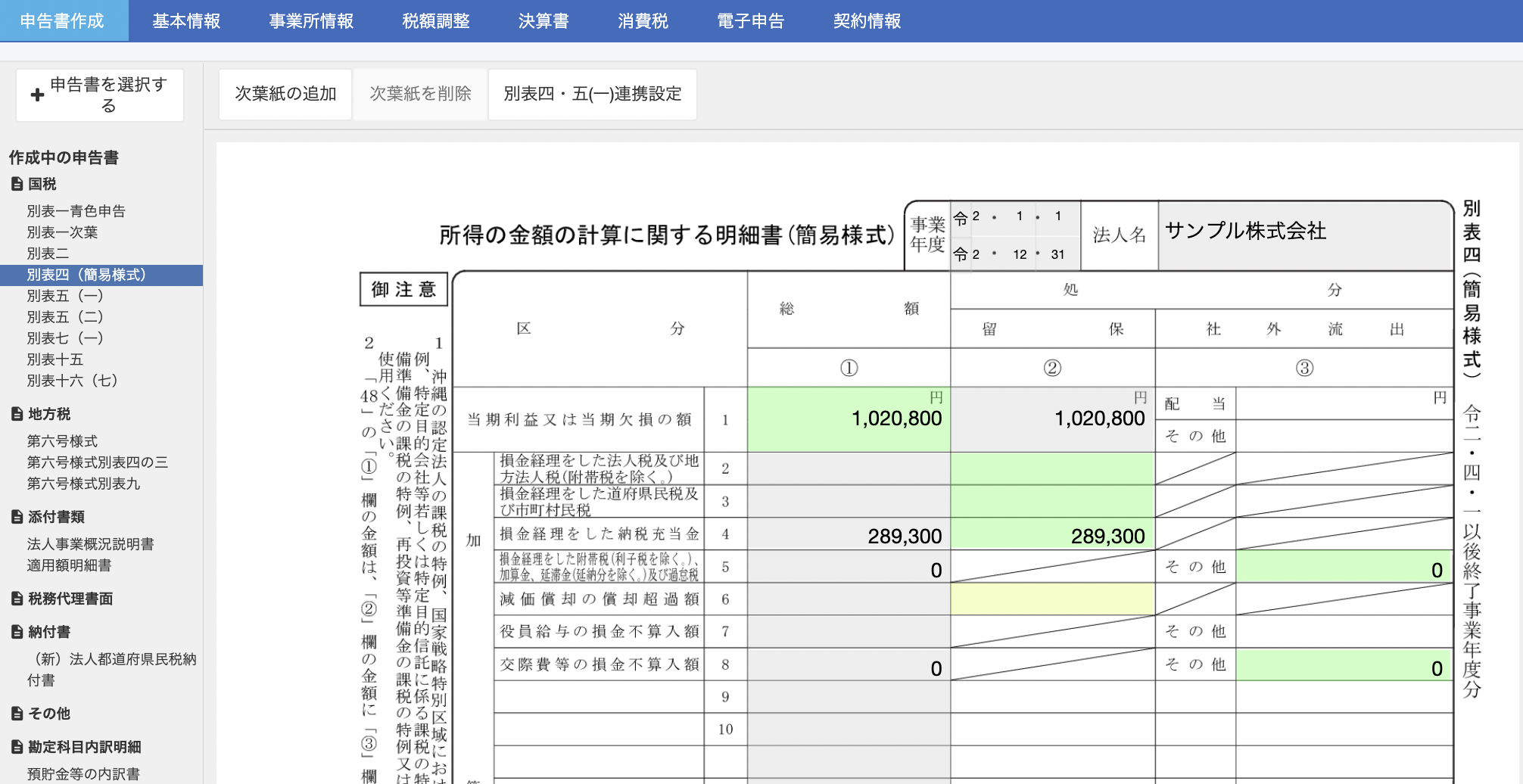

損益計算書の当期純利益が、

申告書の別表四の一番上に入っているか、確認しましょう。

これで、税金は計算されます。

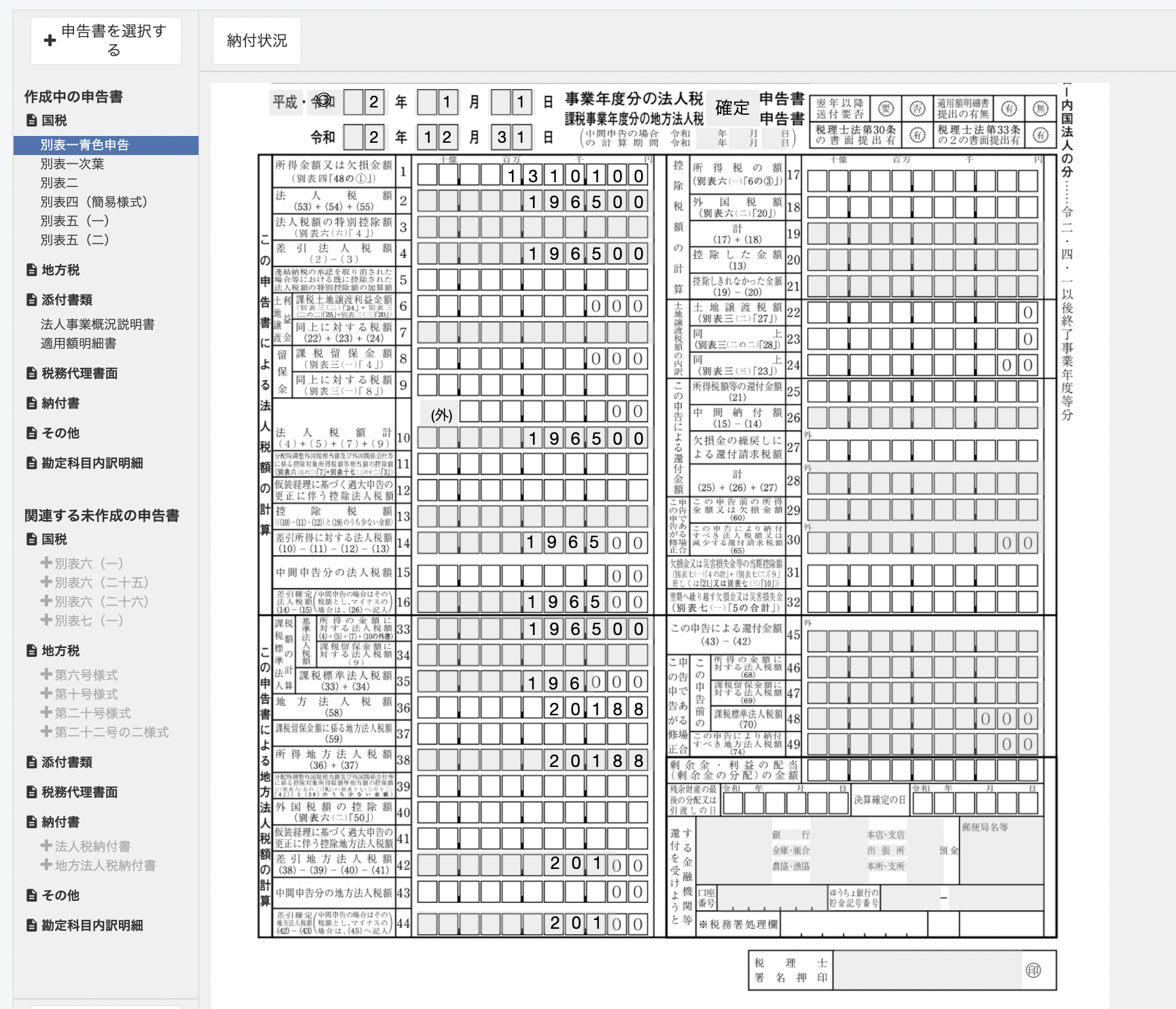

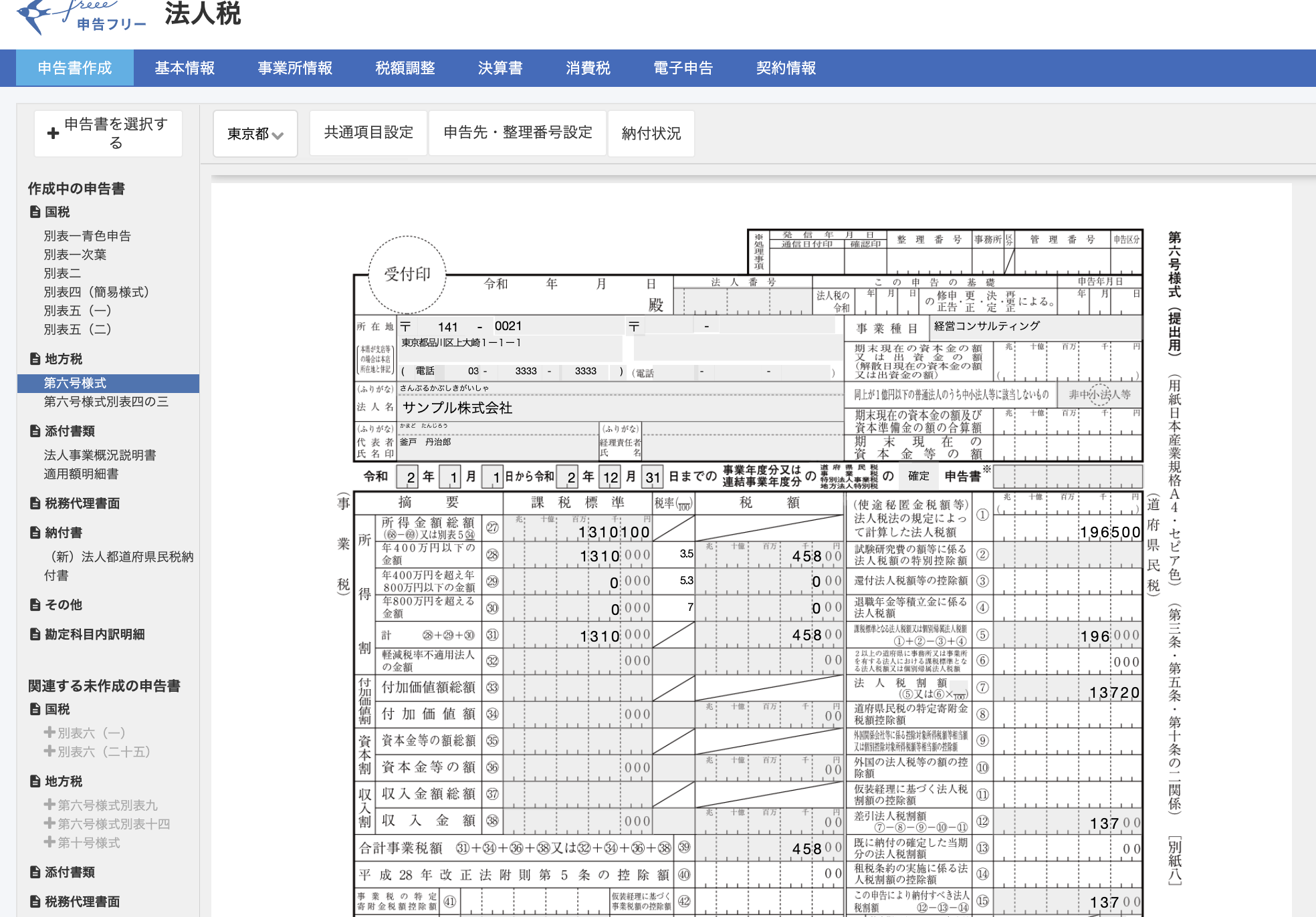

別表一にあるのが、国税の金額、

第六号様式というものにあるのが、地方税です。

(東京23区の場合、東京都のみ)

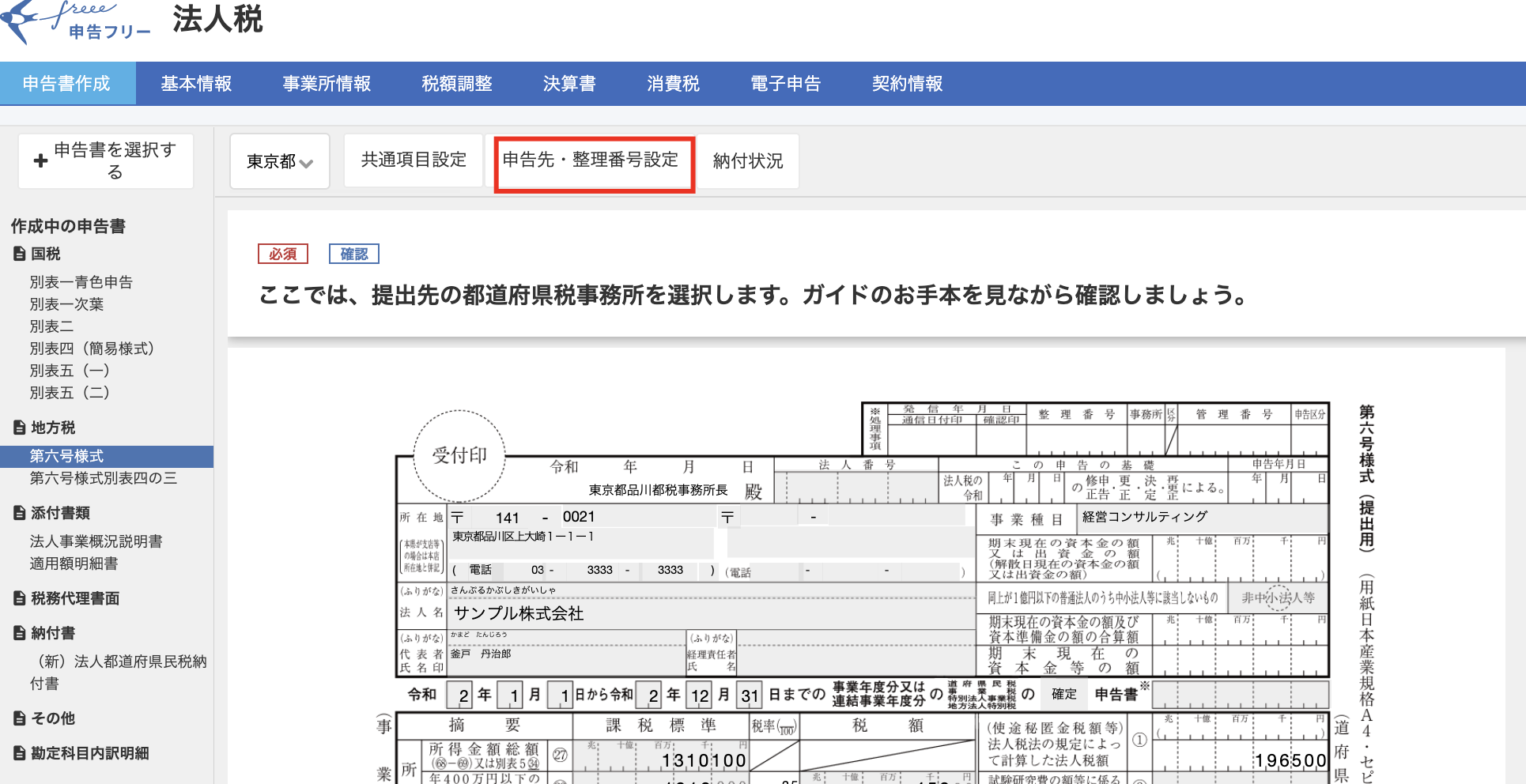

ここで、[申告先・整理番号設定]をクリックし、

申告先を設定しておきます。

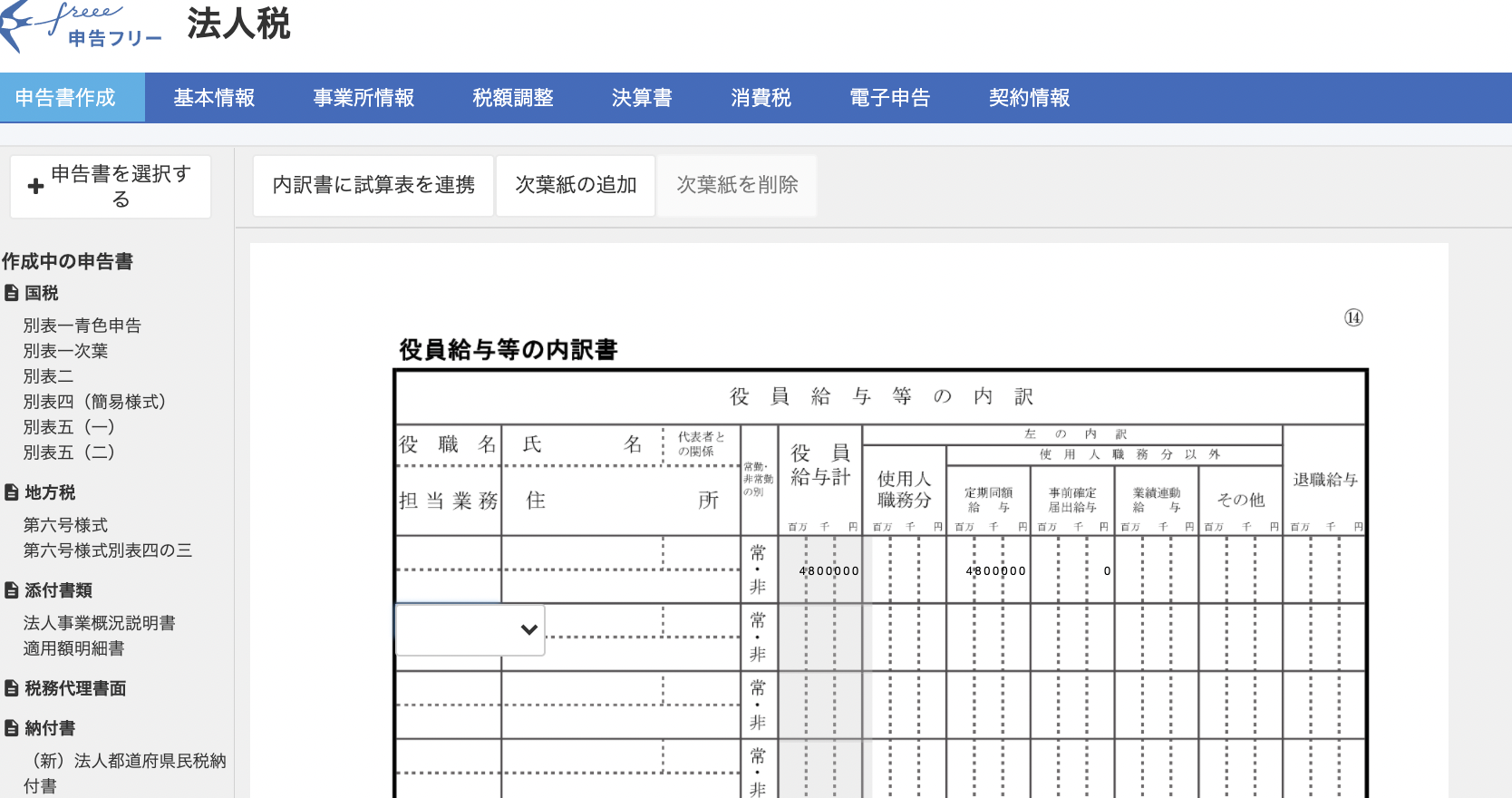

2 勘定科目内訳明細書の作成

勘定科目内訳明細書は、勘定科目ごとの明細です。

これをつくるには、[申告書を選択する]で、

選択しましょう。

(マニュアルによると自動的に選択されるということですが、選択されていませんでした。)

それぞれ追加していきます。

[内訳書に試算表を連携]をクリックすると、会計ソフトfreeeから連動してくれます。

会計ソフトfreeeのほうで入れているものは、なぜか連動されません……。

申告freeeのほうで整えていきましょう。

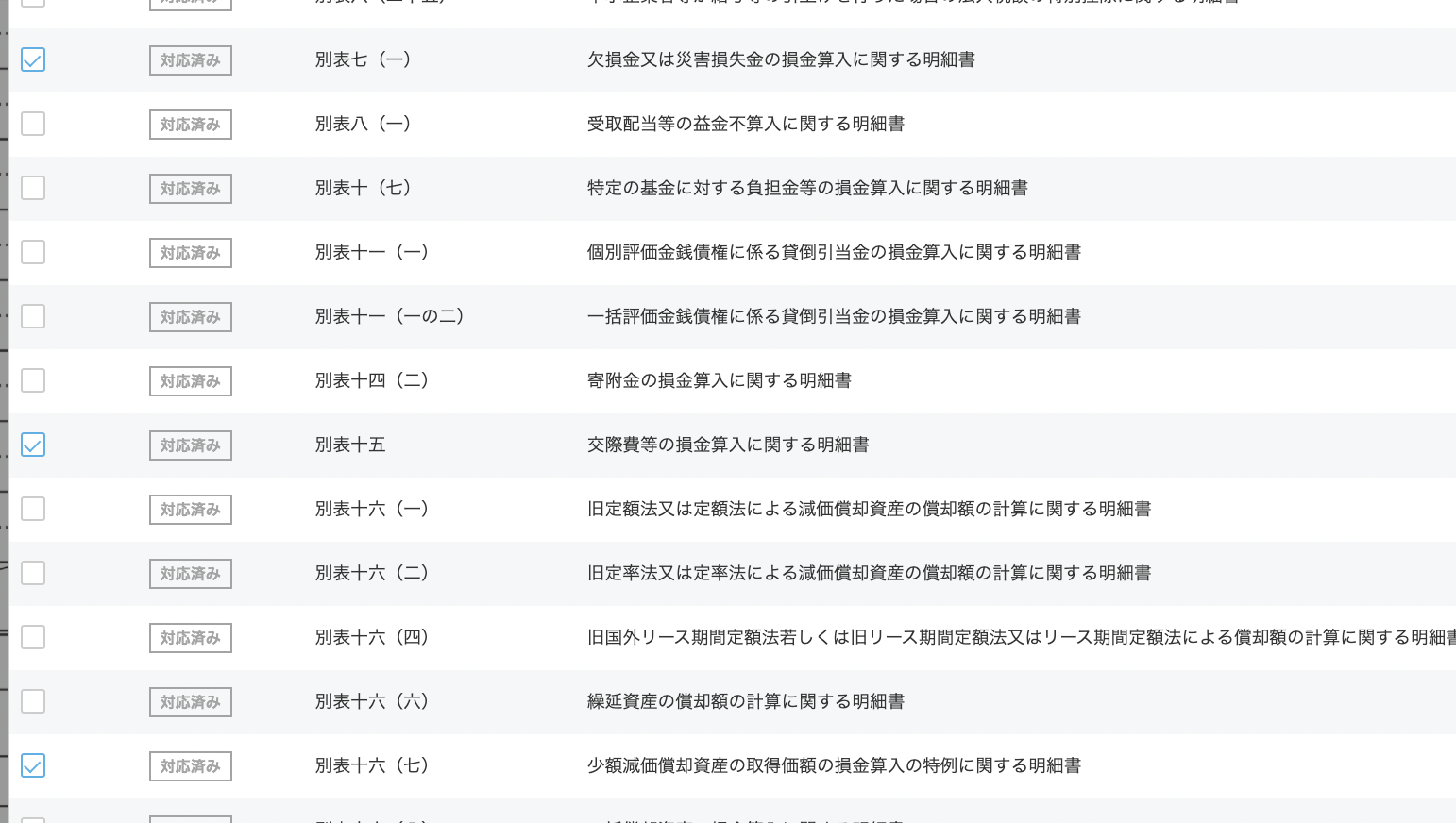

3 該当する書類を追加

それぞれの状況に従って、該当する書類を追加していきます。

この辺は自動ではありません。

たとえば、こういったものがあります。

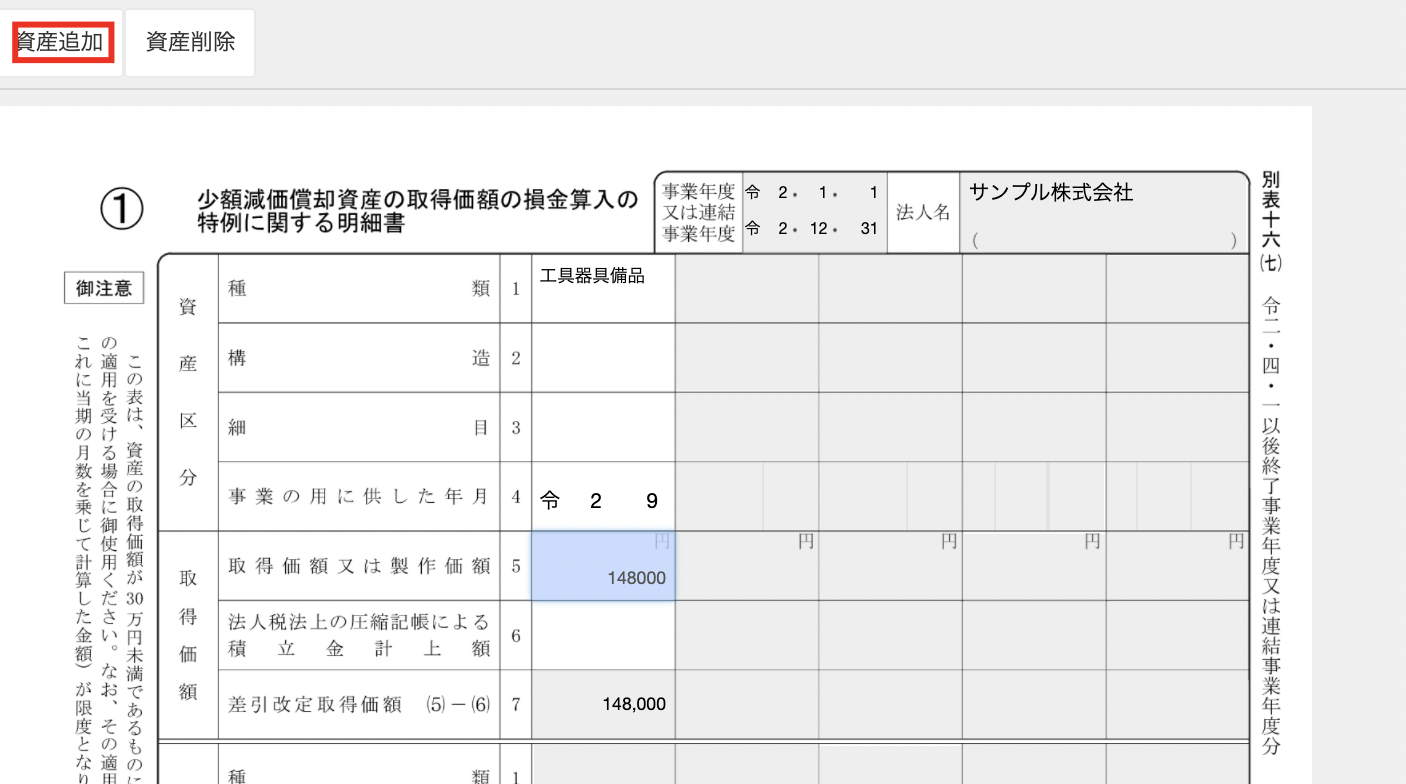

10万円以上30万円未満のモノで経費にしたものは、申告書に明細をつけなければいけません。

それが、別表十六(七)です。

こんなふうに入れていきましょう。

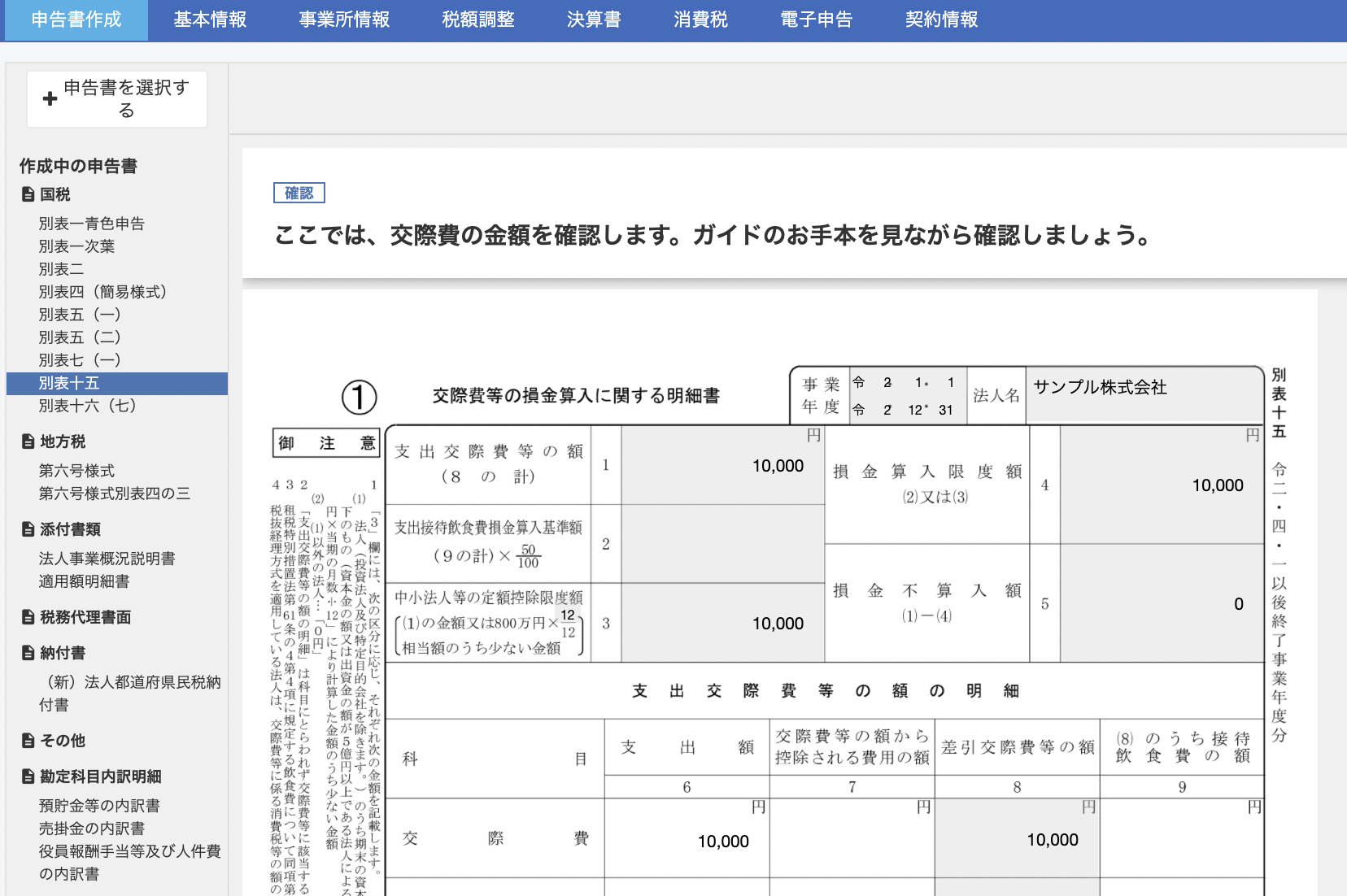

交際費がある場合につくるのが別表十五。

これは、追加すれば、交際費の金額を連動してくれます。

まあ、これくらいなのですが、連動できるのは。

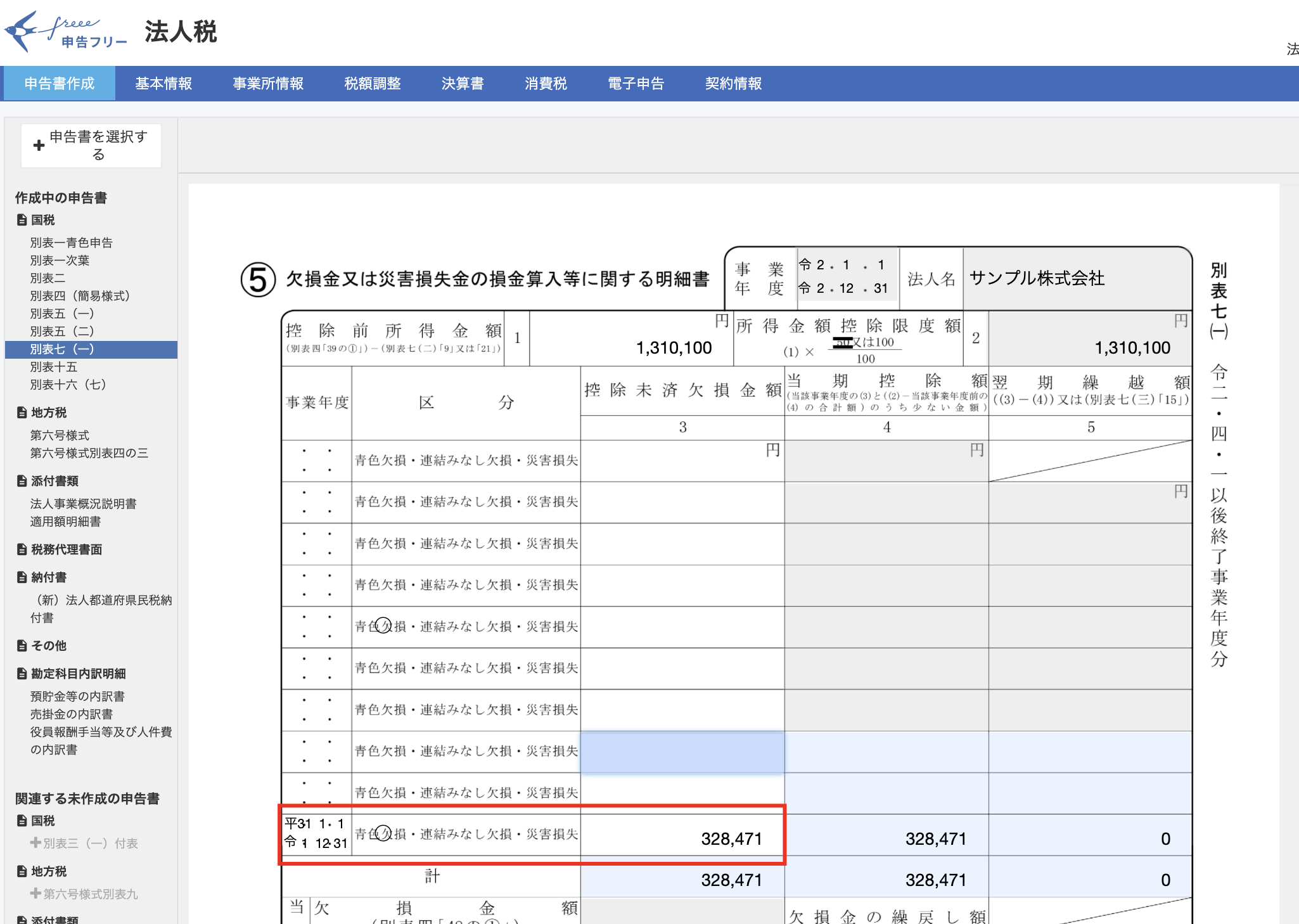

大事なのは、欠損金。

前期以前に利益がマイナスとなっていれば、それを繰り越すことができます。

今期がプラスなら通算できるのです。

別表七(一)を追加し、今回から申告freeeを使う場合は、前期の申告書をみて忘れず入れましょう。

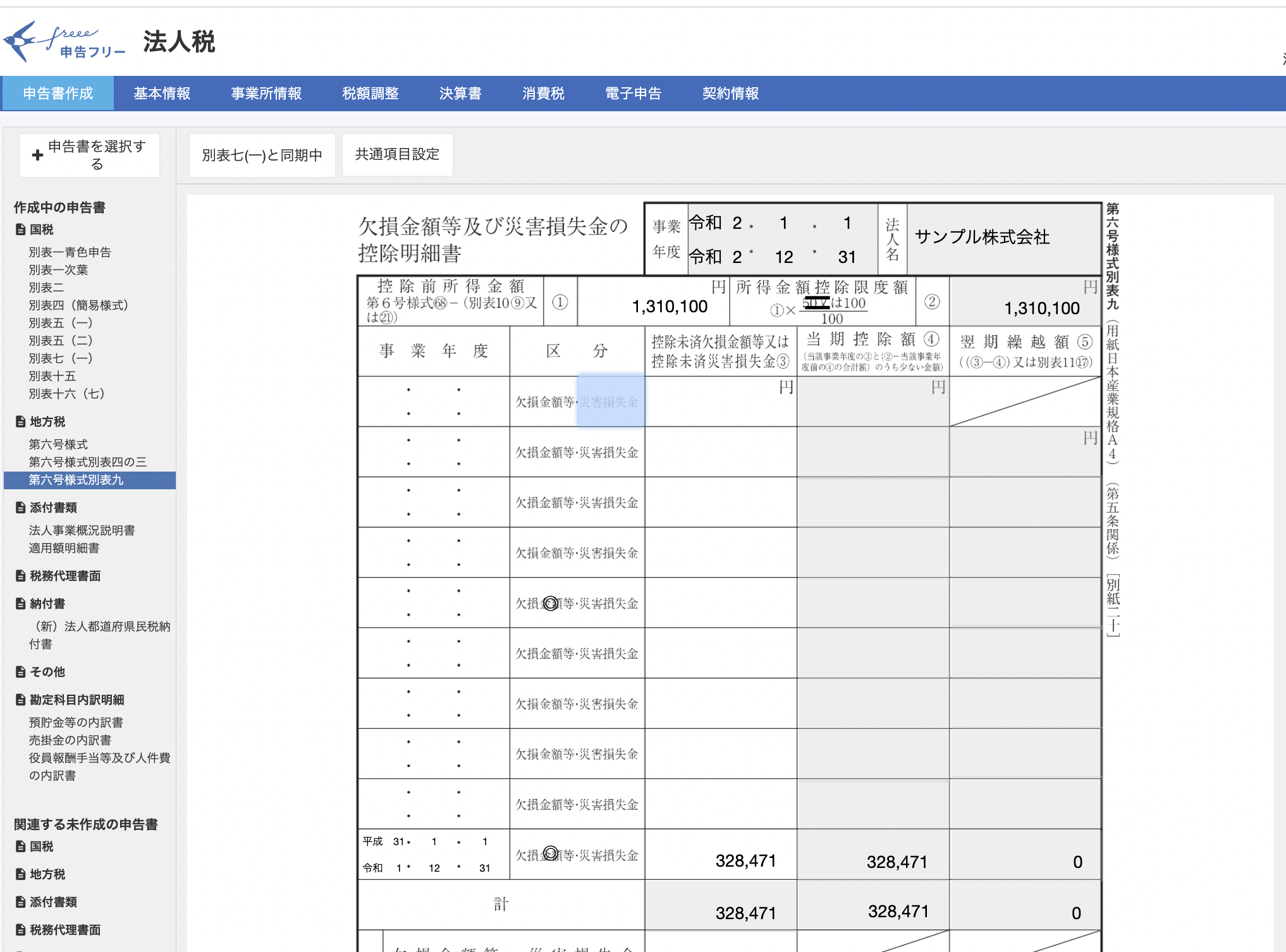

この欠損金、地方税にも反映させなければいけません。

地方税の欠損金は、[第六号様式別表九](ネーミングがわかりにくく……)です。

追加すれば、国税のものを連動してくれますが、追加自体はやらなければいけません。

この辺は、税金が大きく変わる可能性があるので怖いところです。

なお、地方税の[第六号様式別表四の三]で、均等割(利益に限らずかかる税金)も確認しておきましょう。

東京23区に1箇所の事業所で、50人以下なら、7万円です。

(月割となります)

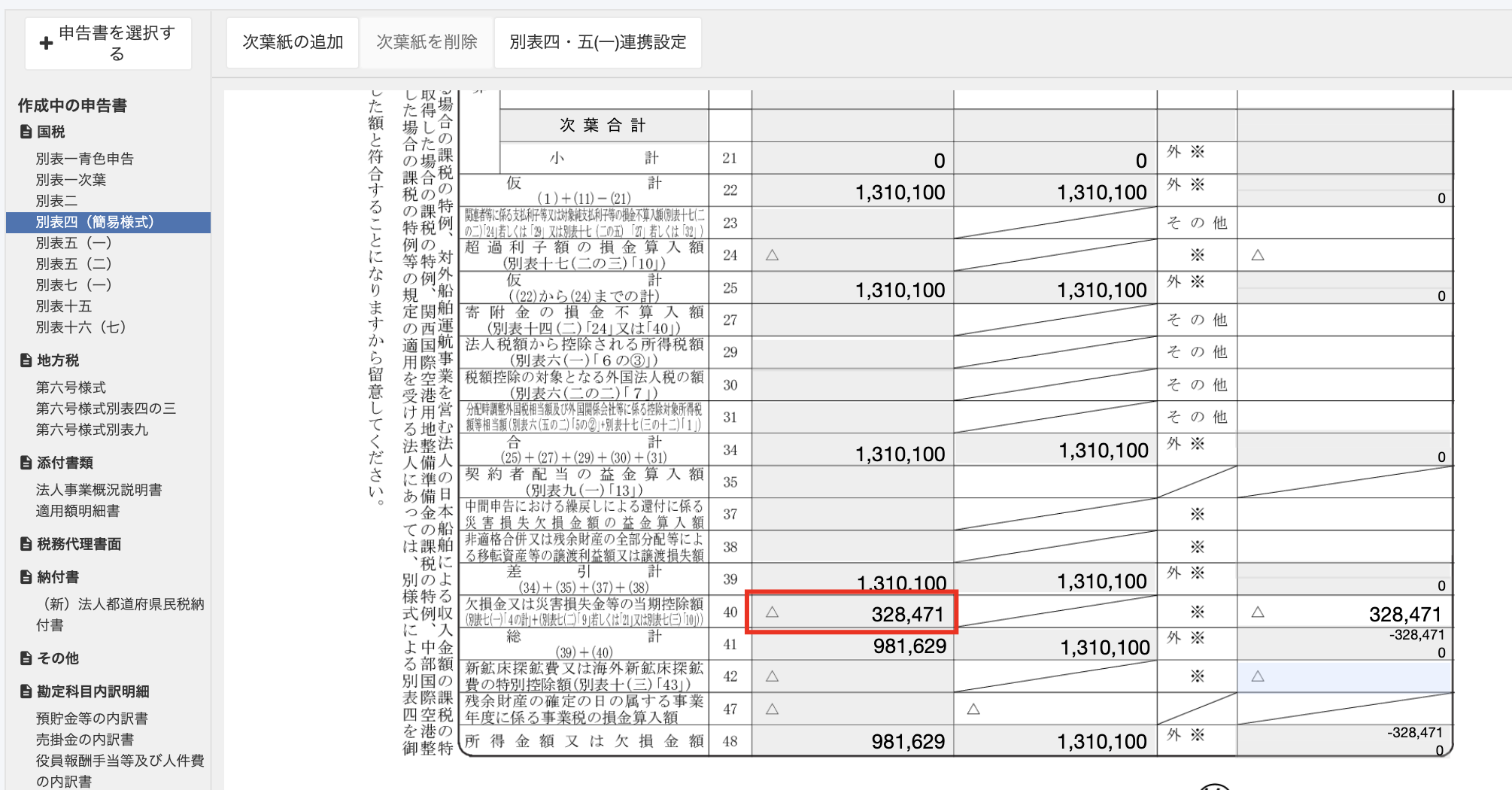

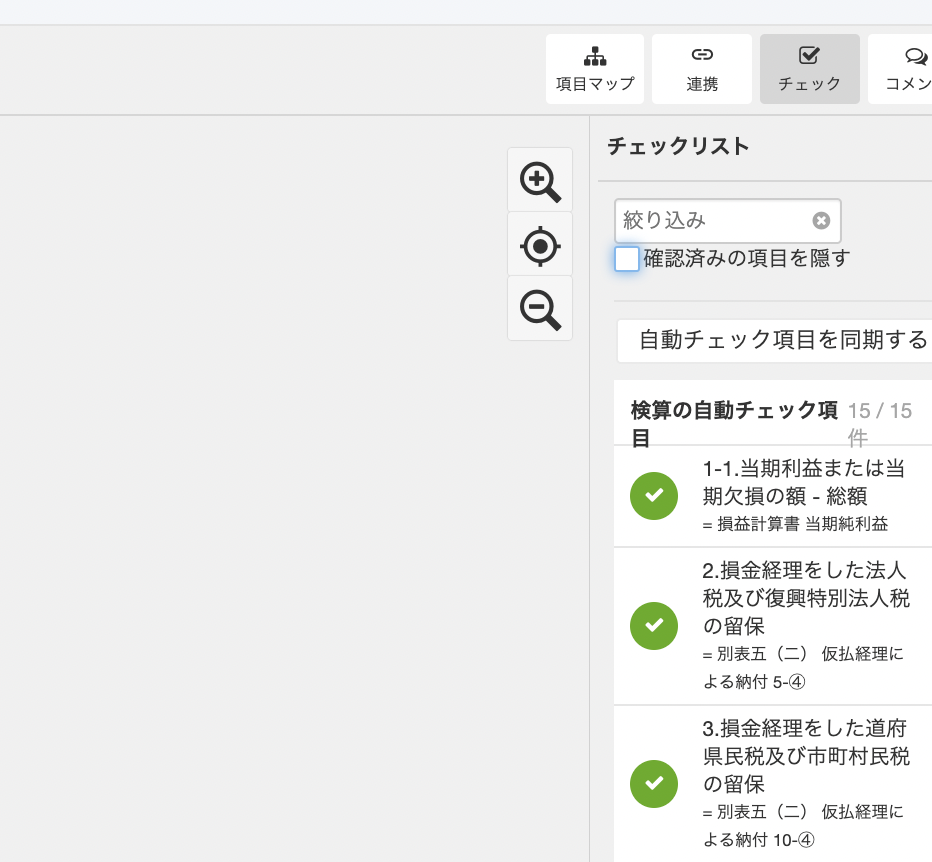

欠損金を入れると、別表四でこのように通算されていることがわかります。

なお、右側にチェック項目があるので、一応みておきましょう。

ちょっとわかりにくいです。

何と何をチェックしているのか、なぜチェックしているのかが大事ですので。

また、気にしなくていいところで警告が入ったりします。

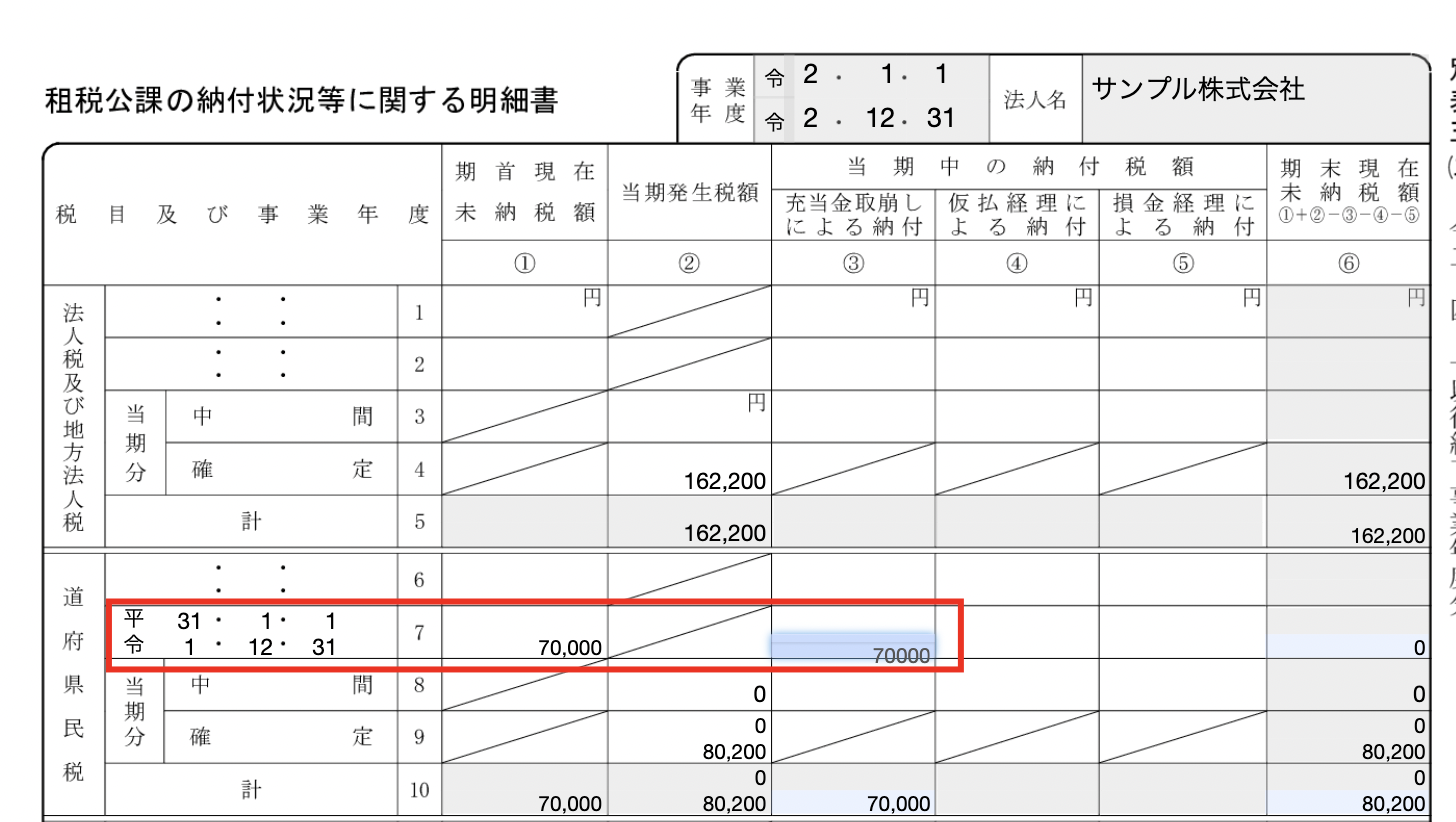

4 税金の明細をつくる

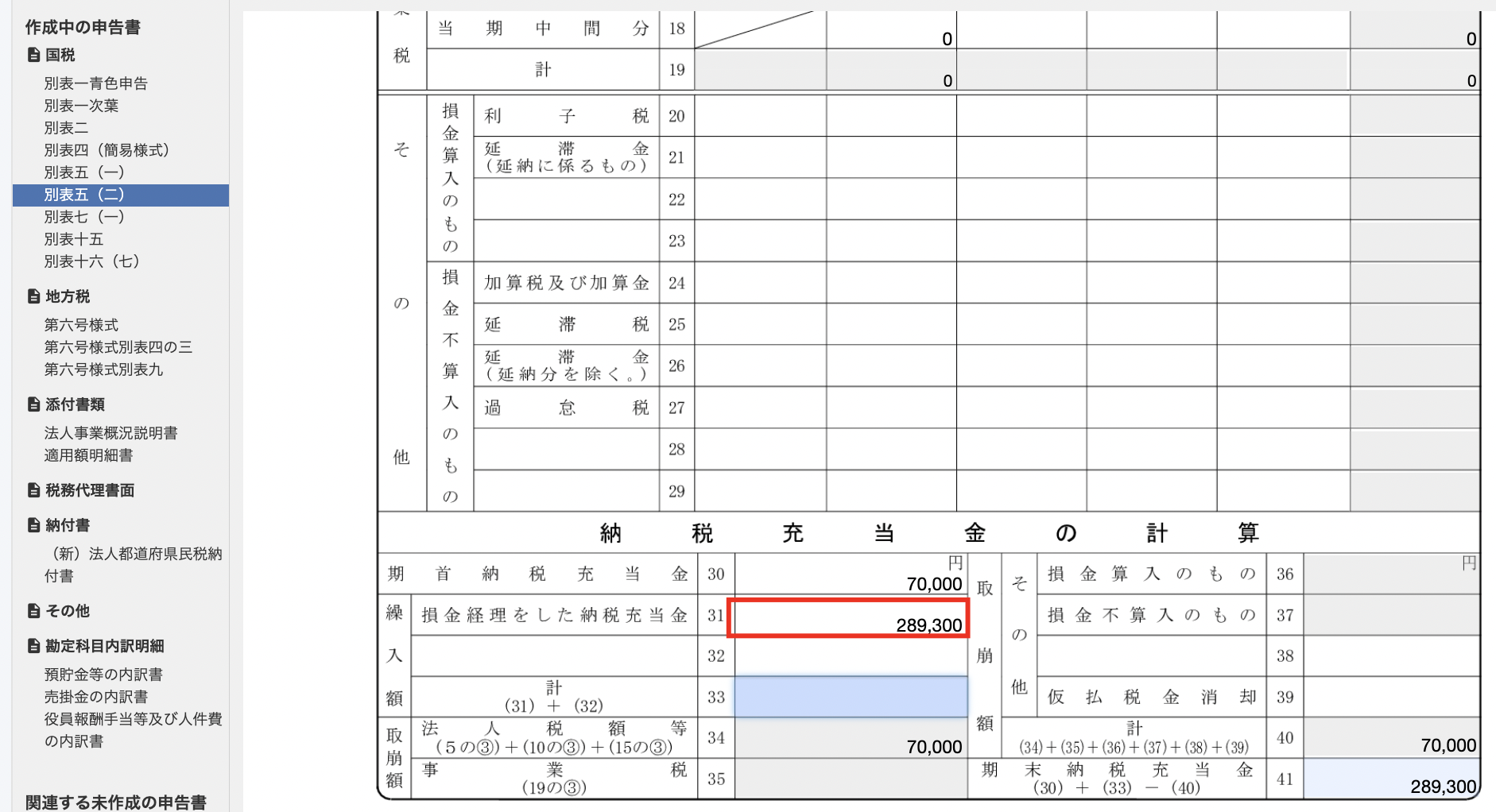

別表五(ニ)に税金の明細をつくります。

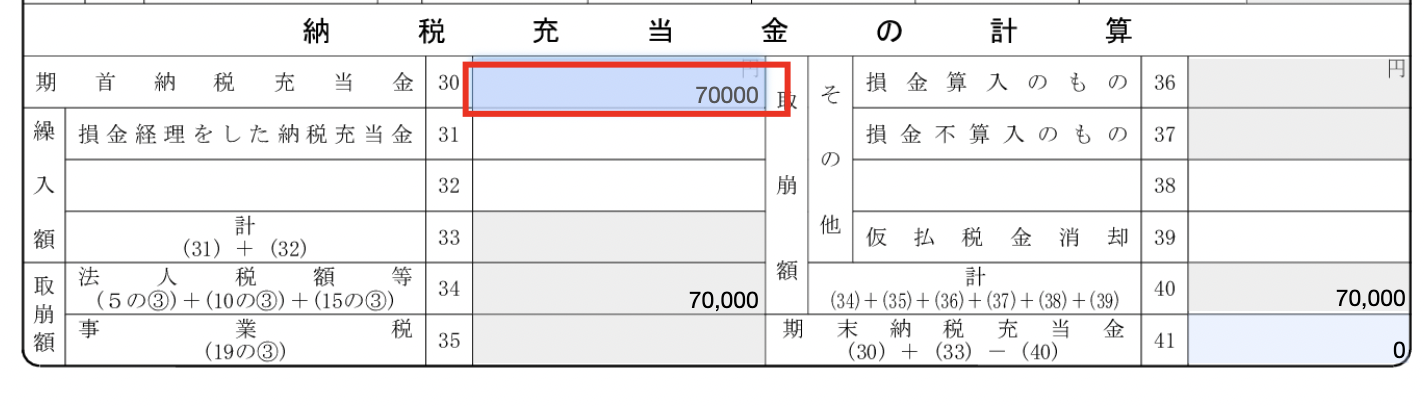

前期の税金は、一番左に入れ、会計ソフトで未払法人税等として払っていれば、[充当金取崩しによる納付]に金額を入れ、一番右の[期末現在未納税額]が0になっているか確認しましょう。

(きちんと払っている場合。払っていると思いますが)

また、未払法人税等として前期に入れていれば、下(30)の期首納税充当金に金額を入れます。

会計ソフトの未払法人税等=申告ソフトの納税充当金と考えましょう。

5 未払法人税等の処理

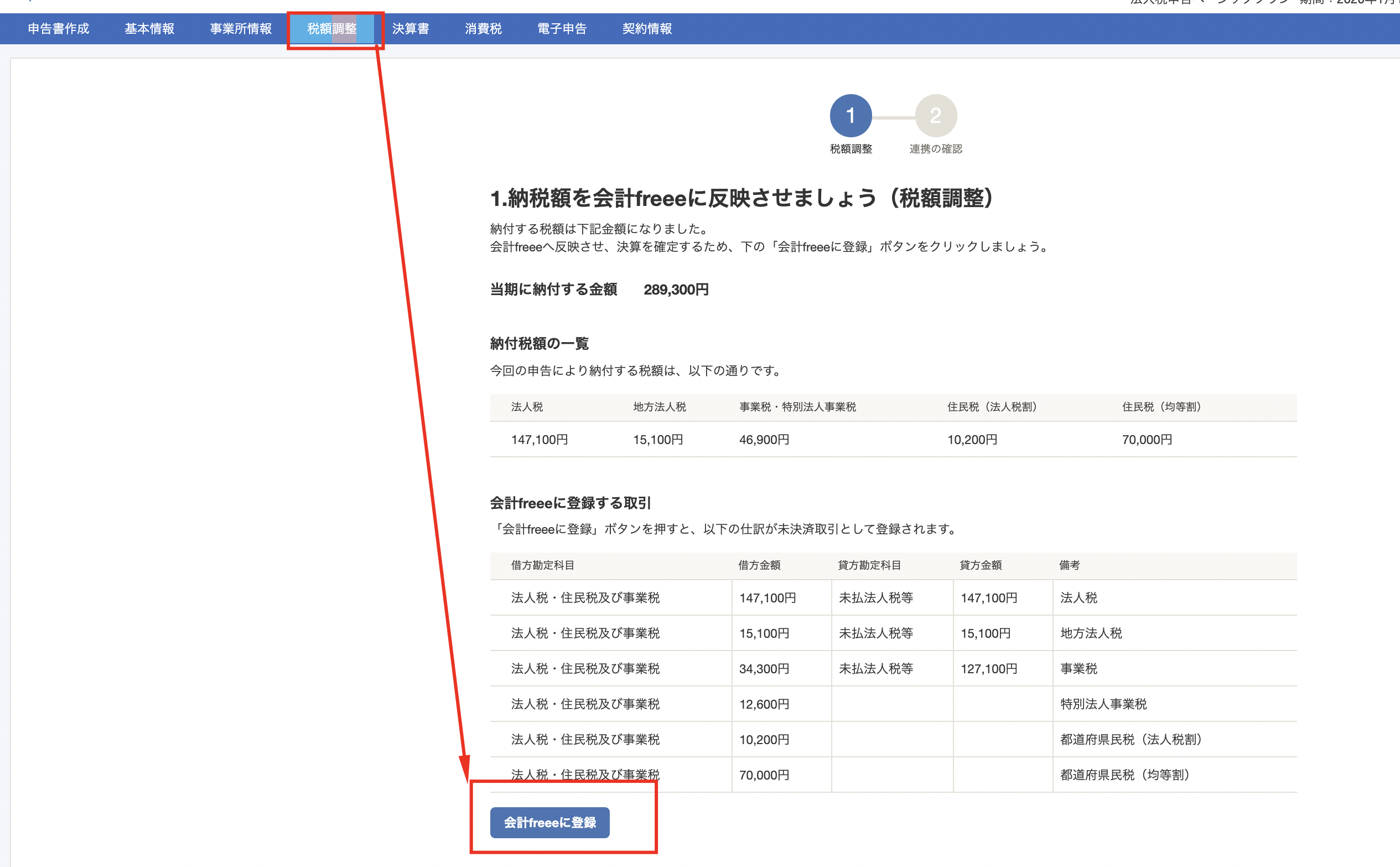

ひととおり入力したら、[税額調整]のタブをクリックし、税金を確認します。

これらの税金は、今期のものなので、未払い(まだ払っていない)として会計ソフトに入れるものです。

(まあ、必須ではありませんが、金融機関向けにもやっておいたほうがいいでしょう。)

[会計freeeに登録]をクリックすれば、

会計ソフトに連動します。

このように、289,300円が、

法人税、住民税及び事業税 / 未払法人税等 289,300

という処理で追加されるのです。

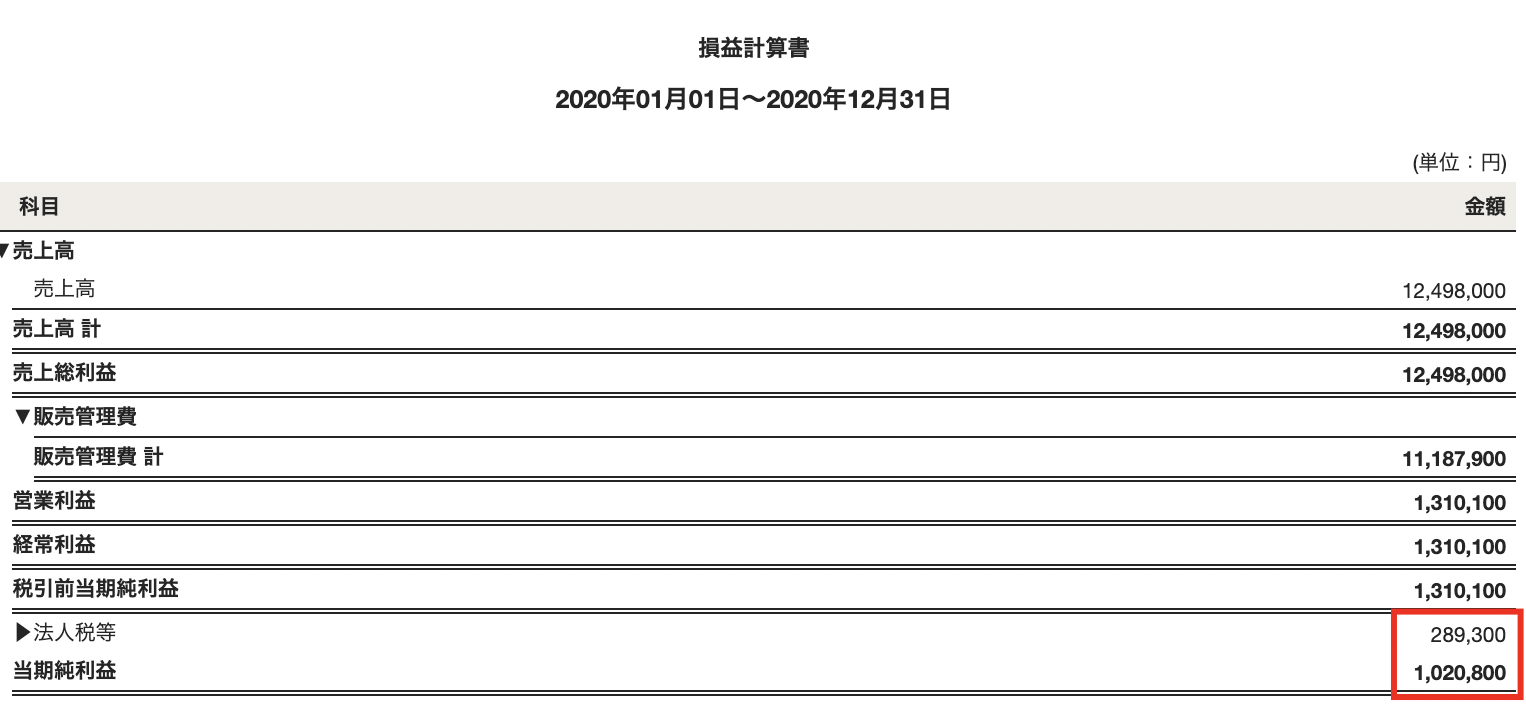

当期純利益は、1,310,100円から289,300円を引いた、1,020,800円になります。

さらには、これを、申告書に反映しなければいけません。

今の申告書は、1,310,100円を元につくっていますので。

この反映は手動です。

別表五(ニ)の[損金経理をした納税充当金]に289,300円を入れます。

まあ、これは、イコール法人税、住民税及び事業税と思っていただければ。

これを入れて、再度連携(決算書との連携)をすれば、このようになります。

この処理をする前の税金の金額と、この処理をした後の税金の金額が変わらないことを確認しておきましょう。

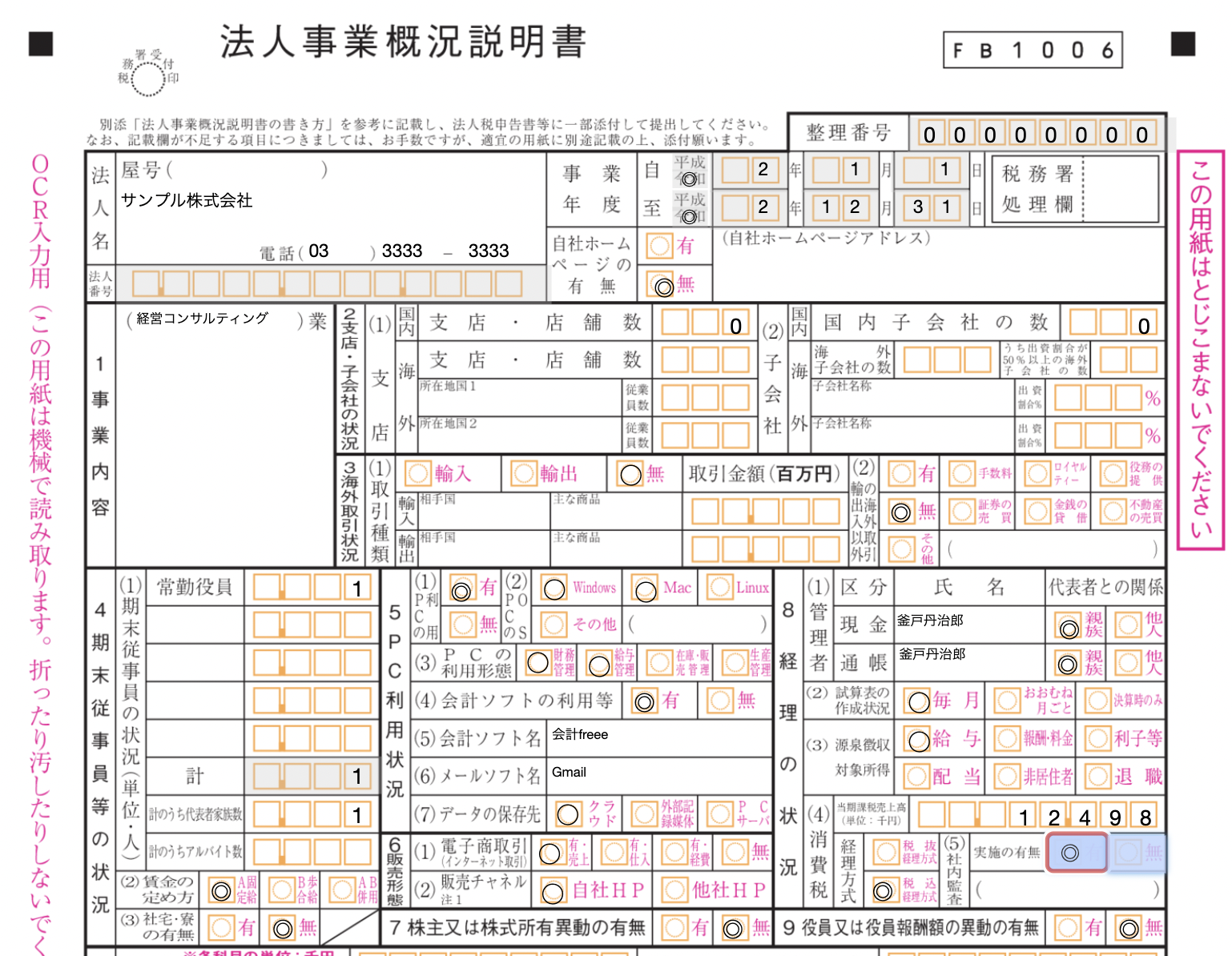

6 法人事業概況説明書の作成

一応、必須になっている法人事業概況説明書もつくっておきましょう。

(持続化給付金の申請のときには、これが必要でした)

まあ、適度に答えておいていただければ。

パソコンのOSとかなんで聞くんだろとか思いますが。

裏面もあります。

さらに、月別売上高などもあり、この連動は、手動です。

自動ではありません。

決して全自動ではないので、過信は禁物です。

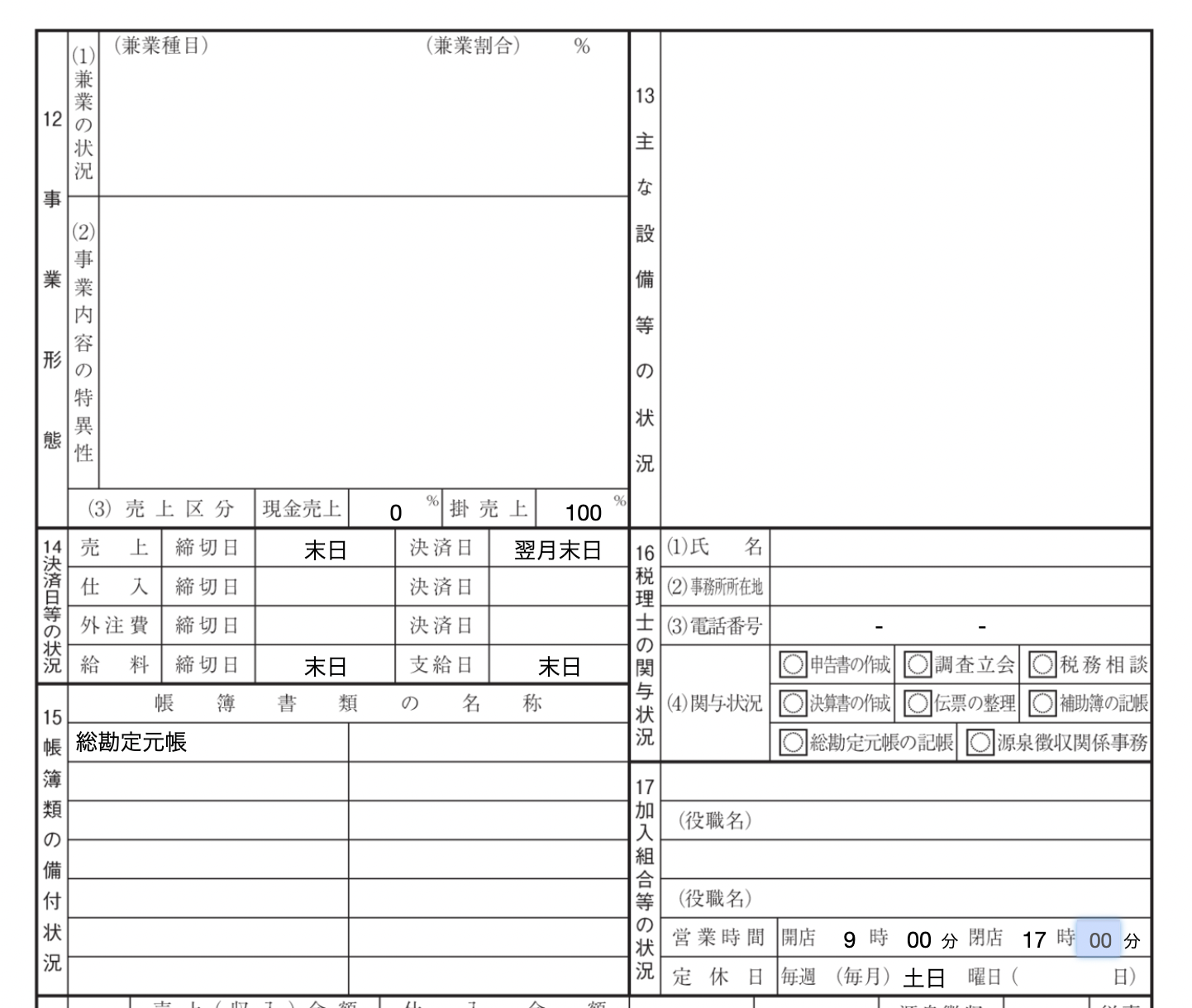

7 適用額明細書の確認

適用額明細書というのは、税金の優遇を受けるならこの書類に入れるというものです。

一応、自動でできます。

よくあるのは、次の2つ。

上のものは、中小企業で税率が優遇されている(所得800万円以下)ことであり、下のものは、10万円以上30万円未満のモノを経費にしていることです。

8 電子申告用決算書の作成

[決算書]のタブで、電子申告用の決算書をつくります。

これをやらないと、決算書を別途提出しなければいけません。

右の[会計freeeの貸借対照表を連携]をクリックして連動しましょう。

損益計算書をやる必要があります。

その他の書類も。

個別注記表は、スルーでもいいかもです。

9 消費税

[消費税]のタブをクリックすると、消費税の申告書を確認できます。

会計freeeのほうにとび、そこで確認する感じです。

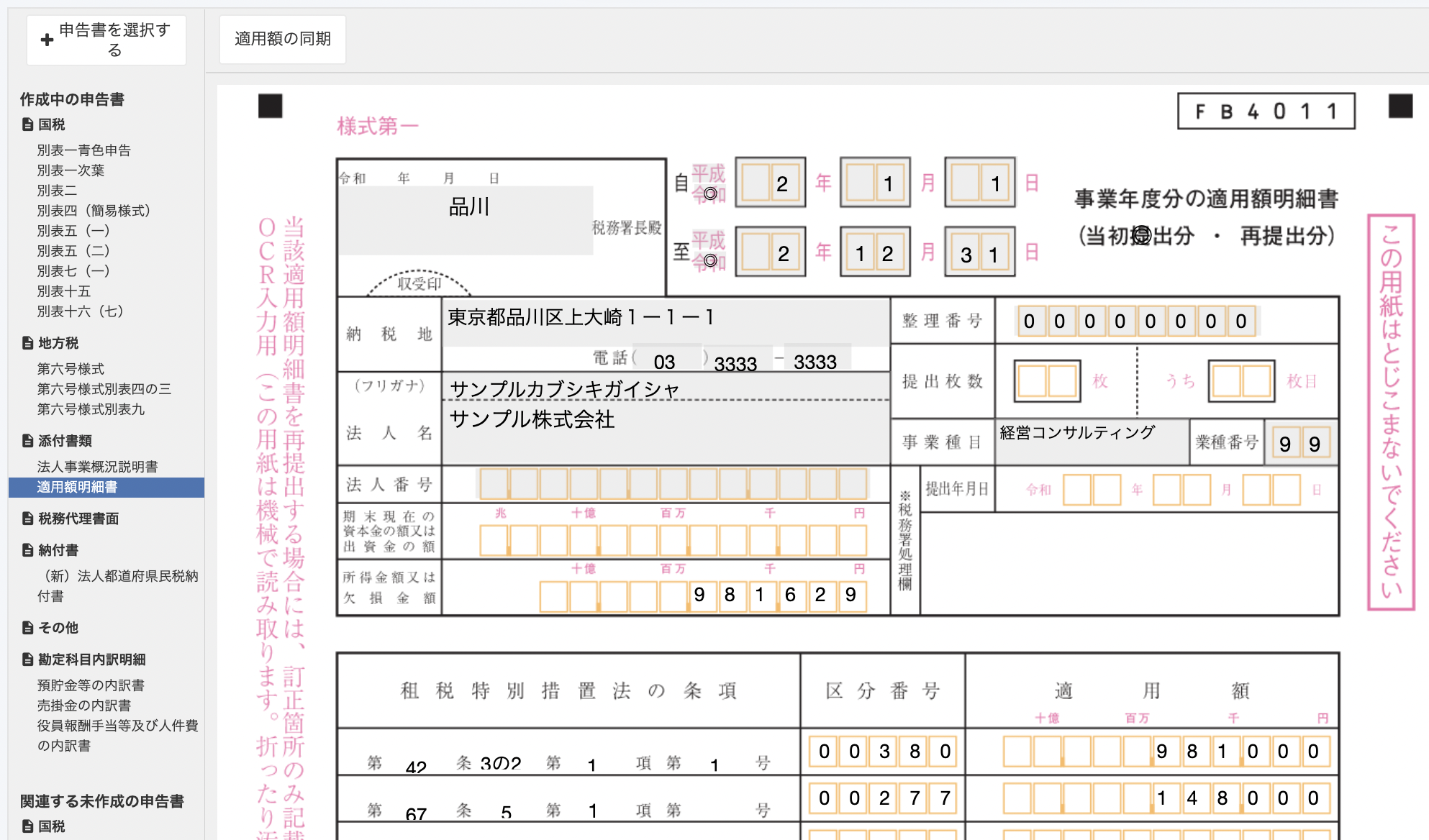

10 送信

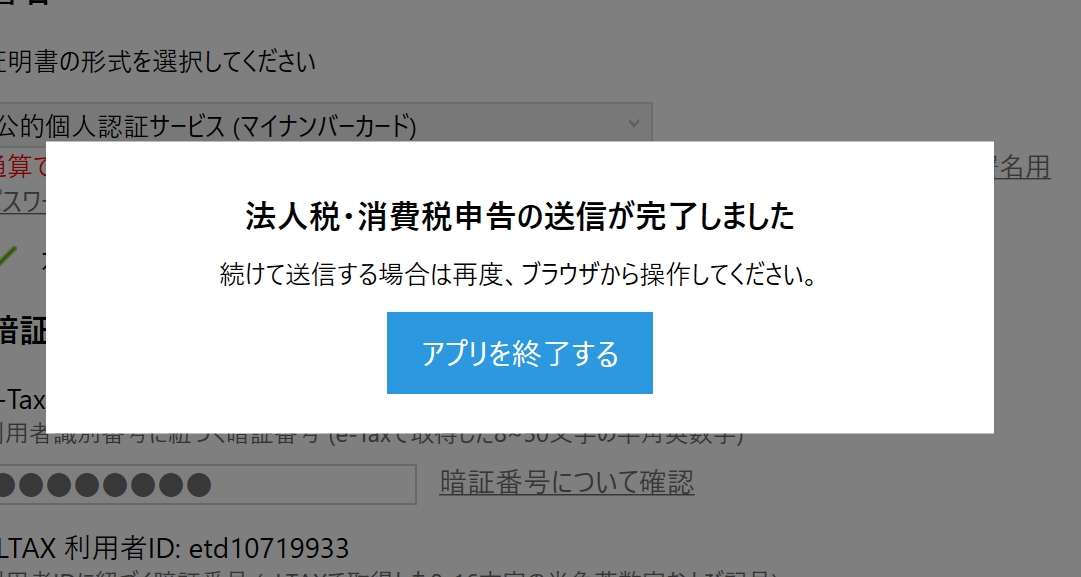

いよいよ送信です。

それぞれチェックしていきます。

※番号はサンプルです。

消費税は、会計freee側の設定も大事です。

地方税も同様にしていきます。

(「財務諸表を含める」はいらないかと)

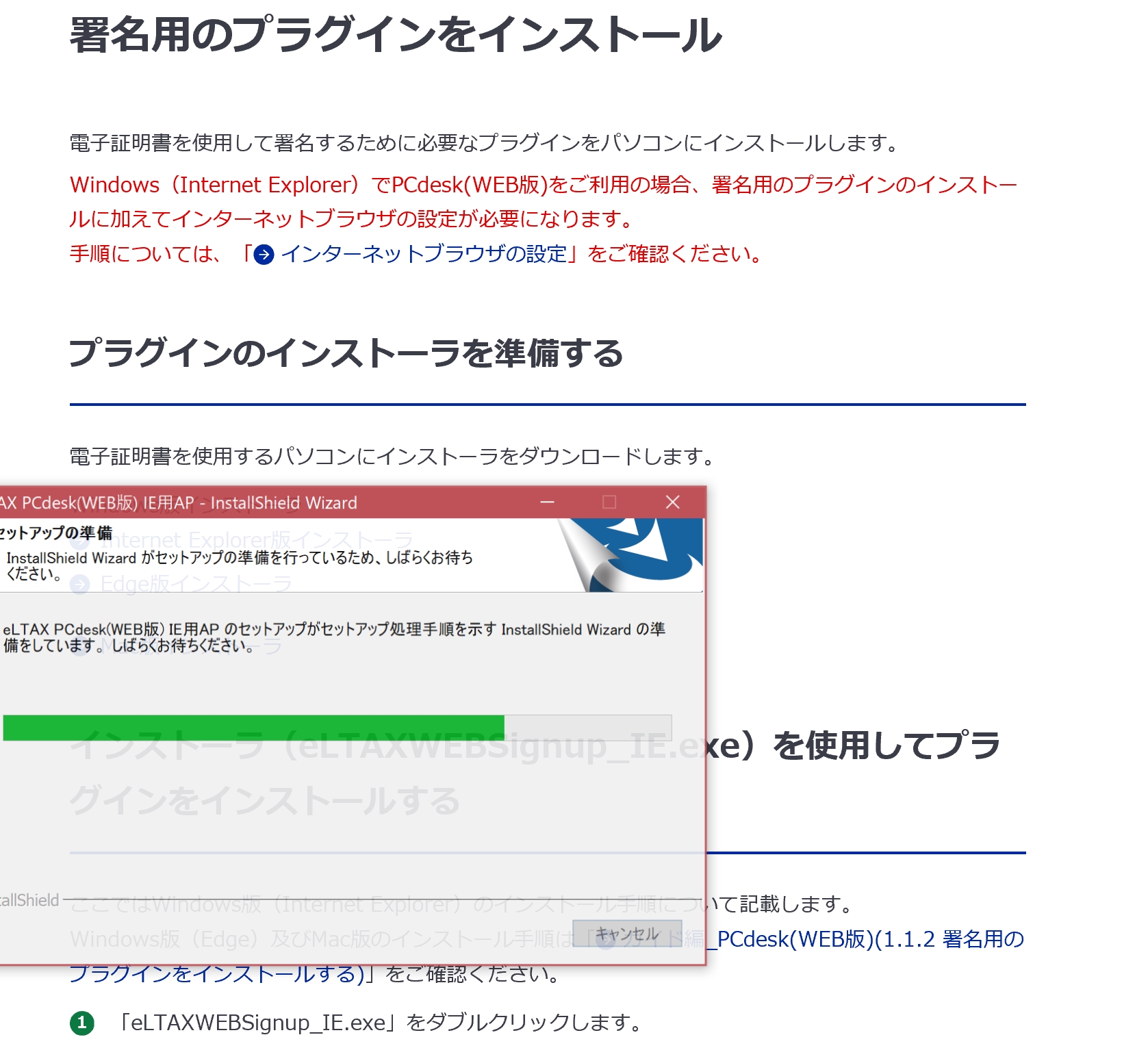

チェック後、電子申告アプリを起動するのですが、はじめての場合は、その下のリンクからインストールしましょう。

なお、ここで、e-Tax、eLTAXファイルをダウンロードして、純正のソフトに取り込んで提出することもできます。

Macでここまでやって、あとはダウンロードして、Windowsで提出することもできるわけです。

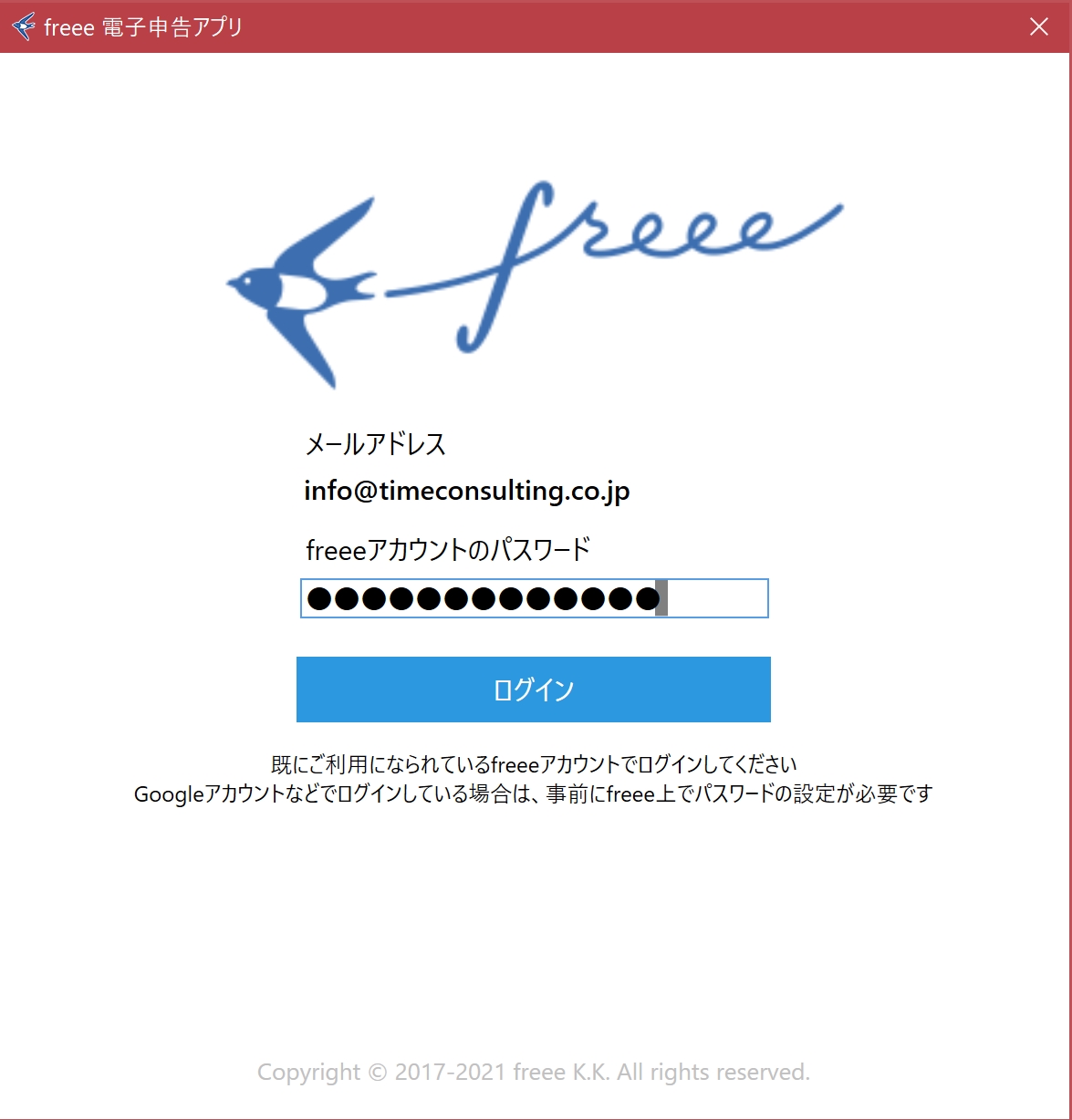

電子申告アプリにログインし、

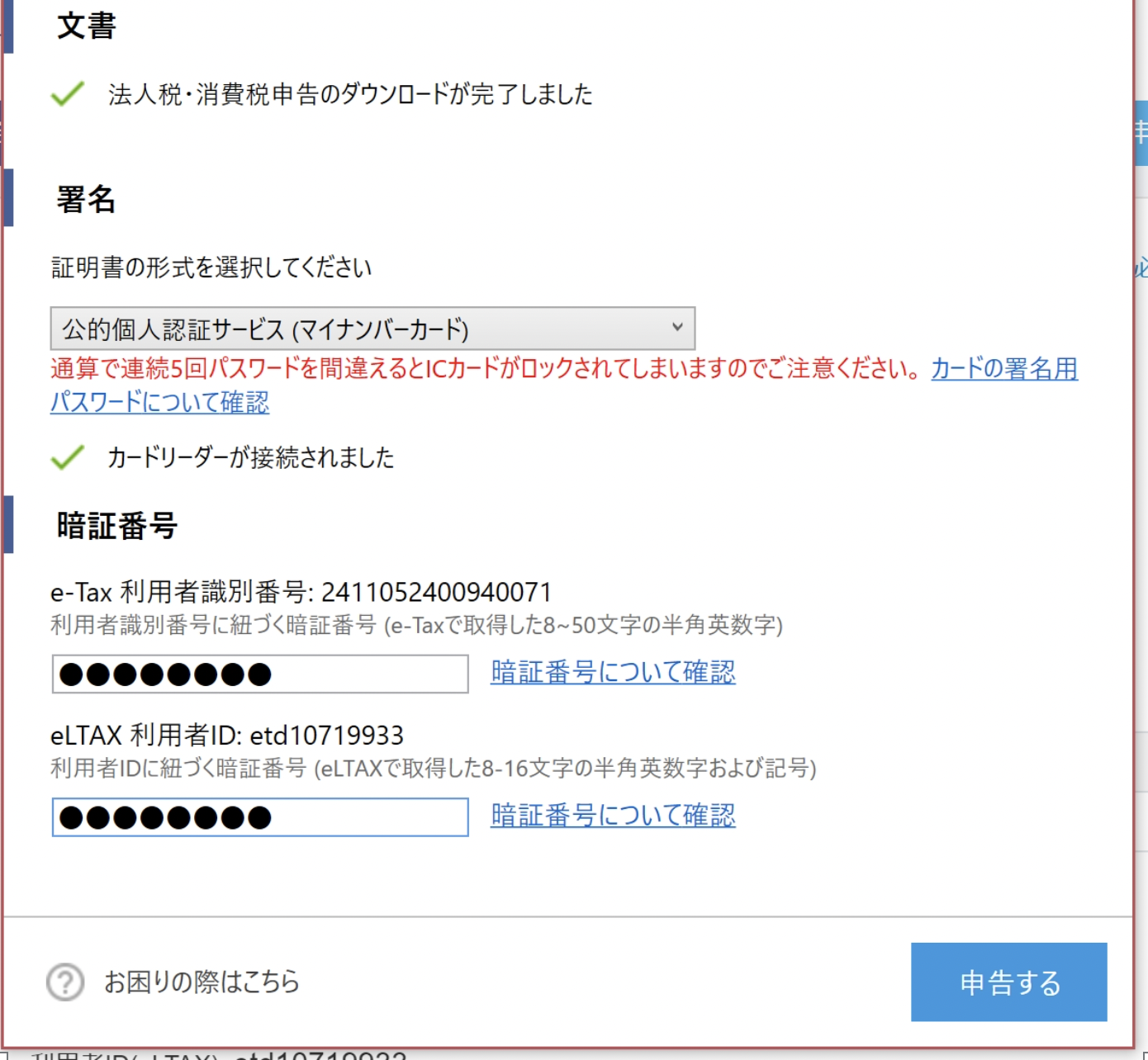

マイナンバーカードを選択し、e-Tax、eLTAXのパスワードを入れて、[申告する]をクリックします。

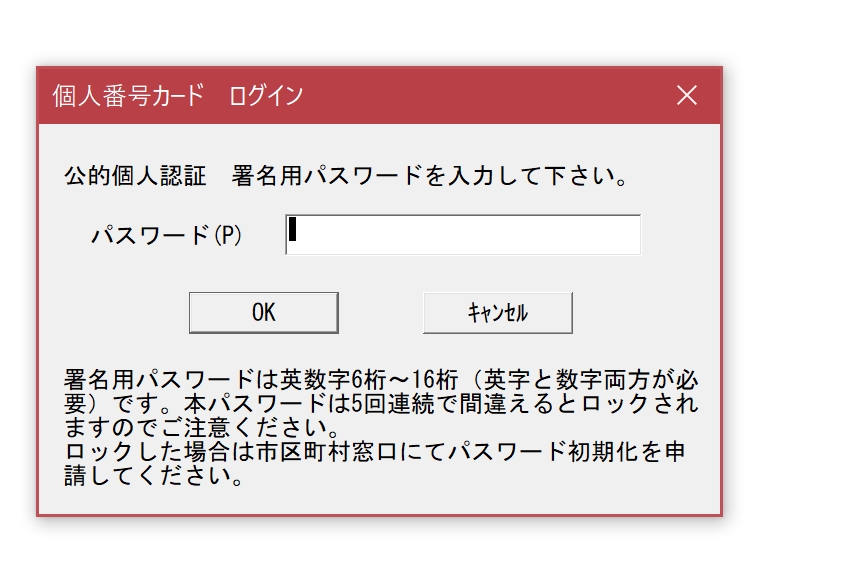

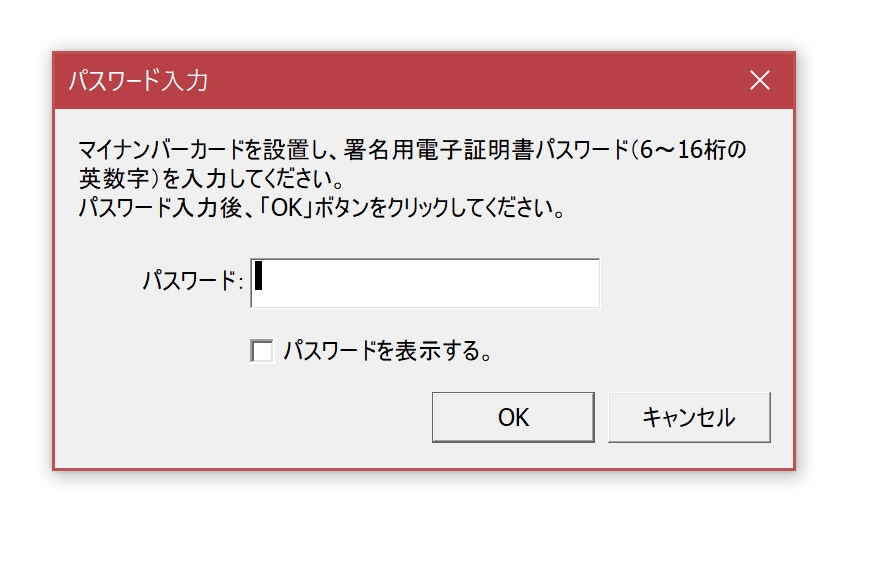

マイナンバーカードのパスワードを入れていきます。

これで提出完了です。

エラーが出る場合は、次のようなところを見直しましょう。

申告freeeのエラーチェックは、送信してみてからしか行われません。

・電子証明書をe-Taxに登録しているか

・eLTAXの利用登録で届出先・税目を正しく設定しているか(税目は、「都道府県民税、事業税〜」)

→もしできていない場合は、ダウンロード版のeLTAXソフト(PC-desk)で登録(WEB版ではできません)

・e-Tax、eLTAXのパスワードが正しいか(純正のもので試してみましょう)

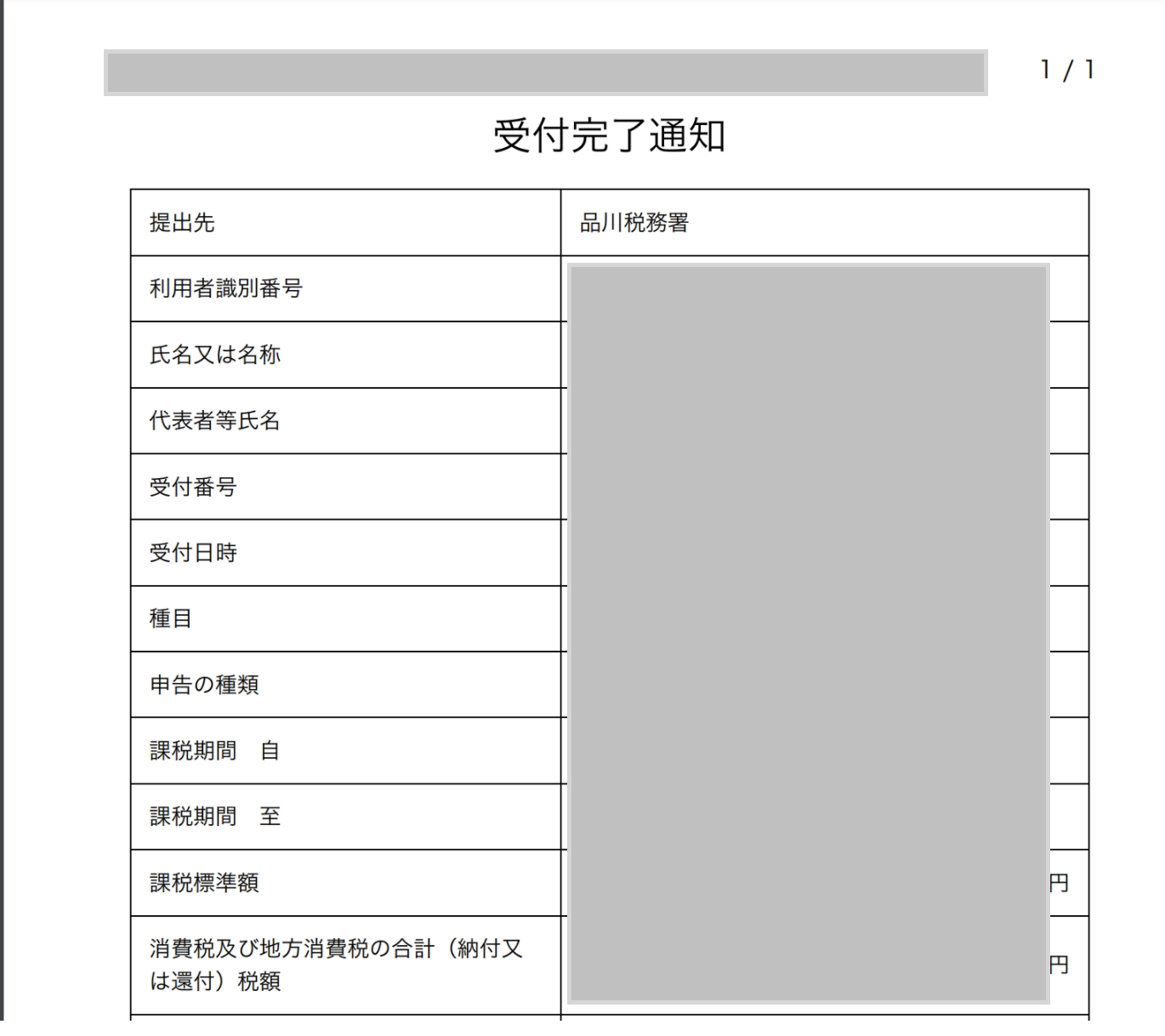

[電子申告一覧]から、結果を確認できます。

エラーが出ていることもあるので、確認しておきましょう。

こういった受付完了通知もみることができます。

これをとっておけば、正式な控となります。

(が、国税庁のフォーマットとは違うので、無難にいくなら、別途国税庁からダウンロードしたほうがいいでしょう)

ここで提出した申告書をPDF出力できますので、やっておきましょう。

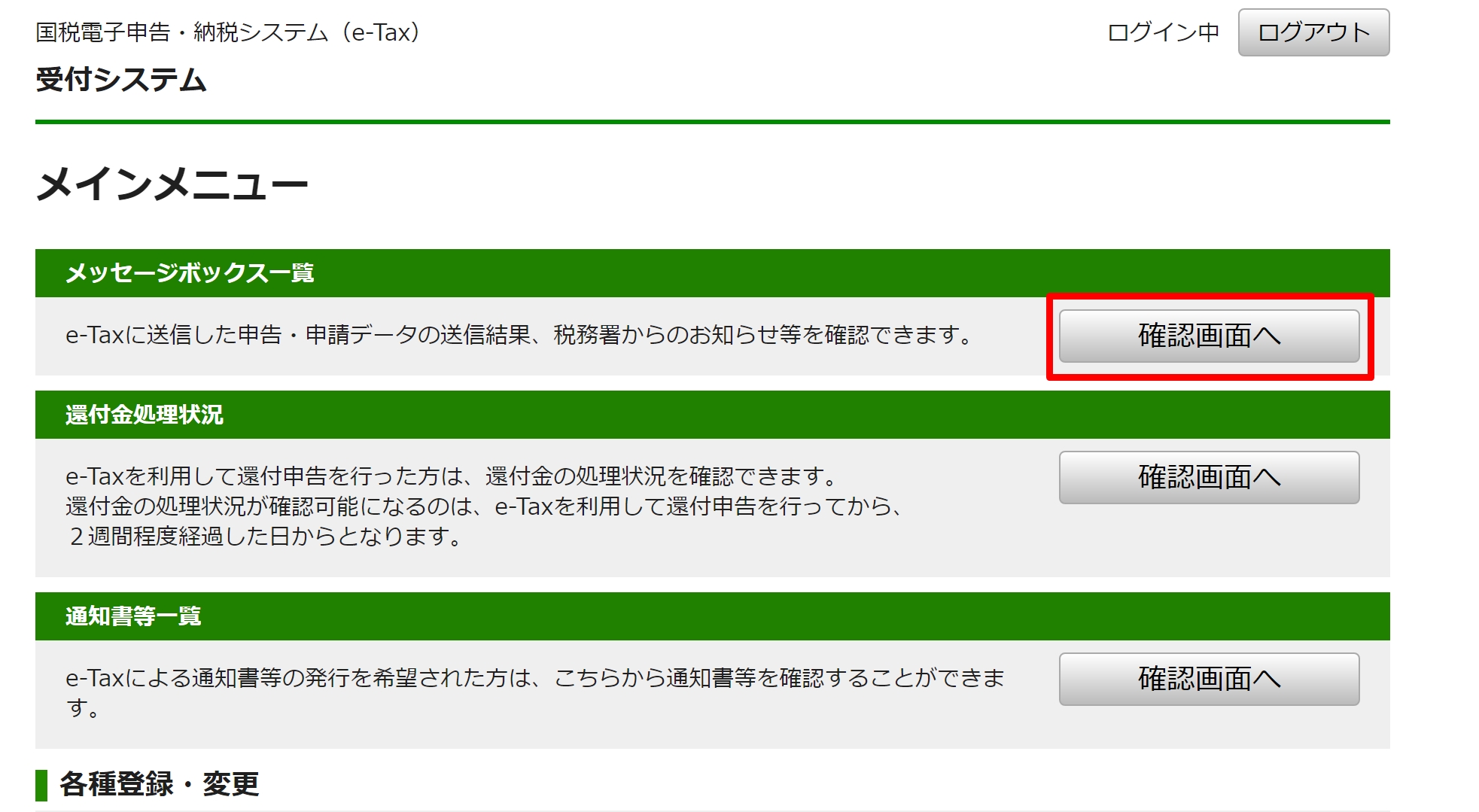

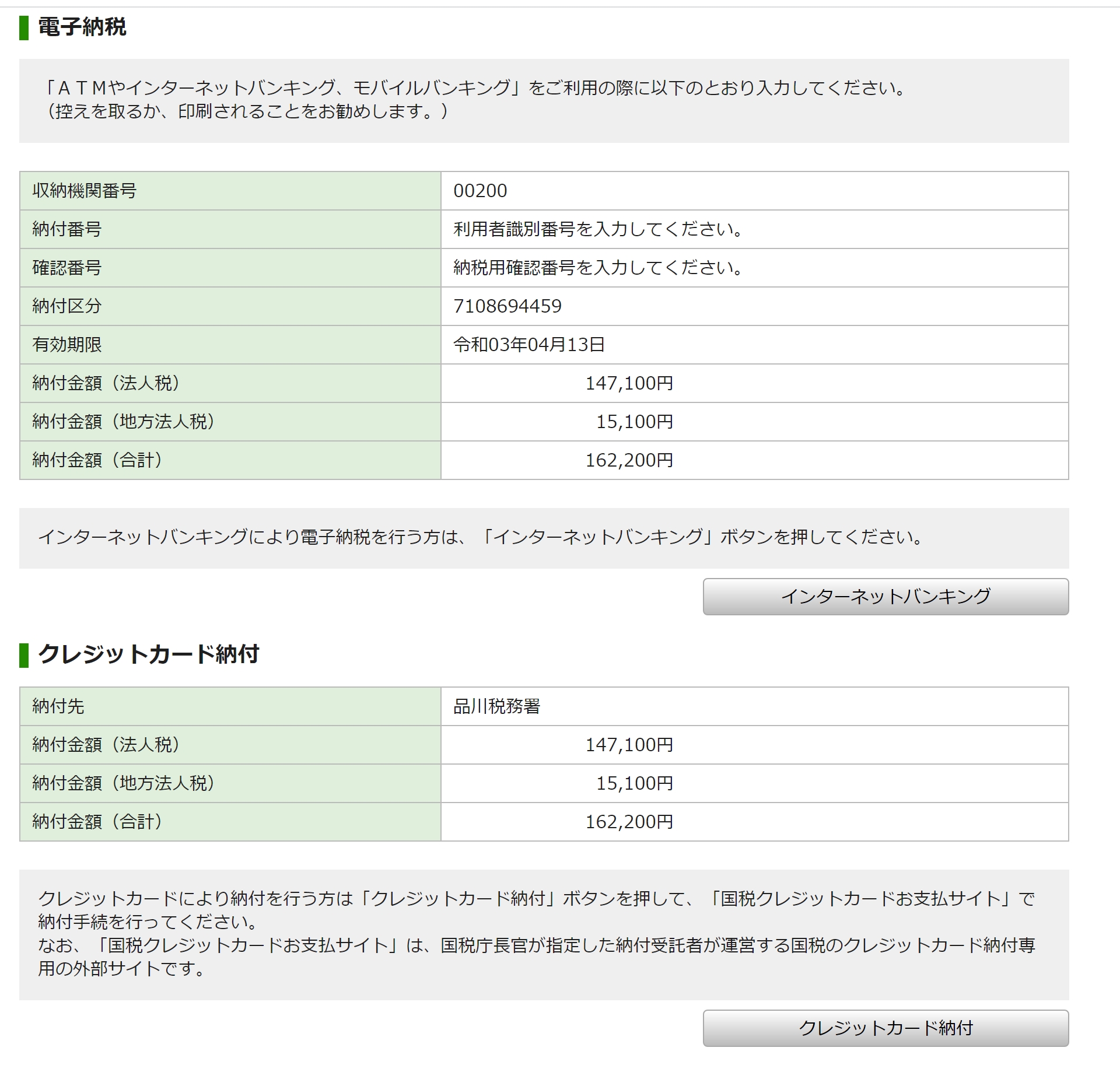

11 納税(国税)

納税は、申告freeeではできません。

それぞれ純正のシステムを使う必要があります。

国税の場合は、

国税電子申告・納税システム-SU00S010 認証

に利用者識別番号と暗証番号でログインし、メッセージボックスを確認します。

[納付情報登録依頼]をクリックし、

[インターネットバンキング]や[クレジットカード納付]をクリックすれば、それぞれ納税できます。

(ネットバンクは、ペイジーが使える銀行である必要があります)

12 納税(地方税)

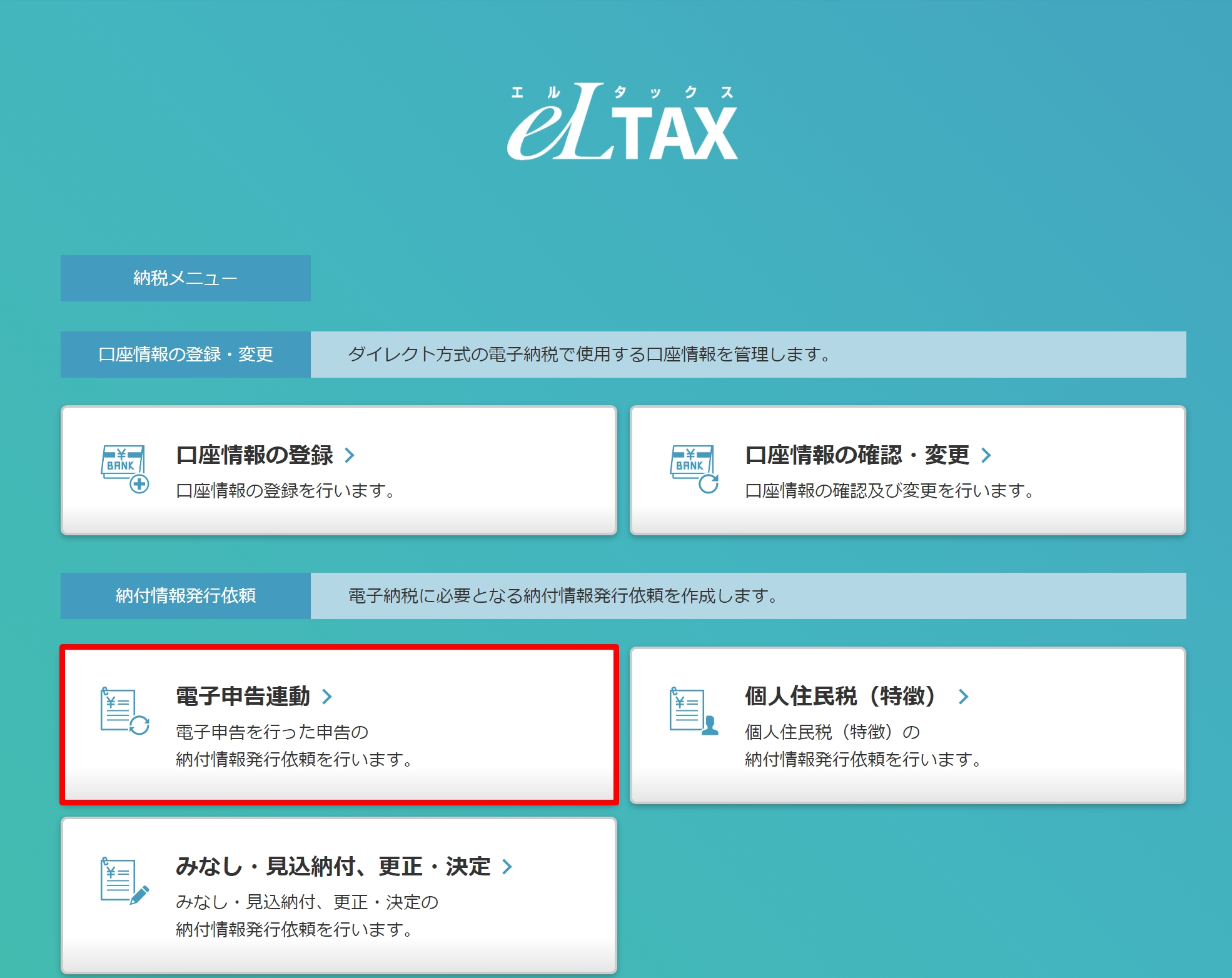

地方税は、eLTAXにログインし、

[納税メニュー]で、

[電子申告連動]をクリックし、

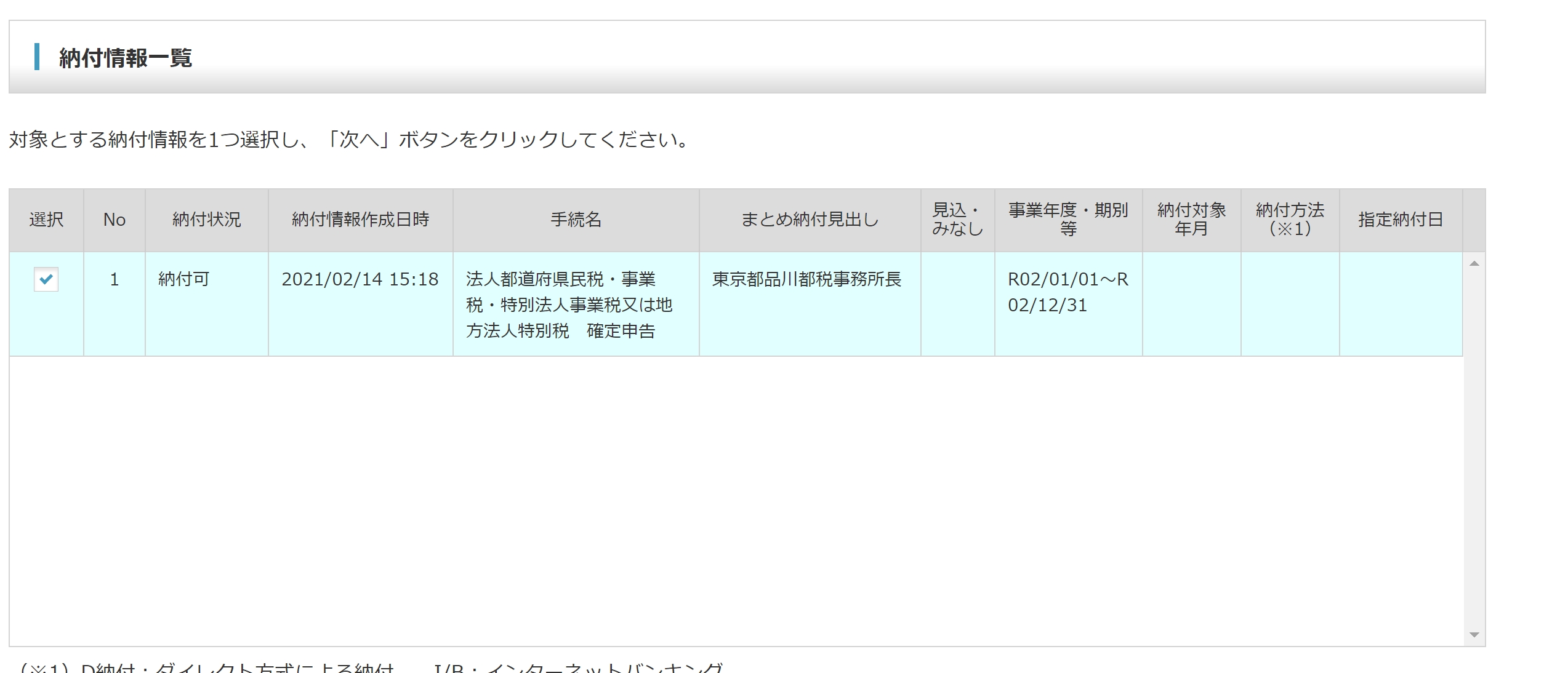

該当のものを検索し(これがめんどくさいのですが)、納付情報発行依頼というものをやります。

メニューに戻って、[納付情報発行依頼の確認・納付]で、

「納付可」になっていることを確認し、

ネットバンクで納税できます。

(クレジットカードは別途手続きが必要です)

赤枠の番号があれば、ペイジーが使えるネットバンクで支払うこともできます。

全力法人税といい、申告freeeといい、税理士以外でも法人の税務申告ができる可能性が広がったのはうれしいことです。

(顧問以外で、サポートの形で承っております→個別コンサルティング )

以前書いたこの本では、原理原則的な方法で申告書作成を解説しておりますので、参考にしていただければ。

新版 ひとり社長の経理の基本

■編集後記

昨日は、午前中にオンラインで個別コンサルティング。

freee+申告freeeで、法人の税務申告をサポートさせていただきました。

その後、家族で散歩。

娘と見つけたお気に入りの場所に、ママを招待でした。

■「1日1新」

個別コンサルティングで、とある新しい体験

■娘(3歳11ヶ月)日記

「私のお腹の中にはくいしんぼうの鬼がいるんだ」と急に話し出しました。

その「くいしんぼうの鬼がチョコやいちごを食べたくなっちゃう」らしく。

「パパにもいるよね、くいしんぼうの鬼」と。

ママにはいないらしいです。

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方