相続税大増税!といわれていますが、そもそも何が今年(平成27年)に変わったか、基本的な知識をまとめてみます。

相続税という税金の基本

相続税とは、人が亡くなったときに持っていた財産へかかる税金です。

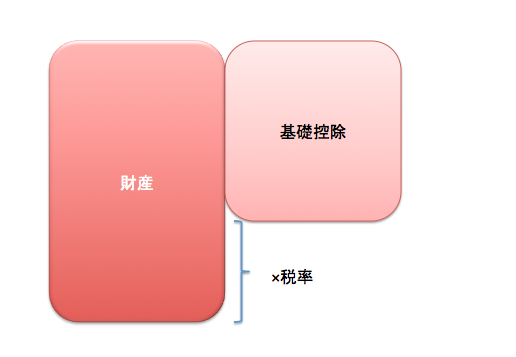

ざっくりいうと、財産×税率で計算し、財産が多くなればなるほど相続税は増えます。

ただ、残した財産すべてが相続税の対象になると、残された家族の生活に支障が出る可能性があります。

多少は残しておかなければいけません。

そこで、残された家族(相続人)の数に応じた金額を差し引いて、税率をかける仕組みになっており、この差し引く金額を「基礎控除」といいます。

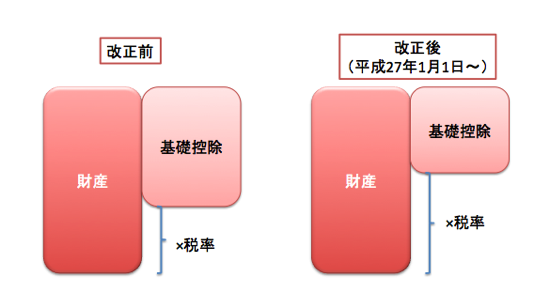

この「基礎控除」の金額が、改正後、つまり平成27年1月1日以降は減りました。

基礎控除が減ると、税金の対象が増えますので、財産が仮に同じだとしても、相続税も増えるわけです。

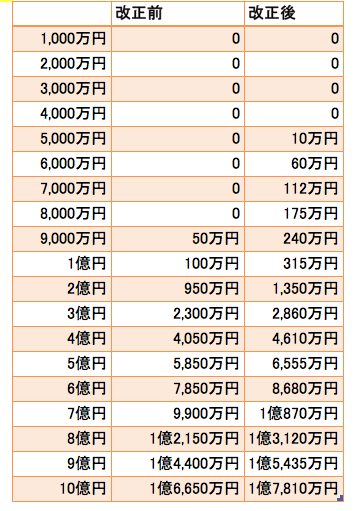

配偶者(妻)と子供2人の場合で試算すると、改正前と改正後でこのくらい違います。

改正前の基礎控除は、5,000万円+1,000万円×相続人の数で計算しますので、この場合、5,000万円+1,000万円×3=8,000万円。

つまり、8,000万円までは相続税がかかかりません。

現在は、相続税がかからない範囲は、3,000万円+600万円×3で計算し、4,800万円までとなります。

(基礎控除のみで考えた場合)

事例だと、財産が5,000万円で相続税は10万円、1億円で315万円です。

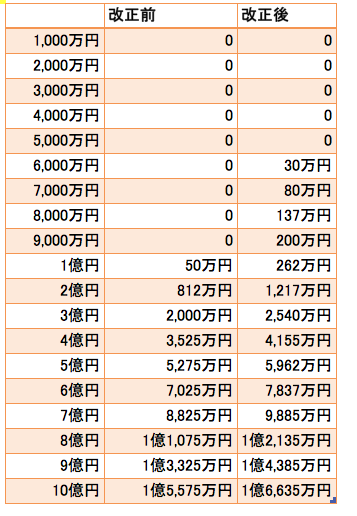

配偶者(妻)と子供1人だと、こうなり、

配偶者(妻)と子供3人だと、こうなります。

3,000万円+600万円×4=5,400万円までは相続税がかかりません。

配偶者は優遇されていて、相続する財産が、法定相続分(子がいる場合は1/2)か、1億6,000万円のいずれか多い方までは相続税がかかりません。

(財産の2/3を相続しても、それが1億円だったら無税ですし、財産の1/2でそれが100億円でも無税です。ただし、「じゃあ、全部配偶者にやればいいじゃん」と思うのが罠で、その配偶者が亡くなったときには、もう配偶者の控除はないため、思わず巨額の相続税がかかることになります)

上記の試算はそれを含めて考えています。

相続税の計算の基礎

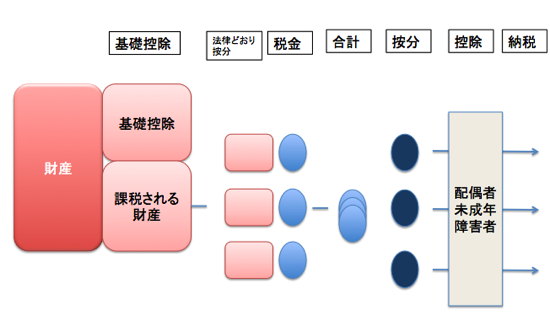

具体的に計算の流れをみてみましょう。

配偶者と子供2人、計3人が5,000万円の財産を相続する場合です。

①まず、基礎控除を引きます。

3,000万円+600万円×3=4,800万円

財産5,000万円から4,800万円を引いた、200万円が対象となります。

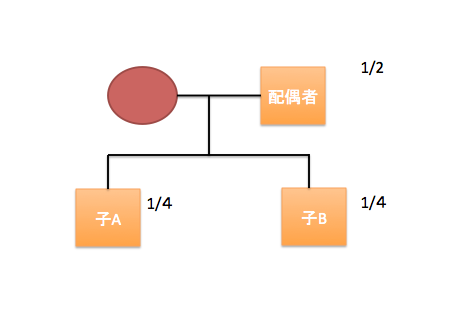

②財産を法律どおり相続するとして分けます。

法律では配偶者が1/2、子供が1/4ずつ分けるので、

(配偶者)200万円×1/2=100万円

(子A)200万円×1/4=50万円

(子B)200万円×1/4=50万円

と分けることになります。

今回は法律と実際の分け方が同じです。

遺言があったり、相続しないこととなったり(自ら放棄)した場合、法律と実際が異なります。

ただし、それぞれが法律どおりの分け方の1/2の権利は持っていますので、「子Aには財産を残さない!」ということはできません。

1/4のさらに1/2の1/8を相続する権利はあるのです。

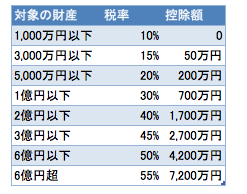

③②の財産ごとに税金を計算し、合計します。

それぞれ②の財産ごとに相続税を次の表で計算します。

たとえば、3,000万円だったら、計算式は3,000万円×15%ー50万円です。

(配偶者)100万円×10%=10万円

(子A)50万円×10%=5万円

(子B)50万円×10%=5万円

合計 20万円

④合計した相続税を実際に相続した割合ごとにわけます。

(配偶者)20万円×1/2=10万円

ただし、法律どおり1/2を引き継いでいるので、税金は0円です。

(子A)20万円×1/4=5万円

(子B)20万円×1/4=5万円

これが最終的に払う相続税です。

(未成年の場合その他の控除はあります)

よくある相続の問題点

こう書くと、計算は簡単なようですが、実際はそうではありません。

次のような問題があります。

・財産と一口にいうけど、たとえば、口座がどこにいくらあるか正確に把握しているかどうか?

・不動産が財産に含まれる場合、その金額をどう計算するか?

・上場企業の株を持っている場合、どこにいくらあるかがわかるか?

・中小企業(上場していない会社)の株を持っている場合その金額をどう計算するか?

・会社に貸しているお金も貸付金という財産に含まれる

・隠し子がいた場合、どうする?

・入籍していないが、事実上一緒に生活している人は?

・生命保険の受取人は誰か?生命保険がきちんと支払われるか?

・不動産を相続した場合、相続税を払えるかどうか?価値が1億の不動産を相続しても現金がない場合が多い

・財産よりも借金を残していた場合、どうするか?

・お金を残して入れば、1/2、1/4とわけられるけど、不動産はわけられない

・誰の取り分が多い、少ないで残された家族がもめる

「基礎控除の範囲の財産しかないから大丈夫」というわけでもなく、いろんな問題がからんできます。

基礎控除以下なら相続税は発生しませんが、相続は発生します。

財産を把握し、どう分けるかは考えておかなければいけません。

大増税!と各方面がちょっとあおりすぎな傾向にありますが、慎重に行動しましょう。

相続税に限らず節税案は、

・税金を減らすため【だけ】に意思決定しない

というのを判断基準にすべきです。

税金が減ってもお金が目減りしたり、もめごとが発生したりしては意味がありません。

「相続される側」と考えると、誰もが考えておくべきです。

その第一歩として、財産の把握と記録はやっておきましょう。

私はパスワードをかけたファイルに記録し、毎月見直しています。

「万が一ファイル」のすすめと5つの効果 | EX-IT

昨日、千葉県神崎町の寺田本家という酒蔵ツアーに参加しました。

池袋のオーガニックバー『たまにはTsukiでも眺めましょ』で出しているお酒が、この寺田本家のお酒です。

お酒をそれほど飲まない私でもおいしく飲めます。

いろんな気づきや出会った方々(60名参加)からの刺激も受けました。

お土産に麹も買ってみたので、使ってみます。

【昨日の1日1新】

※詳細は→「1日1新」

寺田本家

あるもんで

とーじ舎

麹を買ってみた

■著書

『税理士のためのプログラミング -ChatGPTで知識ゼロから始める本-』

『すべてをがんばりすぎなくてもいい!顧問先の満足度を高める税理士業務の見極め方』

ひとり税理士のギモンに答える128問128答

【インボイス対応版】ひとり社長の経理の基本

「繁忙期」でもやりたいことを諦めない! 税理士のための業務効率化マニュアル

ひとり税理士の自宅仕事術

リモート経理完全マニュアル――小さな会社にお金を残す87のノウハウ

ひとり税理士のセーフティネットとリスクマネジメント

税理士のためのRPA入門~一歩踏み出せば変えられる!業務効率化の方法~

やってはいけないExcel――「やってはいけない」がわかると「Excelの正解」がわかる

AI時代のひとり税理士

新版 そのまま使える 経理&会計のためのExcel入門

フリーランスとひとり社長のための 経理をエクセルでトコトン楽にする本

新版 ひとり社長の経理の基本

『ひとり税理士の仕事術』

『フリーランスのための一生仕事に困らない本』

【監修】十人十色の「ひとり税理士」という生き方